Az elmúlt évek kiugróan magas inflációja fokozatosan csökkentette pénzünk és így megtakarításunk értékét. Ez pedig már eljutott egy olyan pontra, amikor még azok is elkezdtek befektetni, akik korábban számlájukon vagy éppen otthon készpénzben tartották megtakarításukat. A tendenciát jól mutatják a befektetésekhez szükséges értékpapírszámla nyitások is: százezrek nyitottak ilyen számlát és vágtak bele a befektetésbe. Mit kell tudni az értékpapírszámláról? Cikkünkben összefoglaltuk a legfontosabb információkat!

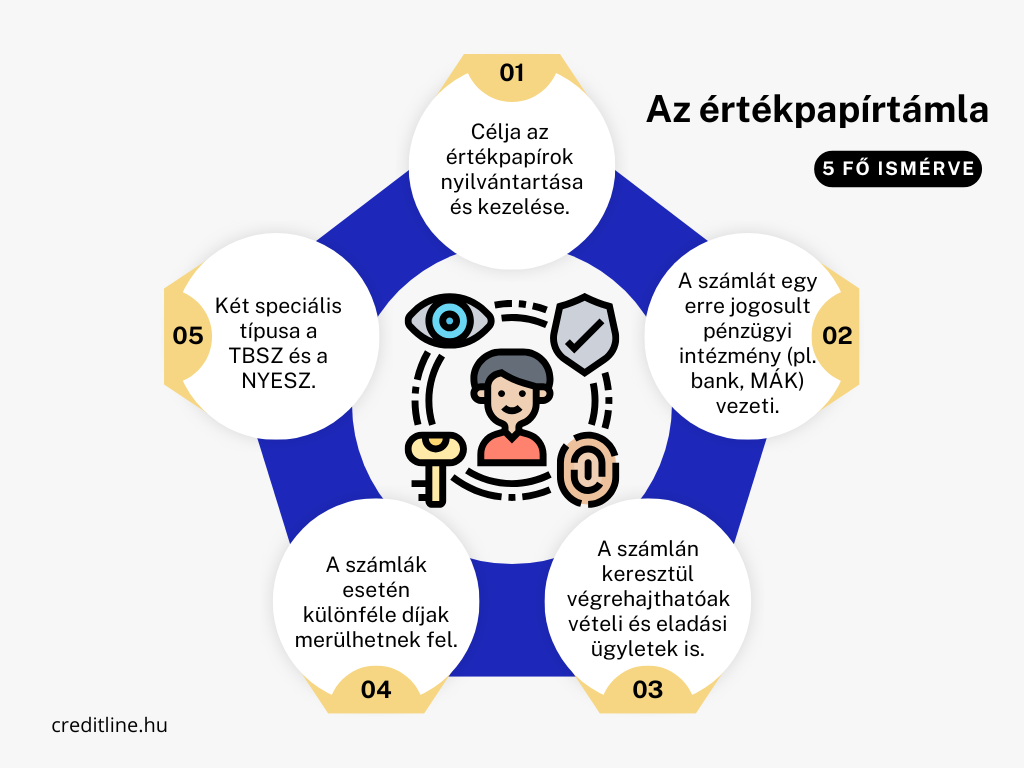

Mit takar az értékpapírszámla?

Az értékpapírszámla a számláknak egy egyedi formája, ami a befektetésekhez szükséges. A számlán tarthatjuk, illetve ezen keresztül adhatunk és vehetünk különféle befektetéseket, köztük a befektetési jegyeket, állampapírokat, kötvényeket vagy akár részvényeket is. A számla abban az esetben is használható, ha csak alkalmi megtakarításaink vannak, de rendszeres befektetés-kezelésre is kiváló választás.

Értékpapírszámla több helyen is nyitható:

- kereskedelmi bankoknál,

- brókercégeknél,

- állampapírok tartására pedig a Magyar Államkincstárnál (MÁK) is.

A MÁK-nál van lehetőségünk egy speciális értékpapírszámlát is nyitni. Ez a Start-értékpapírszámla, ami a Babakötvény tartására szolgál.

Miben különbözik az értékpapírszámla a bankszámlához képest?

Alapvetően már az értékpapírszámla és a bankszámla funkciója is eltérő. A hagyományos bankszámlákat többnyire olyan pénzügyi műveletekhez vesszük igénybe, mint az átutalás, fizetés, a számlák rendezése (csoportos beszedési megbízással vagy rendszeres utalással), bevételeink fogadása. A bankszámla mellé csatolható banki betét is, ez esetben nem szükséges az értékpapírszámla.

Ezzel szemben az értékpapírszámlán különféle befektetések tarthatóak, kezelhetőek, adhatóak-vehetőek. Ezek már csak egy elektronikus jel formájában léteznek, papír alapon nem. A számlán keresztül nincs lehetőségünk – az értékpapírügyletektől függetlenül – pénzt utalni vagy azt fogadni. Természetesen tarthatunk pénzt a számlán, ugyanis a befektetéseket ebből vásárolhatjuk meg, ráadásul ezek értékesítéséből is pénz jelenik meg a számlán, azonban nem tudunk olyan tranzakciókat végrehajtani, mint a bankszámlák esetében.

Milyen befektetések tarthatóak a számlán?

A pénzen felül az értékpapírok számos formája tartható az értékpapírszámlán, köztük:

- kötvény,

- részvény,

- befektetési jegy,

- ETF (Exchange Traded Fund) jegy,

- opció,

- határidős tőzsdei, árupiaci kötésegység.

Milyen altípusai vannak?

Az értékpapírszámla többféle altípussal rendelkezik. Először is célszerű megkülönböztetni a hagyományos és a tőzsdei kereskedésre alkalmas számlákat. A hagyományos kereskedést biztosító számlák állampapírok és befektetési jegyek vásárlására szolgálnak. A tőzsdei kereskedésre alkalmas számláknál pedig részvények és tőzsdei termékek tartására is van lehetőség.

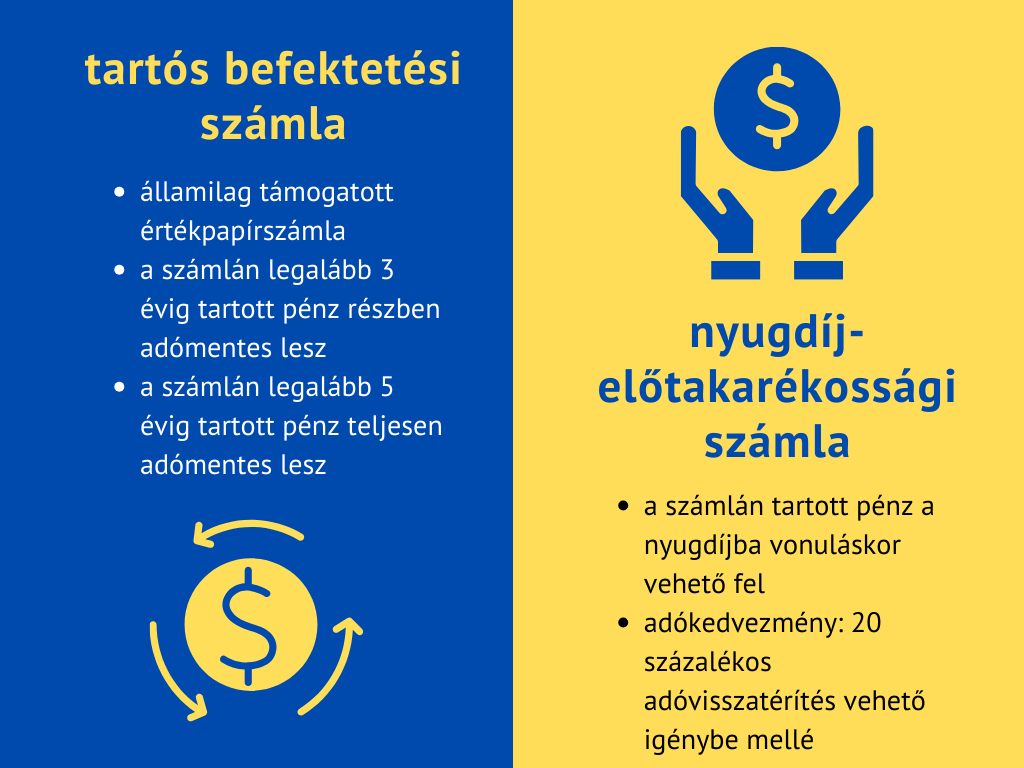

Vannak olyan egyedi számlák, amelyek adókedvezményt is biztosítanak. Ilyen például a tartós befektetési számla (TBSZ) és a nyugdíj-előtakarékossági számla (NYESZ). Az előbbi egy államilag támogatott értékpapírszámla, ahol a számlán 3-5 éven keresztül tartott és befektetett pénz részben vagy teljesen mentessé válik a kamat-, árfolyamnyereség- és osztalékadótól. Ugyanakkor a TBSZ szabályai 2025-től változtak, így a számla nyitása előtt ennek mindenképpen érdemes utánajárni.

A nyugdíj-előtakarékossági számla a TBSZ-től abban tér el, hogy ezen a számlán tartott pénzt csakis akkor vehetjük fel, amikor nyugdíjba vonulunk. A NYESZ szintén jelentős adókedvezményt biztosít: 20 százalékos adóvisszatérítés vehető igénybe mellé.

Hol lehet ezt a számlát megnyitni?

Értékpapírszámla a kereskedelmi bankoknál, brókercégeknél, a Magyar Államkincstárnál és a Magyar Postán is nyitható.

Amennyiben a MÁK-nál szeretnénk ezt a számlát megnyitni, fontos tudni, hogy ezen a dematerializált állampapírokat tartják nyilván. Ez a speciális számla egyaránt biztosítja az alkalmankénti és a rendszeres állampapír vásárlást is. Ezen felül több előnye is van:

- ingyenes a számlavezetés,

- az állam az ott tartott tőkére és kamatra 100 százalékos garanciát nyújt,

- bármilyen időtávra vonatkozó befektetések közül válogathatunk,

- az online felületek kialakítása felhasználóbarát (WebKincstár, MobilKincstár).

Ha viszont bankoknál szeretnénk ezt megnyitni, akkor többnyire a nyitásért nem, de a fenntartásáért fizetni kell. Díjat számíthatnak fel például a számla vezetéséért és az azon tartott állomány után is.

Kinek van lehetősége ilyen számlát nyitni?

Az értékpapírszámla minden magánszemély számára elérhető. Akár banknál, akár az államkincstárnál nyitjuk meg, ez egy gyors és egyszerű folyamat. A bankok viszont előírhatnak olyan kikötést, hogy az adott banknál rendelkezni kell egy fizetési számlával. Ezen felül az adóazonosító jelünk is szükséges, ugyanis a megtakarításokon keletkezett kamatból jó eséllyel adót kell fizetni (pl. osztalék vagy árfolyamnyereség alapján).

Milyen költségekkel jár az értékpapírszámla?

Az értékpapírszámla költségei alapvetően attól függnek, hogy hol nyitjuk és milyen célra használjuk azt. A MÁK-nál nyitott értékpapírszámla nyitása és fenntartása ingyenes, míg a bankoknál és egyéb szolgáltatóknál különféle díjakkal kell számolni.

Az értékpapírszámla egyik legalapvetőbb költsége a számlavezetési díj, amit a számla tulajdonosának rendszeresen fizetnie kell. Ez lényegében arra szolgál, hogy a választott intézmény ,,tárolja” a befektetéseinket. A szolgáltatók felszámolhatnak kereskedési költségeket is, ami az értékpapírok adás-vétele után keletkezik. Amennyiben a számláról vennénk ki pénzt, akkor a kiutalási díjjal kell számolnunk. Meglepő lehet, de néhány szolgáltató azért is ,,megbüntet”, ha nem használjuk számlánkat. Ebben az esetben inaktivitási díjat vethetnek ki. A díjak típusai és költségei szolgáltatónként eltérhetnek, így a számlanyitás előtt erről mindenképpen érdemes tájékozódni.

Milyen adók terhelik a befektetéseket?

A megtakarításokon szerzett hozamot adó terheli, ami igencsak húzós tétel lehet. A felhalmozott kamatok és hozamok után

- 15 százalékos személyi jövedelemadó (szja) és

- 13 százalékos szociális hozzájárulást (szocho) fizetendő az szja-köteles megtakarítási formák után.

Ez az intézkedés 2023. július 1. óta van érvényben, azonban a 2023. június 30-ig megvásárolt befektetések esetében csak szja-t kell fizetni, szochót nem. Ugyanakkor több befektetéssel is kibújhatunk az adó alól:

- az állampapírokon szerzett nyereség után,

- a minimum 10 éve meglévő életbiztosítások és nyugdíjcélú megtakarítások után nem kell adót fizetni,

- de adókedvezmény jár a fentebb bemutatott speciális számlákon lévő befektetésekre is.

Hogyan ellenőrizhetjük értékpapírszámlánkat?

A Magyar Nemzeti Bank értékpapír egyenleg lekérdező alkalmazása (ÉSZLA) a legtöbb számlatulajdonos számára elérhető, sőt, használata javasolt is. Az applikáció segítségével a választott szolgáltatótól kapott kimutatást hasonlíthatjuk össze a jegybank részére továbbított adatokkal. Ez tehát ellenőrzési célt szolgál, vagyis hogy megvizsgáljuk, hogy a számlavezető megfelelően vezeti-e számlánkat, illetve ugyanazokat az adatokat továbbítja-e az MNB-nek, mint nekünk.

Az ÉSZLA alkalmazásával lényegében két fontos információt tudhatunk meg:

- A rendelkezésünkre álló felhasználható egyenleget,

- A számlán tartott értékpapírok megnevezését és számát.

A nyilvántartásból tehát nem informálódhatunk opciós és határidős eszközeinket illetően. Amennyiben a számlán tartott értékpapírok piaci értékére vagyunk kíváncsiak, az sem fog kiderülni a kimutatásból.