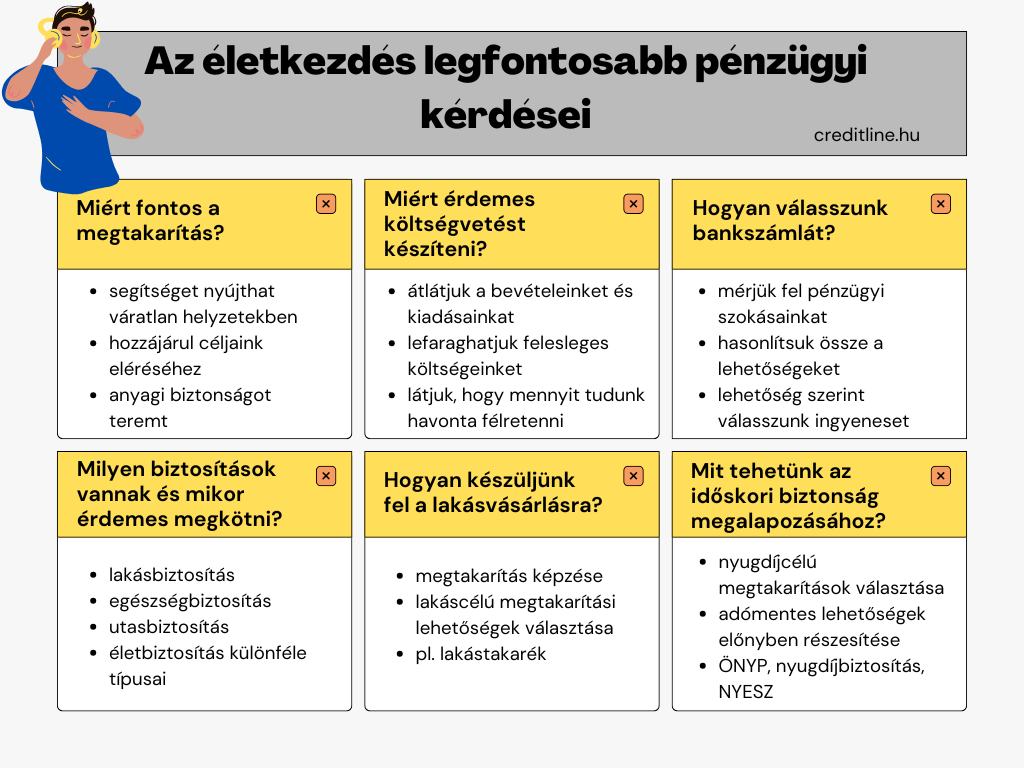

Befejezted a sulit és most csöppensz bele a nagybetűs életbe? Az életkezdés egy rendkívül izgalmas időszak, tele lehetőséggel és egyben kihívással is. Az első fizetésünk, az első nagyobb befektetésünk, az első saját otthonunk mind-mind olyan mérföldkő, ami megköveteli, hogy felelősen bánjunk pénzünkkel. Miért lényeges, hogy legyen megtakarításunk? Hogyan válasszuk ki a megfelelő bankszámlát? Miért fontos a költségvetés készítés? Ebben a cikkben összefoglaltuk a legfontosabb pénzügyi kérdéseket és válaszokat, amelyek segíthetnek elindulni a saját utunkon.

Miért fontos a megtakarítás?

Ha van jövedelmünk – legyen az diákmunka, zsebpénz vagy munkabér –, akkor minél korábban érdemes a megtakarításon elgondolkozni. A megtakarítás segíthet a váratlan kiadások kezelésében, ezzel elkerülve, hogy valakitől kölcsön kelljen pénzt kérnünk, netán hitelt kelljen felvennünk. Ha elromlik az autónk, beázik a lakás vagy épp egészségügyi problémák miatt kiesünk a munkából, akkor a megtakarítás segíthet az anyagi nehézségek elkerülésében.

Ugyanakkor a megtakarítással nemcsak a rosszra készülhetünk fel, hanem a jónak is megteremthetjük az alapját. Ha van valamilyen nagyobb pénzügyi célunk – mondjuk lakásvásárlás, külföldi utazás, designer ruhák vagy saját vállalkozás –, akkor ezekhez rendszeresen érdemes félretennünk. Ha szeretnénk a megtakarításba belevágni, akkor ennek a legegyszerűbb módszere a 80/20-as ökölszabály.

De hogyan is válasszuk ki a számunkra megfelelő megtakarítási formát?

- Gondoljuk át, hogy milyen célból szeretnénk megtakarítani!

- Határozzuk meg, hogy havi szinten mennyi pénzt tudunk félretenni!

- Számoljuk ki, hogy ehhez mennyi ideig kell gyűjtögetnünk!

- Ne feledjük, hogy a magasabb hozamot ígérő termékek gyakran magasabb kockázattal is járnak!

- Mindig gondosan ellenőrizzük a termékek és szolgáltatások részleteit és feltételeit!

Miért érdemes költségvetést készíteni?

Amennyiben már rendelkezünk önálló jövedelemmel, akkor a megtakarítás mellett érdemes lehet költségvetést készíteni, hiszen a kettő kéz a kézben jár. A havi költségvetési terv segíthet nyomon követni bevételeinket és kiadásainkat, ráadásul reális képet ad arról is, hogy havi szinten mennyit tudunk félrerakni. Ha átlátjuk, hogy egy hónapban mire és mennyit költünk, az segíthet a felesleges kiadások lefaragásában.

Mielőtt belevágnánk a pénzügyi tervezésbe:

- Gondoljuk át rövid és hosszú távú céljainkat és határozzuk meg, hogy ehhez mekkora összegű megtakarítás szükséges!

- Vegyük sorra minden bevételünket és kiadásunkat!

- Válasszuk ki a számunkra megfelelő formátumot! (Ha úgy kényelmesebb, akkor elkészíthetjük papír alapon is, de számos pénzügyi tervező applikáció is létezik már.)

- A hónap végén elemezzük, hogy hogyan alakultak a pénzügyeink és gondoljuk át, hogy hol tudunk lefaragni a kiadásokból!

Hogyan válasszunk bankszámlát?

A megtakarítás egyik legfontosabb alapja a bankszámla, hiszen az nemcsak a pénzünk tárolására szolgál, hanem számos olyan funkciót tesz elérhetővé, ami megkönnyíti a pénzügyi céljaink elérését. Ha korábbról rendelkezünk diákszámlával és továbbra is megfelelünk a feltételeknek, akkor érdemes lehet annál maradni. Ezek a számlakonstrukciók ugyanis gyakran rengeteg olyan kedvezményt biztosítanak, ami más számláknál nem jellemző.

Amennyiben mindenképpen új bankszámlára van szükségünk, akkor is találhatunk ingyenes ajánlatokat. Ezeket a bankok általában valamilyen feltételhez kötik. Az egyik leggyakoribb kikötés, hogy teljesítsük a bank által előírt havi jóváírást vagy jövedelmet.

Mielőtt azonban megkötnénk bankszámla szerződésünket, érdemes átgondolni, hogy milyen fizetési szokásaink vannak: szükségünk van havonta nagyobb összegű készpénzre, vagy éppen szeretnénk mindent digitálisan intézni? Rendszeresen utalunk vagy inkább a bankkártya használata a domináns? A választásban segítségünkre lehet az MNB Bankszámlaválasztó programja, ami néhány adatunk megadását követően listázza a számunkra leginkább megfelelő ajánlatokat.

Milyen biztosítások vannak és mikor érdemes megkötni?

Életünk szinte minden területén felmerülnek kockázatok, amelyek csökkentésére, kezelésére érdemes biztosítást kötnünk. Váratlan helyzetekben vagy akár bizonyos célok eléréséhez (pl. anyagi biztonság) a biztosítások segítséget nyújthatnak. Melyek a legfontosabb biztosítások és mikor érdemes megkötni?

Talán az egyik legfontosabb típus a lakásbiztosítás, ami védelmet nyújt az ingatlanban és az ingóságokban keletkezett károk ellen. Sújtson minket tűz, árvíz, vihar vagy éppen betörés, a biztosítás segíthet a károk megtérítésében. Mi több, akkor is érdemes megkötni, ha csak bérlők vagyunk az adott ingatlanban.

Az egészségbiztosítás is kimondottan hasznos lehet, hiszen a betegség és baleset miatti orvosi ellátást segít finanszírozni. Olyan orvosi költségekre is kiterjedhet, mint a különféle vizsgálatok és a kórházi ellátás. A magán egészségügyi ellátás választásával pedig gyaníthatóan gyorsabban megoldódhatnak ezek a problémáink.

Amennyiben külföldre utaznánk, mindenképpen kössünk az indulás előtt utasbiztosítást. Ez segít csökkenteni a pénzügyi terheket baleset, váratlan betegség vagy utazás közbeni poggyász- vagy úti okmányvesztés esetén. Bizonyos esetekben az utasbiztosítás az utazás lemondására vagy törlésére is kiterjedhet.

Szintén hasznos lehet az életbiztosítás, aminek több típusa is létezik. A kockázati életbiztosítás pénzügyi támogatást nyújt a családnak vagy a kedvezményezetteknek a biztosított halála esetén. Az elérési életbiztosítás jellemzően egy kor elérését követően fizet, vagyis lényegében azért kapunk pénzt, hogy ebben az időszakban életben maradtunk. Ezen felül pedig vannak kimondottan megtakarítási célú életbiztosítások is.

Hogyan készüljünk fel a lakásvásárlásra?

Ha a terveink között szerepel a saját ingatlan vásárlása, akkor szintén felmerül a megtakarítás szerepe. Vannak olyan pénzügyi termékek, amelyek kimondottan a lakáscélú megtakarítást szolgálják. Ilyen például a lakástakarékpénztár. Az állami támogatott verziójának megszűnését követően a bankok egyedi konstrukciókkal léptek ki a piacra. A lényeg azonban nem változott: a futamidő alatt felhalmozott tőkét és kamatokat lakáscélra használhatjuk fel.

Az ingatlanvásárlás fiatal és idősebb korban is egyaránt hatalmas lépés életünkben. Ebből kifolyólag számos olyan szempont van, amit érdemes figyelembe venni, illetve kérdések sokasága, amelyeket pedig fontos tisztázni.

Mit tehetünk most az időskori anyagi biztonság megalapozásához?

Nem árulunk el újdonságot, ha azt mondjuk, hogy a magyar állami nyugdíjrendszer jelen formájában fenntarthatatlan. Ebből kifolyólag minél hamarabb érdemes azon elgondolkozni, hogy hogyan tudjuk biztosítani az időskori anyagi biztonságunkat. A megtakarítás értelemszerűen ebben is kulcsfontosságú szerepet játszik.

A nyugdíjcélú megtakarításoknak számos formája ismert: ilyen például az Önkéntes Nyugdíjpénztár (ÖNYP), a nyugdíjbiztosítás és a Nyugdíj-előtakarékossági Számla (NYESZ). Minél hamarabb kezdünk el gondolni a jövőnkre, annál kisebb összeget kell havonta félrerakni. Különösen előnyös, ha adómentes megtakarítási formát választunk, hiszen ekkor a megszerzett hozam is teljes egészében minket illet.

Mielőtt bármelyik nyugdíjcélú megtakarítás mellett elköteleződünk, mindenképpen tájékozódjunk az egyes termékek jellemzőiről, kockázatairól, költségeiről. Érdemes annak is utánajárni, hogy milyen esetben leszünk jogosultak adókedvezményre és adómentességre.

Konklúzió: a megtakarítás az alapja mindennek

A felnőtté válás talán egyik legnehezebb feladata a pénzügyi tudatosság kialakítása magunkban, amiben a megtakarítás rendkívül fontos szereppel bír. Ez ugyanis nemcsak váratlan helyzetekben jelenthet megoldást, hanem hozzásegíthet céljaink eléréséhez, legyen szó lakásvásárlásról, egzotikus utazásról, továbbtanulásról vagy a nyugdíjas éveink biztonságáról.

Ha még fiatal korban kialakítjuk magukban a tudatos pénzügyi gondolkodást, az hatalmas előny lehet egész életünk során. A pénzügyi tervezés és a rendszeres megtakarítás felelősségteljes magatartásra ösztönöz, ami megteremtheti az anyagilag stabil jövőt.