Az életbiztosítás esetében két típust szoktunk általában emlegetni. Ezek jelentősen eltérnek egymástól, más jellemzőik és céljaik vannak, így egyáltalán nem mindegy, hogy melyiket választjuk. Az életbiztosítási termékek egyik nagy csoportja a megtakarításos életbiztosítás, a másik pedig a kockázati életbiztosítás. A kettő közüli választást arra érdemes alapozni, hogy a biztosítási termékkel milyen célunk van. Ehhez pedig érdemes tisztában lenni sajátosságaikkal. Ismerkedjünk meg mindkét típussal!

Ezt tudja a megtakarítási célú életbiztosítás

Ha van valami olyan célunk, amihez akár nagyobb összegre is szükségünk lehet – mondjuk az időskori anyagi biztonság megteremtése vagy gyermekünk életének pénzügyi megalapozása –, akkor több megoldás közül is választhatunk. A legoptimálisabb megoldás, ha egy olyan megtakarítási formát választunk, amivel hosszú távon tudjuk növelni pénzünk értéket, akár már kisebb összegű befizetések mellett is. Ekkor érdemes lehet elgondolkozni a megtakarításos életbiztosítás lehetőségén.

A nyugdíjkiegészítő biztosítás – vagy ahogyan sokan ismerik nyugdíjbiztosítás – is a megtakarításos életbiztosítás egyik típusa, amely a 65. életév betöltésével jár le. A megtakarítási célú életbiztosítások a lejáratkor fizetik ki a biztosított által befizetett összeget, természetesen a hozamokkal növelve. Olykor az is előfordul, hogy a biztosított elhalálozik a biztosítás lejárata előtt. Ekkor a biztosító a szerződésbe foglalt haláleseti szolgáltatást nyújtja a kezdeményezettnek. Ennek részeként pedig az addig befizetett összeget is a kezdeményezett kapja meg.

A megtakarításos életbiztosítás szerződésekbe foglalt haláleseti szolgáltatás összege nem jelentős, hiszen a termék inkább a megtakarítási célra fókuszál. Ezt a biztosítási terméket akkor érdemes választani, ha a szerződés időtartama során végig tudjuk fizetni a biztosítási díjat, ugyanis ekkor a megtakarított összegünk hónapról-hónapra növekszik. A szerződés lejáratával pedig jól járhatunk, hiszen a tulajdonunkba kerül az áhított összeg.

Mielőtt tehát megkötnénk a szerződést, érdemes alaposan átgondolni, hogy havi szinten mekkora az a befizetés, amelyet hosszú távon tudunk vállalni. Amennyiben túl nagy összeggel indulunk, majd valamilyen okból fel kell mondanunk a szerződést, akkor a visszavásárlási összeggel nem fogunk valami jól járni. Kimondottan igaz ez akkor, ha a felmondás a szerződés 2-3. évében történik.

Hagyományos vagy unit linked biztosítás?

A megtakarításos életbiztosítás befektetési verziója a hagyományos vagy a befektetési egységhez kötött, úgynevezett unit linked biztosítás. Ha a hagyományos verzió mellett voksolunk, akkor a biztosító dönti el, hogy a pénzt mibe fekteti be, így a biztosítási kockázat is őt terheli. Ez esetben a megtakarításra garantált hozamot kapunk. Amennyiben a tényleges hozam magasabb, mint az ígért, akkor annak 80-90%-át is megkapják az ügyfelek. Jelenleg ez a biztosítási termék nem túl kedvező, így érdemes lehet tovább nézelődni.

Jó megoldás lehet például a befektetési egységhez kötött életbiztosítás, ahol különféle eszközalapok közül választhatunk. Az eszközalap a biztosítási díjakat fekteti be, a biztosító ezt az összeget elkülönítve kezeli. Ezek az eszközalapok lényegében úgy működnek, mint a hagyományos befektetési alapok. A unit linked biztosításnál akár egyszerre több eszközalapot is választhatunk, ráadásul azt is mi döntjük el, hogy a biztosítás díját milyen arányban osszuk meg az alapok között. A biztosító a megfelelő döntéshozatalhoz minden releváns információt a rendelkezésünkre bocsát. Emellett pedig értékelik is az eszközalapokat annak kockázatosassága és potenciális hozama alapján.

A befektetési egységhez kötött nyugdíjbiztosításoknál nagyobb szabadságot kaphatunk befektetéseink kezelésében, mindezt úgy, hogy közben magasabb a hozam ígérete is. Ugyanakkor itt nekünk kell viselni a befektetés kockázatát. A biztosítók rengeteg ilyen terméket kínálnak, ezeknek eltérőek a költségeik, így minden esetben érdemes ezeknek utánanézni.

És a másik típus: a kockázati életbiztosítás

A megtakarítási jellegű életbiztosításokhoz képest a kockázati életbiztosítás halálesetre vonatkozó biztosítási védelmet kínál. A szerződés lejáratával a biztosított nem kap vissza pénzt, hiszen ez esetben a díjat azért fizetjük, hogy a tragédia bekövetkezése esetén a biztosító a rendelkezésre álljon. Ez azt jelenti, hogy a biztosítás összegét a kedvezményezett kapja. A kedvezményezett lehet egy vagy több személy, ezt a szerződés megkötésekor nekünk kell meghatározni. A biztosítási összeg nem képezi részét az örökségnek, ezt egyértelműen a kedvezményezett kapja.

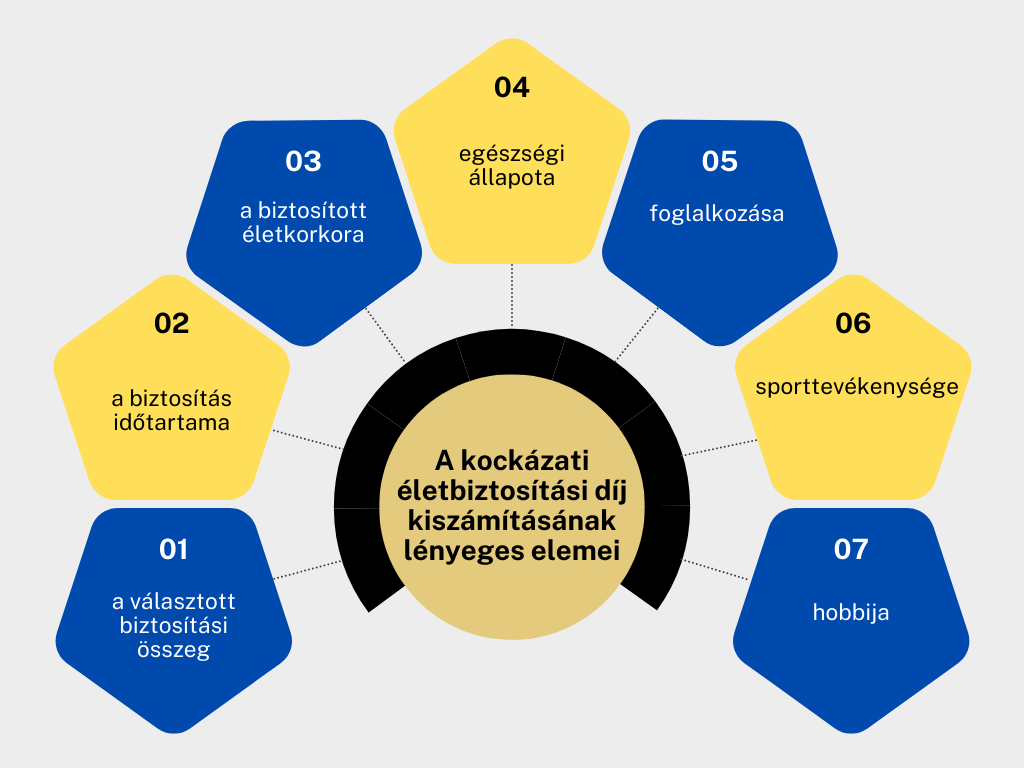

A kockázati biztosítás személyre szabott, ugyanis a biztosítás díját olyan egyéni jellemzők határozzák meg, mint

- a választott biztosítási összeg,

- a biztosítás időtartama,

- a biztosított életkorkora,

- egészségi állapota,

- foglalkozása,

- sporttevékenysége,

- hobbija.

Ezek az információk ahhoz szükségesek, hogy a biztosító felmérje, hogy mekkora kockázatot jelentünk számára, azaz hogy a védelemért cserébe mennyit kell fizetni. Ez esetben a kockázat arra utal, hogy mekkora annak az esélye, hogy a biztosítási időszak alatt a biztosítónak ki kell fizetnie az adott összeget. Gyakran előfordul az is, hogy a szerződés megkötésekor egészségi állapotfelmérést is kér a biztosító. Ez megvalósulhat egy egyszerű kérdőív kitöltésével, vagy lehet orvosi vizsgálat is.

Egyértelműen látható, hogy a megtakarítási célú és a kockázati életbiztosítás jelentősen eltér egymástól. Nem mindegy tehát az sem, hogy a kettő közül melyiket választjuk. Ha egy későbbi cél érdekében szeretnénk megtakarítani, akkor az előbbit, míg a halálesetre való felkészülés érdekében inkább az utóbbit érdemes választani.