A vállalkozói bankszámla egy olyan pénzügyi szolgáltatás, amelyet vállalkozások – köztük a mikro-, kis- és középvállalkozások, nagyobb vállalkozások, valamint egyéni vállalkozók – vehetnek igénybe. Ezek a számlák különösen a vállalkozások szükségleteire és igényeire vannak optimalizálva. A vállalkozói bankszámla általában különböző előnyöket kínál az egyes üzleti tevékenységekhez. Cikkünkben bevezetünk a céges számlák világába, hogy könnyebben ki tudd választani, hogy vállalkozásod számára melyik a legmegfelelőbb bankszámla!

Miért előnyös, ha a vállalkozás rendelkezik céges számlával?

A vállalkozói bankszámla számos előnyt nyújthat céged számára. Ugyanakkor azt kis fontos leszögezni, hogy az egyes konstrukciók eltérő előnyöket biztosíthatnak attól függően, hogy melyik bank ajánlatát választod, mekkora a vállalkozás mérete, melyik országban van a székhelye, valamint mi a cég tevékenységi köre. Van viszont néhány olyan előnye, amely általánosságban is érvényesnek mondható.

Pénzügyi elszámolás és nyomon követés

Ilyen például a pénzügyi elszámolás és nyomon követés. A céges számla lehetővé teszi a vállalkozónak, hogy elkülönítse a vállalkozási tevékenységhez kapcsolódó pénzügyeket a személyes pénzügyektől. Ez azért is előnyös, mert az esetleges vállalkozási nehézségek nem érintik közvetlenül a személyes vagyont. Ráadásul a céges számla hozzájárul ahhoz is, hogy könnyebben nyomon tudjuk követni a pénzügyeket és az elszámolást. A cég átlátható pénzügyi helyzete kulcsfontosságú a döntések meghozatalához.

Professzionális megjelenés

A vállalkozói bankszámla fontos előnye, hogy professzionális megjelenést biztosít. Egy céges számla már kellő alapot biztosít ahhoz, hogy az ügyfelek, a partnerek és a beszállítók számára komolyabb és megbízhatóbb képet sugalljon. Az üzleti hitelesség abból a szempontból is előnyös, hogy az egyes banki ajánlatok könnyebben elérhetőek lehetnek a vállalkozás számára.

Pénzügyi tranzakciók lehetősége

A céges számla lehetőséget nyújt a tranzaktálásra, azaz hogy egyes pénzügyi tranzakciók miatt ne kelljen a bankba rohangálni. A vállalkozói bankszámla több különböző típusú tranzakciók végrehajtását biztosítja: például a kifizetéseket, befizetéseket, csekkbefizetéseket, átutalásokat és más pénzügyi műveleteket is. Számos vállalkozói bankszámla tartalmaz üzleti hitel- vagy betéti kártyát is, amely szintén egyszerűbbé és gyorsabbá teszi az üzleti kiadásokat és az online vásárlásokat. Ezen felül a bankok többsége olyan konstrukciókat is kínál, amihez tartozik például online bankolási lehetőség és mobil alkalmazás is. Ezek szintúgy megkönnyítik a vállalkozás pénzügyeinek kezelését és nyomon követését. Mindemellett a vállalkozói bankszámla összekapcsolható külső finanszírozási lehetőségekkel, például hitellel vagy lízinggel, ami segítheti az üzleti tevékenység növekedését.

Ugyanakkor fontos szem előtt tartani, hogy az egyes céges bankszámlák tulajdonságai és előnyei bankonként és országonként eltérhetnek. A számla kiválasztása előtt célszerű lehet alaposan utánajárni a bankok egyes ajánlatainak!

Kinek kötelező a vállalkozói bankszámla?

Érdemes tudni, hogy a pénzforgalmi számlanyitás például nem kötelező egyéni vállalkozók számára. Egy olyan eset van, amikor az egyéni vállalkozó köteles bankszámlát nyitni: ha az egyéni vállalkozó általános forgalmi adó fizetésére kötelezett, azaz nem alanyi adómentes. Ezen az eseten kívül viszont az egyéni vállalkozók jobban járhatnak a lakossági bankszámlákkal, ugyanis azok díjazása többnyire kedvezőbb. Ráadásul több olyan számla is van, ami díjmentes.

Ugyanakkor bizonyos jogi személyiséggel rendelkező társaságok számára kötelező a vállalkozói bankszámla. Ide sorolandó

- a közkereseti társaság (kt.),

- a betéti társaság (bt.),

- a korlátolt felelősségű társaság (kft.)

- és a részvénytársaság (rt.).

Ezen felül mindenki számára kötelező a céges számla, aki általános forgalmi adófizetésre (ÁFA) kötelezett. Ez tehát magába foglalja az ÁFA-s egyéni vállalkozókat és magánszemélyeket is.

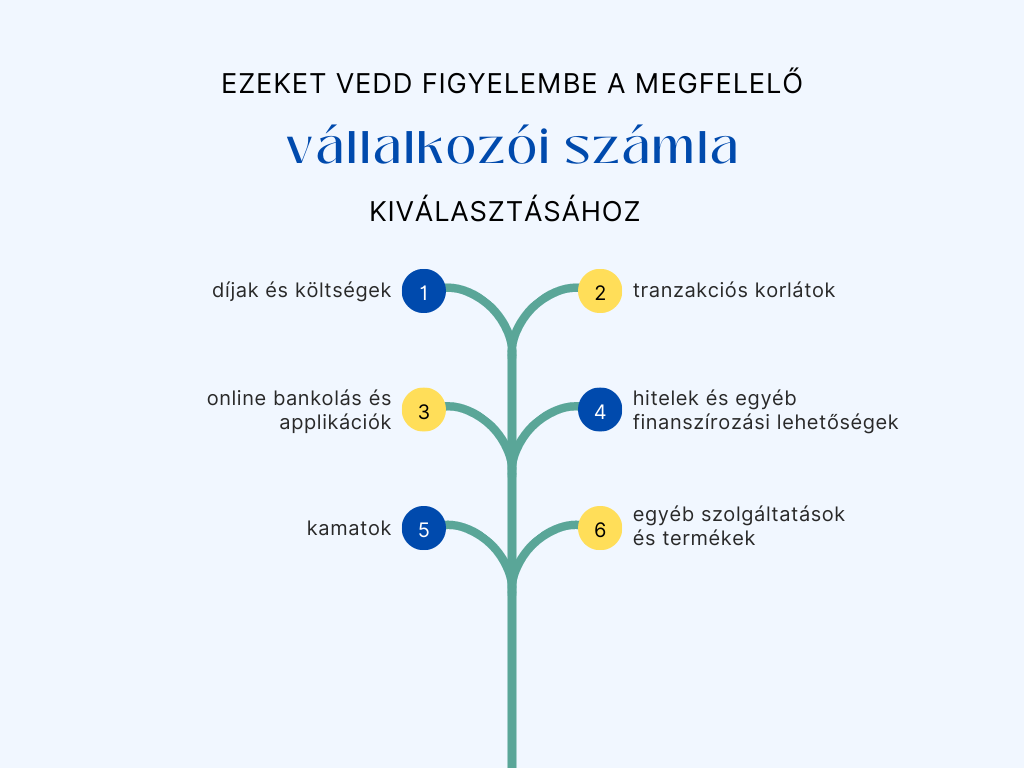

Vállalkozói bankszámla választó kisokos

Az egyes vállalkozói bankszámla ajánlatok közüli választás fontos tényezője lehet a vállalkozásod pénzügyeinek hatékony kezelése szempontjából. A megfelelő döntés meghozatalához érdemes figyelembe venni néhány fontos tényezőt.

- Díjak és költségek: Informálódj az ajánlatokhoz tartozó díjakról és költségekről. Ide tartozhat például a havi számlavezetési díj, a tranzakciós díjak (kifizetések, befizetések, átutalások díja), készpénz felvételi díj vagy a bankkártya díja. Olyan számlát érdemes választani, amelynek díjstruktúrája megfelel a cég igényeinek.

- Tranzakciós korlátok: Előfordulhat, hogy az ajánlott konstrukció korlátozza havi tranzakciók számát vagy összegét. Győződj meg arról, hogy az ajánlatban szereplő korlátok megfelelnek a vállalkozásod tevékenységének.

- Online bankolás és applikációk: Az online bankolás és a mobilalkalmazások nagyban megkönnyíthetik a cég pénzügyeinek kezelését. E tekintetben tehát érdemes ellenőrizni, hogy az adott bankszámla rendelkezik-e olyan eszközökkel, amelyek lehetővé teszik az egyszerű és kényelmes bankolást.

- Hitelek és egyéb finanszírozási lehetőségek: Amennyiben tervezel céged számára hitelt igényelni, esetleg lízinget igénybe venni, akkor érdemes olyan számlát választani, amely lehetőséget kínál ilyen típusú finanszírozásra.

- Kamatok: Elérhetőek olyan bankszámlák is, amelyek kamatot kínálnak a számlán lévő egyenlegre. Habár az üzleti bankszámla kamata többnyire alacsonyabb, érdemes lehet olyan konstrukciót választani, ami kamatot is biztosít.

- Egyéb szolgáltatások és termékek: Célszerű figyelembe venni az ajánlatban szereplő további szolgáltatásokat és termékeket. Ilyen lehet például a kereskedelmi hitel, lízing, illetve az egyes befektetési lehetőségek.

Az ajánlatok összehasonlítása során fordíts időt arra, hogy alaposan áttekintsd az egyes bankszámlák tulajdonságait, előnyeit és esetleges korlátait. A céged számára a megfelelő vállalkozói bankszámla hozzájárulhat a hatékonyabb pénzkezeléshez, az átlátható pénzügyekhez és növekedéshez, fejlődéshez.