A kedvezőtlen gazdasági körülmények közepette egyre többen eszmélnek rá arra, hogy a hosszú távú pénzügyi stabilitás és a célok eléréséhez a tudatos befektetés jelenti a kulcsot. Legyen szó lakásvásárlásról, álomnyaralásról, az időskori anyagi stabilitás biztosításáról, vagy éppen csak a félrerakott pénzünk gyarapításáról, mindben a befektetés a közös pont. Ez ugyanis képes biztosítani, hogy a félretett pénzünket kamatoztassuk, azaz gyarapítsuk.

A befektetések világa izgalmas, ámde bonyolult. Ahhoz, hogy pénzügyeinket tudatosan kezeljük és okos döntéseket hozzunk, számos dologgal kell tisztában lennünk. A cikkben az ezzel kapcsolatos legfőbb témákat érintjük, kezdve az alapfogalmaktól, az egyes lehetőségeken át, egészen a hozam-kockázat viszonyáig. Induljunk el közösen ezen az úton és állítsuk pénzünket a jövőnk szolgálatába!

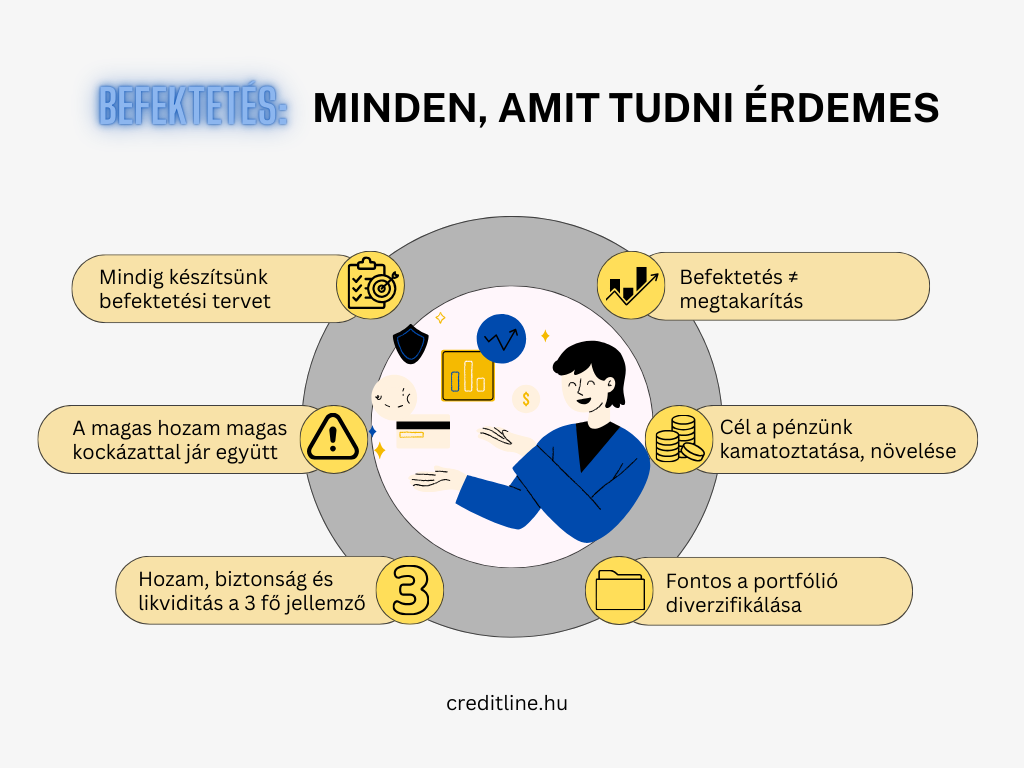

Befektetés = megtakarítás?

Az első feladat, hogy tisztázzuk a befektetés és megtakarítás közötti különbséget, hiszen a gyakorlatban ezt sokszor szinonimaként használják – helytelenül. A megtakarítás a jövedelmünknek azt a részét foglalja magában, amelyet nem költünk el, hanem félrerakunk. Ezzel szemben a befektetés egy adott összeg olyan célú felhasználása, hogy az jellemzően hosszú távon képes legyen gyarapodni. A befektetés során általában valamilyen pénzügyi eszközt vagy értékálló tárgyat vásárolunk.

A leggyakoribb befektetési eszközök közé tartoznak

- a bankbetétek,

- az állampapírok,

- a kötvények és

- a részvények.

Ezen felül beszélhetünk alternatív befektetési eszközökről, ide sorolva többek között az aranyat és a különféle nemesfémeket, drágaköveket, az ingatlant, a termőföldet, a műkincseket, a régiségeket, stb.

A befektetés 3 fő jellemzője

A befektetések három fő jellemzője a hozam, a biztonság és a likviditás. A hozam a befektetésből elérhető nyereségre utal, a biztonságot pedig a konstrukció kockázati szintje határozza meg. Minél biztonságosabb a befektetés, annál kisebb a valószínűsége, hogy a befektető veszteséget szenved el. A likviditás viszont azt mutatja, hogy milyen gyorsan lehet a pénzeszközöket likvidálni, azaz pénzre váltani.

Azt is fontos tudni, hogy egy befektetési eszköz egyszerre csak két jellemzőnek felelhet meg. A magas hozam, a likviditás és a biztonság ugyanis egyszerre összeegyeztethetetlen. Például a biztonságos és likvid befektetés általában alacsony hozammal rendelkezik. Más szóval a magas kockázat jellemzően magas várható hozammal, az alacsony kockázat pedig alacsony várható hozammal jár. Az alacsony kockázat és a magas hozam tehát nem jár kéz a kézben.

Mi az a diverzifikáció és miért fontos?

Ahelyett, hogy minden pénzünket egyetlen termékbe fektetnénk, fontos, hogy több befektetési és megtakarítási terméket válogassunk össze. Ez a diverzifikáció, ami csökkenti a kapcsolódó kockázatokat. A gyakorlatban ez azt jelenti, hogy ha megtakarításunkat állampapírba, befektetési alapba és vállalati részvénybe osztjuk szét, akkor összességében csökkentjük a kockázatunkat. Mindez azért van, mert az egyes eszközök egyedi kockázata mérséklődik azáltal, hogy máshogyan reagálnak a piaci eseményekre, ezáltal nem mozognak teljesen együtt. Ez pedig azt eredményezi, hogy mondjuk a részvény gyenge teljesítményét ellensúlyozza az állampapír.

Nem szabad elfelejteni, hogy a múltban nyereségesnek bizonyult befektetések nem garantálják a jövőbeli eredményeket. Ezért célszerű olyan befektetési tervet kidolgozni, ami kiterjed a befektetés céljára és az időtávjára is. A befektetési cél lehet például jövedelemtermelés, tőkemegőrzés vagy tőkenövekedés. E tekintetben gondosan mérlegelni kell a megfelelő befektetési termékek kockázatait is. A befektetési terv elkészítéséhez érdemes lehet független pénzügyi szakember segítségét kérni.

Mi védi a befektetéseinket?

Azok az ügyfelek, akik pénzüket értékpapírszámlán tartják, a Befektetővédelmi Alap (BEVA) védelmében részesülnek. Ez egy korlátozott vagyoni védelem, ami olyan károk esetén lép életbe, ami alapvetően nem tartozik a befektetés kockázatai közé. A védelem például fontos lehet, ha a szolgáltató jogellenesen folytat eljárásokat. Ekkor a védelem és a kártalanítás a letétben lévő vagyonra – vagyis az értékpapírra és pénzre – terjed ki.

De mekkora összegben? Ez befektetőnként és összevontan maximum 100 ezer euró lehet. És milyen árfolyamon? Az átváltás a felszámolás kezdő időpontjában érvényes MNB devizaárfolyamon történik. Azt is fontos tudni, hogy egymillió forintig a kártalanítás 100%-os, az összeghatár felett pedig 90%-os.

Befektetési eszközök haladóknak

A befektetési eszközök többségét akár saját magunk is megvásárolhatjuk. Állampapír vásárlásához például elegendő egy értékpapírszámla, amit megnyithatunk a bankoknál és befektetési szolgáltatóknál, vagy akár ingyenesen a Magyar Államkincstárnál is. A vásárlást jellemzően online, mindössze néhány kattintás által elvégezhetjük.

Vannak azonban olyan konstrukciók, amik összetettek, rendszerint több befektetési eszköz összecsomagolásából állnak. Ezeknek a legfőbb előnye, hogy diverzifikált portfóliót hozunk létre, azonban számos hátrányával is érdemes számolni. Amellett, hogy magas költséggel járnak, általában a kockázatosabb eszközök közé is tartoznak. Ezeket változatos formákban találhatjuk meg a piacon:

- unit-linked biztosítás formájában,

- különféle nyugdíjbiztosítási termékek kereteiben,

- befektetési alapokban,

- ETF alapokon keresztül,

- határidős ügyletek formájában és

- egyéb származtatott termékek (pl. a kezdő befektetők körében kevésbé ismert certifikát és warrant) által.

Mit kell tennünk, ha elhatároztuk, hogy befektetjük pénzünket?

1. Határozzuk meg befektetési céljainkat, és dolgozzuk ki előre befektetési tervünket.

2. Vizsgáljuk meg a számunkra leginkább megfelelő befektetési termékeket.

3. Csakis a felhatalmazott befektetési szolgáltatók szolgáltatásait vegyük igénybe.

4. Vegyük figyelembe a befektetési szolgáltatásokkal kapcsolatos díjakat és költségeket is.

Van néhány olyan dolog is, ami nem ajánlott befektetés esetén:

- Ne fektessünk be hirtelen, megalapozott stratégia nélkül.

- Ne fektessünk be ismeretlen, vagy most éppen ,,trendi” eszközökbe (pl. kriptovalutákba).

- Ne vállaljunk túlzott kockázatot.

- Ne vegyünk igénybe magas hozamot ígérő, vonzó szolgáltatásokat ismeretlen hátterű szolgáltatótól.

- Ne feledjük, hogy a befektetések kapcsán felmerülhetnek különféle díjak és költségek.

Hogyan védhetjük meg befektetésünket?

A BEVA védelme mellett mi magunk is számos olyan megelőző óvintézkedést tehetünk, hogy pénzünket biztonságosan fektessük be. Vannak kimondottan olyan befektetési magatartások is, amelyek kerülendőek. Emellé adunk még néhány tippet:

- Ne fektessünk be kizárólag telefonon keresztül.

- Ne adjunk át készpénzt vagy utaljunk olyan közvetítőknek, akiknek a háttere nem ismert.

- Ellenőrizzük a befektetési szolgáltatásokat nyújtó brókerek, kereskedők és közvetítők hátterét és múltját.

- Ne feledjük, hogy a brókerek és brókercégek jutalékból élnek, vagyis akkor keresnek pénzt, ha ügyfeleik kereskednek, nem pedig akkor, ha nyernek vagy veszítenek. Mielőtt hosszú távú szerződést kötünk, mindenképpen gondoljuk át, mi történik a befektetéssel, ha a tervek az adott időszak alatt megváltoznak. Mindig olvassuk el a tájékoztatót, és azonosítsuk a lehetséges kockázatokat.

- Gondoljuk át, hogy milyen következményekkel jár, ha a befektetést lejárat előtt eladjuk. Egy ilyen tranzakción ugyanis sokat bukhatunk.

- Óvakodjunk a túl szépnek tűnő, túl ígéretesnek látszó konkrét ajánlatoktól és hozamígéretektől.