A béren kívüli juttatás vagy cafateria a munkabéren kívül járhat a dolgozóknak. A munkáltatók legtöbbször ezt SZÉP Kártya formájában biztosítják a munkavállalóknak, ugyanis a kormány többször igyekezett kedvezőbbé tenni kondícióit. A béren kívüli juttatásokat kínáló munkáltatók vonzóbbak lehetnek a munkavállalók számára, ugyanis a versenyszférában ez lehet az egyik módja annak, hogy megkülönböztessék a cégek magukat más vállalatoktól és megszerezzék a tehetséges munkaerőt. Ugyanakkor több olyan juttatás is van, amit mind a munkáltatónak, mind a munkavállalónak érdemes lehet megismerni. Ezen belül vannak adómentes és kedvezményes adózású juttatások is. A cikkben ezt a témát járjuk most körbe.

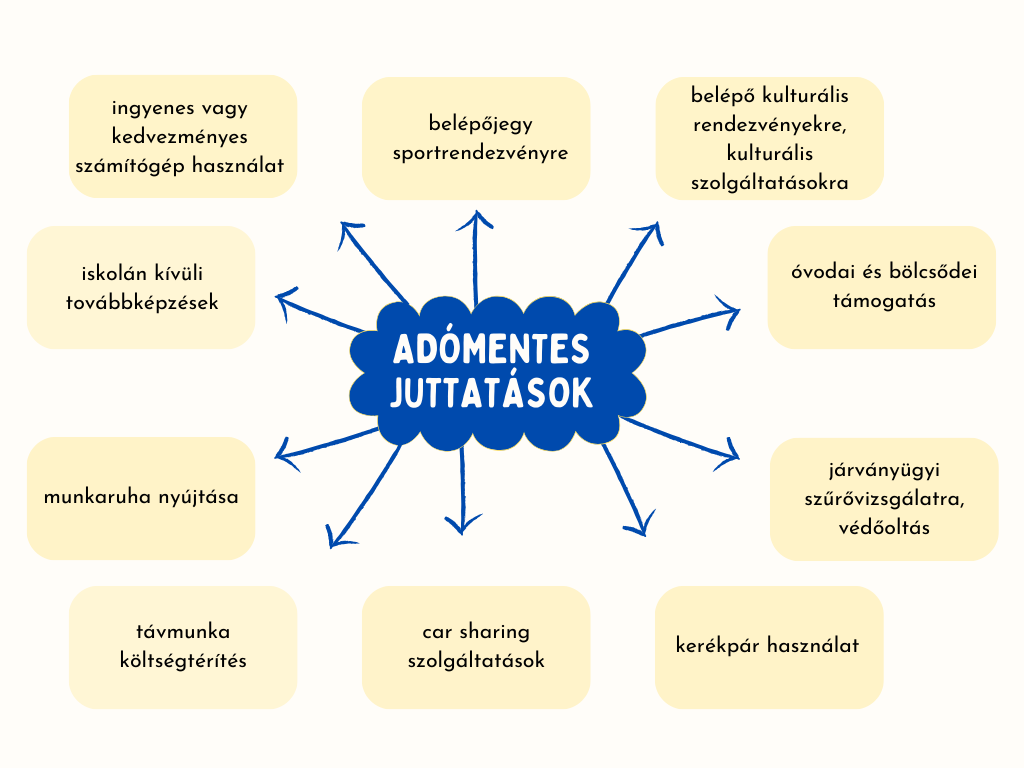

Mi sorolható az adómentes béren kívüli juttatások kategóriájába?

Az adómentes juttatásoknak több formája is van:

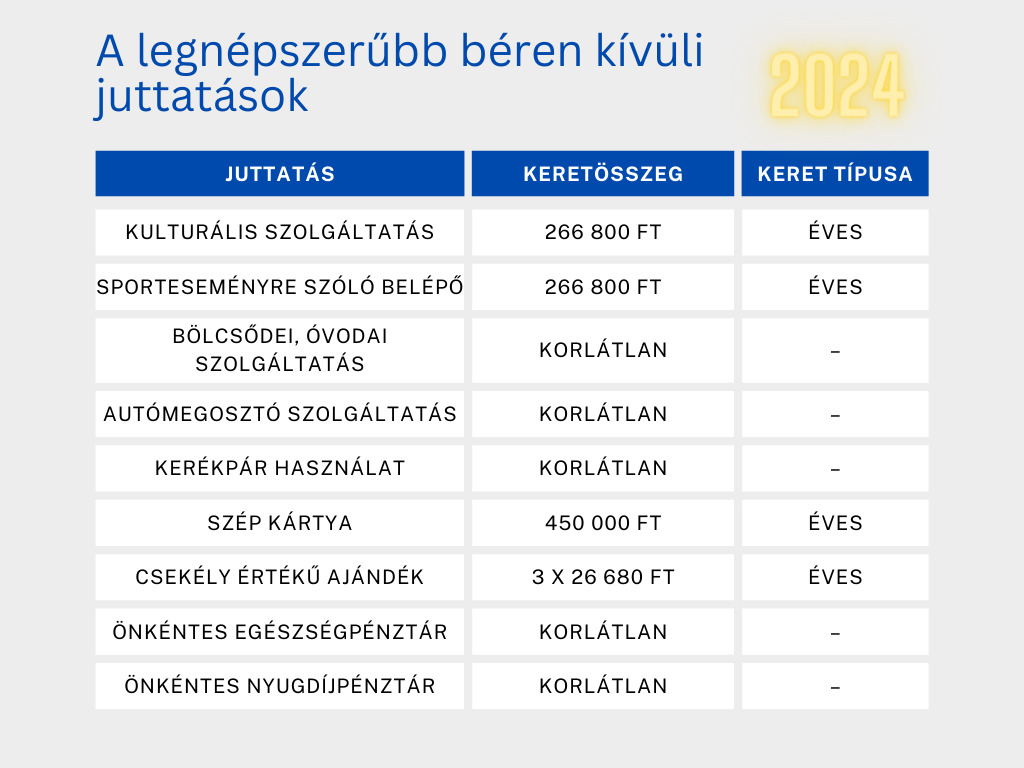

- sportrendezvényre belépőjegy: minden évben adómentes a minimálbér összegéig,

- kulturális rendezvényekre vagy kulturális szolgáltatások igénybevételére belépő: ebbe a kategóriába olyan lehetőségek tartoznak, mint a kiállítás, színház, táncelőadás, cirkusz, könyvtári beiratkozás. Ez ugyanúgy a minimálbér összegéig adómentes.

Értelemszerűen ahogy változik a minimálbér összege, úgy változik az adómentesség értékhatára is. Ez 2023-ban 20 000 forint volt, majd 2024-től 26 680 forintra emelkedett.

Szintén adómentesség vonatkozik

- az óvodai, bölcsődei támogatásra, amiből akár az étkezést is lehet finanszírozni,

- a járványügyi szűrővizsgálatra, védőoltásra,

- kerékpár használatára (az elektromosra is érvényes),

- car sharing szolgáltatásokra,

- munkaruha nyújtására és

- iskolán kívüli továbbképzésekre.

A fenti lehetőségek a költségek mértékéig mind adótól mentesek.

A felsoroltakon túl az adómentes béren kívüli juttatások csoportjába tartozik az ingyenes vagy kedvezményes számítógép használat is, amire nincs költséghatár megszabva. A távmunka költségtérítés is elérhető, ami havi szinten adható annak a dolgozónak, aki otthonról dolgozik. Ez a béren kívüli juttatás a minimálbér 10 százalékáig, azaz idén 26 680 forintos összeghatárig adómentes.

Olyan juttatások is vannak, amire nem is gondolnánk!

Valószínűleg sokan nem tudnak róla, de az adómentes béren kívüli juttatások közé sorolható az összeghatár nélküli kegyeleti ellátás és a temetési segély is. Míg az előbbi juttatásnál nincs nevesítve a juttatást igényelhetők köre, addig az utóbbinál a kifizetésben maga a dolgozó, az ő közeli hozzátartozója vagy házastársa részesülhet.

Amennyiben egy káresemény következtében a munkavállaló lakóhelye olyannyira károsodik, hogy azt szükségessé válik felújítani, akkor kérhető segély e célból is. Természetesen ez is adómentes.

A munkáltató a dolgozó munkába járását is adótól mentesen támogathatja. A távolsági menetjegyek és bérletek kifizetése számla alapján történhet az azon szereplő összegben. A közigazgatási határon kívülről érkező dolgozók számára a munkáltatónak ennél a támogatási formánál minimum az összeg 86 százalékát kell megtéríteni. A helyközi közlekedés bérlettámogatása abban az esetben lehetséges, ha az a munkavégzéshez szükséges. 2023 január hónapja óta az autóval való utazásnál kilométerenként 18-30 forint közötti támogatást lehet adni, amelynek összege 2024-ben nem változott.

Vannak még adómentes béren kívüli juttatások

Adómentes támogatás adható a szállásban is, ám ennek szigorú feltétele van: a munkavállalónak nem lehet 50 százaléknál nagyobb tulajdoni hányada olyan lakóingatlanban, amely más által haszonélvezettel nincs terhelve.

Sokan nem is tudják, hogy a munkáltatótól is kérhetünk kamatmentesen lakáscélú kölcsönt. Ezt pedig szintén a béren kívüli juttatások kategóriájába szokták sorolni. Ám ennek szigorú feltételei vannak: az ilyen hitelek összege legfeljebb 10 millió forint és 5 év futamidő lehet. A kölcsön folyósítása egy közvetítőn (pl. egy bankon vagy a Magyar Államkincstáron) keresztül történik. A hitel értelemszerűen lakáscélokat szolgál: építés, építtetés, vásárlás, bővítés, korszerűsítés, akadálymentesítés, de felhasználható akár egy korábbi lakáscélú hitel kiváltására is.

Nem adómentes, de kedvezményes adózású

Ugyanide sorolhatóak az úgynevezett célzott juttatások. Ezek lehetnek nyugdíjcélú és egészségpénztári juttatások is. Ezen béren kívüli juttatások többek között felhasználhatóak fogászati kezelésre, szűrővizsgálatokra, szemüvegre, sőt, még a lakáshitel törlesztésére is.

A béren kívüli juttatások másik része bár nem adómentes, de kedvezményes adózású. Ez azt jelenti, hogy kell utána adózni, csak kevesebbet. Az alapjövedelem után 15 százalékos Személyi Jövedelemadót és az adóalap 1,18-szorosa után 13 százalékos Szociális Hozzájárulási Adót kell fizetni. Ez összesen 33,04 százalékos adóteher.

A kedvezményes adózású béren kívüli juttatások kategóriájába sorolhatóak az úgynevezett célzott juttatások is. Ezek lehetnek nyugdíjcélú és egészségpénztári juttatások is. Ezen béren kívüli juttatások többek között felhasználhatóak különféle fogászati kezelésekre, szűrővizsgálatokra, szemüvegre, sőt, még akár a lakáshitel törlesztésére is.

Mi a helyzet a SZÉP Kártyával?

Néhány béren kívüli juttatás esetén ennél kedvezőbb adózási szabályok lehetnek érvényben. Sőt, az is előfordulhat, hogy a juttatással kapcsolatos szabályozás év közben módosul. A SZÉP Kártyára vonatkozó szabályokat például tavaly év közben módosította a kormány. Az intézkedésnek köszönhetően a korábbi 450 ezer forintos keretösszeg 650 ezer forintra bővült. Ezen felül pedig felhasználhatóságát is kiterjesztették.

A SZÉP Kártya esetén 2024-ben azonban ismét a korábbi intézkedések vannak érvényben, vagyis 450 ezer forintos összeghatárral kell számolni a munkáltatóknak és a Kártya összege nem használható fel hideg élelmiszer vásárlására sem. A kedvezményes adózású összegre 28%-os adóteher vonatkozik, az ezen felüli rész pedig egyes meghatározott juttatásnak számít. Ez azt jelenti, hogy ahogyan a munkabért, úgy ezt az összeghatár feletti részt is 33,04 százalékos adó terheli.

Végezetül pedig a magasabb adózású béren kívüli juttatások

Az egészségpénztárakkal sokszor együttműködésben álló önsegélyező pénztárak ezzel eltérő adózási szabályokkal állnak szemben. A dolgozónak egyéb jövedelemként kell az adót fizetni a pénztári befizetésekből igényelt szolgáltatás értéke után. Ekkor a szolgáltatás értékének 89 százaléka az adóalap, erre fizetendő 13 százalék Szociális Hozzájárulási Adó és 15 százalék Személyi Jövedelemadó. Az igénybe vett szolgáltatásnak tehát a 24,92 százaléka az adóteher.

A célzott önsegélyező pénztári szolgáltatásokhoz sorolható a lakáshitel törlesztés, a kisgyermekes családoknak igénybe vehető juttatások sokasága (pl. a szülés és gyermeknevelési szolgáltatás, örökbefogadás, nagycsaládosok jövedelem kiegészítése), az álláskeresési járadék kiegészítése, illetve a megváltozott munkaképességűeknek elérhető jövedelempótlás is.

A munkavállalók részesülhetnek ajándékutalványban is, de csak alacsony összegben. Egészen pontosan a termék vagy szolgáltatás értéke legfeljebb a minimálbér 10 százaléka lehet. A juttatás után 33,04 százalék az adó.

Van még tovább is

Emellett a csekély értékű ajándékoknál is magasabb adóteher, mégpedig 33,04 százalék mellett adhatóak. Ezeknél szintén a minimálbér 10 százaléka, vagyis 26 680 forint az összeghatár. Csekély értékű ajándék eddig évente egyszer volt adható, kivéve a 2018-as évet. 2024-ben viszont ezt felemelték évi háromszori alkalomra. Fontos tudni, hogy az ajándékot a munkavállaló és a közeli hozzátartozói kaphatják. Ez kimondottan előnyös, hiszen egy négytagú család esetén ez éves szinten 320 ezer forintot is jelenthet.A munkáltató a munkavállalókra köthet csoportos kockázati életbiztosítást is. A biztosítás feltétele, hogy minimum 2 biztosított legyen. Ennek a béren kívüli juttatásnak az adóterhe szintúgy 33,04 százalék. A céges biztosítások minden esetben kockázati életbiztosításnak számítanak. Ez a biztosítás azt a célt szolgálja, hogy segítséget nyújtson a tagoknak egy váratlan baleset vagy egészségkárosodás bekövetkezése esetén. Ez a juttatás mindenképpen hasznos, ugyanis ha baj van, akkor a biztosítás egyből segít.