Lényeges csökkenés volt tapasztalható a banki feketelistán szereplők számában: 2022-ben mintegy százezer adós került le róla. A pozitív tendencia viszont elképzelhető, hogy rövidéletű lesz, ugyanis idén véget ért a hiteleknél a törlesztési moratórium, így egyrészt a magas kamatszint miatt, másrészt pedig a jelzáloghiteleknél a kamatstop kivezetése esetén ismét jelentősen bővülhet a KHR-listán szereplők száma.

A 2022-es év sok szempontból kedvezőtlen volt, mégis rendületlenül törlesztettük hiteleinket

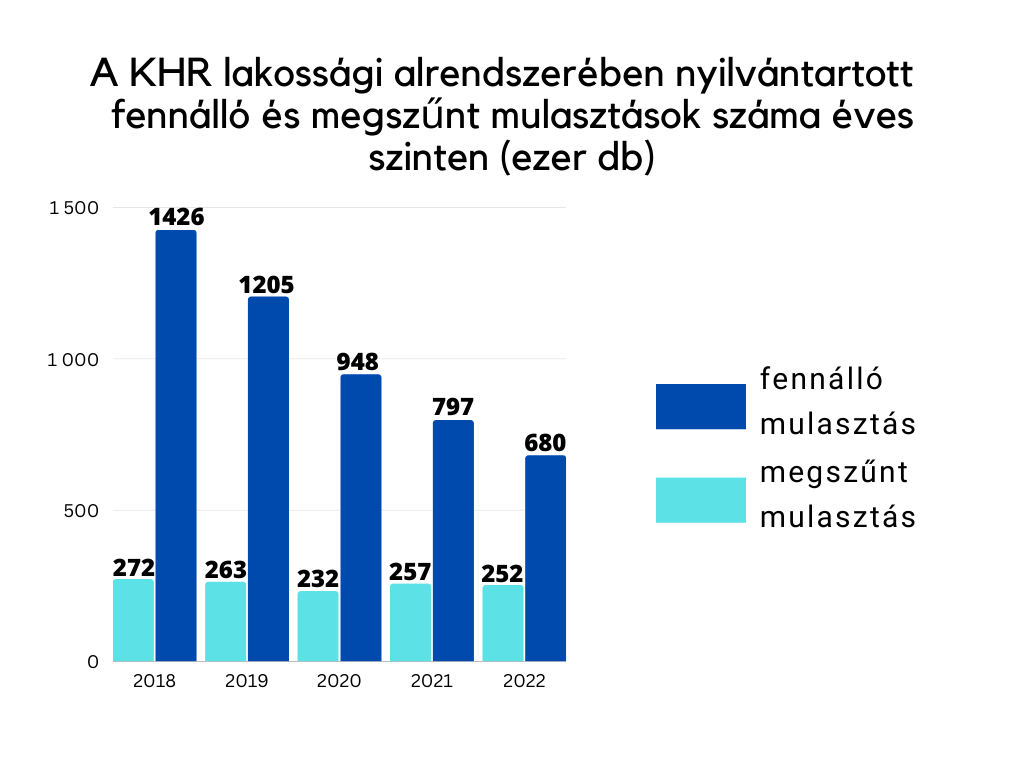

A tavalyi év számos nehézséget okozott, ez mégsem ijesztette meg a magyarokat, akik 2022-ben is szépen törlesztették hiteleiket. A visszafizetés olyan szépen sikerült, hogy mintegy 100 ezer lakossági adós tűnt el a negatív adóslistáról – derült ki a BISZ Központi Hitelinformációs Zrt. legfrissebb adataiból. Míg a Központi Hitelinformációs Rendszerben (KHR) a 2021-es év végén 785 ezer aktív mulasztás szerepelt, addig tavalyi év végére ez 680 ezerre esett vissza. A passzív negatív szereplők száma többé-kevésbé változatlan maradt: a tavalyi év elején 256 ezer, az év végén 252 ezer ilyen adós volt.

Az elmúlt 5 év viszonylatában jelentősebb javulás volt tapasztalható a hazai adósok fizetési képességében vagy hajlandóságában: 2018-ban a negatív adóslistán a mostani szám duplája, 1,426 millió szerződés szerepelt. A passzív listán is többet, összesen 272 ezret tartottak nyilván. Ugyanakkor azt is érdemes szem előtt tartani, hogy a 2020 márciusában bevezetett, majd többször hosszabbítgatott törlesztési moratórium a tavalyi év végével zárult, ami jelentősen csökkentette annak a valószínűségét, hogy új szereplők kerüljenek fel a feketelistára, ugyanis ebben az időszakban a lakosok lényegi része felfüggeszthette törlesztését.

Az adóslistán szereplők számának csökkenéséhez az is hozzájárult, hogy általában véve is csökken a hitelszerződések száma. A KHR szerint 2022 év végén 7 milliót meghaladó volt azon lakossági szerződések száma, amelyek fennálltak, míg 2,2 millió szűnt meg. Az utóbbi adatait a rendszer 5 évig őrzi. Az aktív hitelszerződések száma öt évvel ezelőtt, 2018-ban még 7,47 millió volt, ami éves szinten folyamatosan csökkent, tavaly éppen közel 100 ezerrel lett kevesebb.

A szerződések száma csökken, viszont a lakossági adósok számában növekedés tapasztalható, vagyis csökken az egy adósra jutó hitelszerződések száma. Tavaly év végén 5,116 millió személy hitelének adatait tartalmazta a rendszer, miközben ez 2020-ban az 5 milliót sem érte el.

Mire számíthatunk a hitelmoratórium megszűnésével?

Az évek óta tartó javuló tendencia idén megtorpanhat, amit több tényező is kiválthat. Egyrészt januártól megszűnt a hitelmoratórium, aminek a végén már csak azok vehették igénybe a törlesztés szüneteltetését, akiknek kimondottan problémás újra visszarázódni a törlesztés folyamatába. Hasonló kedvezőtlen szituáció alakulhat ki, ha a jelzáloghiteleknél is kivezetésre kerül a kamatstop, ami a jelen állás szerint az év közepéig fog velünk maradni. A megszüntetése nemcsak a törlesztők hitel megugrását eredményezheti, hanem a feketelistára való felkerülést is. Az MNB legfrissebb adatai szerint egy átlagos lakáshitelt igénylő már 30 ezer forinttal fizet kevesebbet havonta, mint amekkora törlesztőt a kamatstop hiányában kellene.

A javuló adósadatokat ronthatja az is, hogy a Babaváró támogatások igénylésekor vállalt 5 éves gyermekvállalási határidők sokasága fog lejárni 2024-től. Azok az adósok, akik nem tudták ezt az ígértet teljesíteni, igencsak kedvezőtlen helyzetbe kerülhetnek: több millió forintnyi kamatot és megemelkedett törlesztőrészleteket kell majd visszafizetniük. Hasonló a helyzet azoknál is, akik igényelték a konstrukciót, de ezidő alatt a válás mellett döntöttek.

A vállalati szektor szereplői számára is nehézkessé válhat a hiteltörlesztés, egyrészt a magas kamatok miatt, másrészt pedig a kkv-hitelek esetében ősszel kivezetett kamatstop miatt. Ugyanakkor nekik más kedvező lehetőségei is vannak, mint például a Széchenyi Kártya Program, a nemrégiben bevezetett Baross Gábor Újraiparosítási Hitelprogram és a március 1-től elérhető Baross Gábor Újraiparosítási Tőkeprogram. Az is elképzelhető viszont, hogy sokan nem fognak tudni ezekhez az olcsó hitelekhez hozzájutni, a jóval drágább piaci hitelek törlesztése pedig problémát okozhat.