Az idei év első néhány hónapjában eltérő folyamatokat láthatunk: a tartósan nem fizető hitelek volumene csökkent, viszont a visszafizetési problémákkal rendelkező adósok aránya emelkedett. Az új hitelszerződések száma eközben drasztikusan csökken, kimondottan a lakáshitelek és a Babaváró zuhant be a legfrissebb adatok szerint.

Jelentős a visszaesés a lakossági hitelezésben

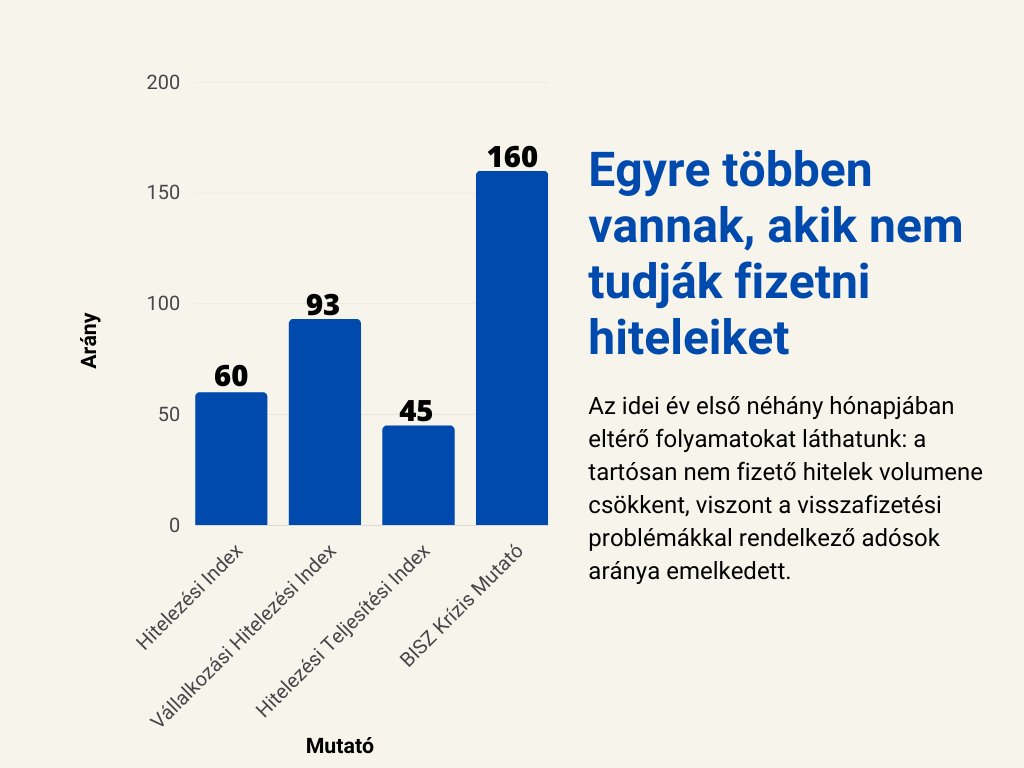

Kedvezőtlen adatokat mutat a kölcsönszerződéseket és a bedőlt hiteleket nyilvántartó BISZ Zrt. Az adatok szerint 2023 első negyedévében Hitelezési Index 60 százalékot tett ki. A mutató értéke azt szemlélteti, hogy ennyivel kevesebb új hitelszerződés kötetett a 2022-es szintet képest. A számítás során a darabszámot súlyozzák a hitelösszegekkel, valamint mind a lakossági, mind pedig a vállalati ügyfeleket figyelembe veszik.

A lakossági hitelszerződések volumene 7 százalékos visszaesést mutat, míg összegük ennél jelentősebben, 39 százalékkal csökkent egy év alatt. A legnagyobb mérséklődés a lakáshiteleknél és a gépjárműlízingnél volt tapasztalható. A lakáscélú hiteleknél a csökkenés 56 százalékos volt, míg az új Babaváró szerződéseknél ez 68 százalékkal esett vissza.

A vállalati hitelek esetében sem fényes a helyzet

A vállalati hitelek esetében is visszaesés figyelhető meg. “Egy jól működő gazdaságnak komoly értékmérője, hogy a vállalkozások hogy prosperálnak, milyen működést mutat a finanszírozásuk. Egy ilyen működési adat megjelenése gyakorlatilag az igazság pillanata” – áll a BISZ Zrt. Vállalkozási Hitelezési Indexének bemutatásában.

Az idei év első három hónapjában a Vállalkozási Hitelezési Index 93 százalék volt. A visszaesés nem olyan drasztikus, hiszen több államilag támogatott vállalati hitelprogram – köztük a Baross Gábor Újraiparosítási Hitelprogram (BGH) és a Széchenyi Hitel Max+ – támogatja a vállalatokat. Ugyanakkor ennek ellenére sem írtak alá annyi hitelszerződést, mint tavaly az első negyedévben. Az viszont mindenképpen hangsúlyozandó, hogy a hitelek átlagos összege lényegesen, 61 százalékkal emelkedett.

A statisztikából az is látszik, hogy a piaci forinthitelek kamatainak elszállása miatt a cégek inkább a devizahiteleket preferálták. Mindazonáltal a visszaesést tompították a nagy összegű egyedi szerződések is, köztük kiemelve a Vodafone megvásárlásához szükséges óriáskölcsönt.

A “rossz adósok listája” jól áll egyelőre

Habár a hitelkereslet jelentősen visszaesett, a felvett a hiteleket tartósan nem fizető adósok aránya viszont jól alakult. A Hitelezési Teljesítési Index azt számszerűsíti, hogy 2019-hez viszonyítva hány új nem teljesítő hitelszerződéssel bővült a “rossz adósok listája”, a Központi Hitelinformációs Rendszer (KHR). Ez a mutató 45 százalék volt, ami rendkívülinek számít, ugyanis az index számítása óta ilyen kedvező értéke még nem volt.

Az index egyaránt javult a lakossági és a vállalati ügyfelek körében, utóbbinál jelentősebben. A mutató kedvező értékéhez értelemszerűen nagyban hozzájárt számos mulasztást korlátozó tényező, mint a jelzáloghitelek és kkv-k hiteleinek kamatstopja, illetve az agrárvállalkozások új törlesztési moratóriuma.

Gyűlnek a problémás hitelek: sokaknak okoz problémát a hitel törlesztése

Habár a tartósan nem fizető hitelek száma pozitív képet festett az első negyedévben, nem mondható el ez sok adósról. Ezt tükrözi legalábbis a BISZ Krízis Mutatója, ami a problémás hitelek volumenét mutatja meg. Az index azokat az adósokat tartalmazza, akiknek az adott negyedévben volt fennálló visszafizetési mulasztása, a törlesztési módból eredő fizetési problémája.

A lakossági hitelszerződések esetében a mutató kilőtt és egészen 160 százalékig repült a korábbi negyedév 108 százalékos szintjéről. Ehhez feltehetőleg a magas kamatok, az extrém infláció és a megélhetési költségek megugrása járult hozzá. A nehezebb anyagi körülményekkel rendelkező adósok ekkor sorrendet állítanak fel a fizetnivalók között. Értelemszerűen ebben a listában előrébb kerül a lakhatás és az étkezés, mint a hiteltörlesztés. Ugyanakkor a problémás hitelek felét is meghaladják a fedezetlen kölcsönök (pl. személyi kölcsön).