A Magyar Nemzeti Bank megvizsgálta, hogy milyen hatást gyakorol a lakásárak csökkenése a bankrendszerre. Megállapították, hogy nagy baj nem lehet, hiszen ha az árcsökkenés kellemetlenül is érinti a hitelezetteket, akkor is az ingatlan értékesítésén keresztül a pénzüknél lehetnek a bankok. De hány adós érezheti magát most veszélyben?

A lakásárak csökkenése nem mindenkinek előnyös

Az MNB legfrissebb stabilitási jelentésében a jegybank külön hangsúlyozta, hogy mi történik abban az esetben, ha a lakásárak csökkenése a továbbiakban is folytatódik. Ebből a szempontból az idei első negyedéves adatok nem alakultak túl jól: a lakáspiaci értékesítések száma 43 százalékkal csökkent a 2022-es év ugyanezen időszakához viszonyítva. A lakásárak csökkenése már tavaly, leginkább az év második félévben kezdődött el, a tartósan magas infláció következtében pedig reálértéken méginkább szembetűnőbb a visszaesés.

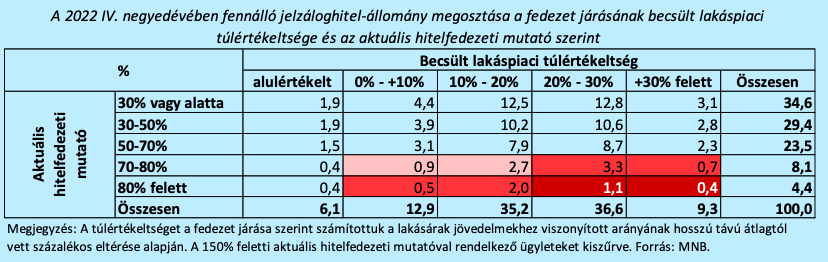

A mostani jelentés alapján az ingatlanpiaci folyamatok a banki hitelezéssel erős kapcsolatot mutatnak, ráadásul hatással vannak a bankrendszer mérlegére és eredményére is. Ebből kifolyólag a jegybank megvizsgálta a lakossági jelzáloghitel portfólióját a fedezetek járásainak lakáspiaci túlértékeltségére és aktuális hitelfedezeti mutatóra (HFM) alapozva. Mindez azt jelenti, hogy a lakásárak csökkenése esetén a hitelezettek nem tudnak fizetni, akkor a fedezetként beszolgáltatott ingatlanok gyors értékesítésével a bankok mennyire tudják visszaszerezni a kölcsönbe adott összeget.

A jelentésben hozzátették, hogy a piaci aktivitás visszaesése akadályozhatja az ingatlanok értékesítését, illetve előfordulhat a lakásárak csökkenése is. Az MNB megállapítása szerint egy esetleges lakásár-korrekció csak korlátozottan gyakorolna hatást a bankrendszerre, amelyet az alacsony hitelfedezeti mutatók indokolnak. Ekkor nyomott árakon tudná a bank értékesíteni a nem fizető adósok ingatlanjait, viszont még így is megérné nekik, ugyanis az felülmúlná az ingatlanra terhelt hitelösszeget.

30 ezren vannak veszélyben

A jegybank következtetései szerint a jelenleg fennálló jelzáloghitel-állományból csupán 4,4 százalékuk rendelkezik 80 százalékot meghaladó aktuális hitelfedezeti mutatóval (HFM). Ebből a részarányból mindössze 1,5 százalékot tesz ki azok aránya, akiknél a fedezetként benyújtott lakóingatlan olyan területen helyezkedik el, ahol a tavaly évben 20 százaléknál is nagyobb lehetett a lakásárak felülértékeltsége. Az MNB számításai szerint abban az esetben, ha megvalósulna a lakáspiaci túlértékeltség teljes korrekciója, akkor a jelzáloghitel-állomány 15,4 százaléka haladná meg a 80 százalékos HFM-et, valamint csakis 4,7 százalékuk jutna 100 százalékos HFM fölé.

A Központi Hitelinformációs Rendszerben (KHR) nyilvántartottak száma tavaly év végén kimondottan kedvezően alakult, mindössze 680 ezren szerepeltek rajta. Ez idén tavasszal tovább csökkent 660 ezer nyilvántartottra. A 2018-as 1,5 milliós értékhez viszonyítva jól látható a javulás, azonban még így is sokaknak van hátralékos hitelszerződése.

Az MNB megállapítása szerint a fedezetként beszolgáltatott lakóingatlanokat a pénzintézetek konzervatívan értékelték, ami nagyban csökkenti a lakáspiac visszaeséséből származó kockázatokat. Az adósok szempontjából kb. 30 ezer adós lehet most veszélyben, ami 202 milliárd forint összegű hitelállományt jelent. Ez azoknak az adósoknak a köre, akiknek a lakásuk elvesztését követően is maradna tartozása.

Természetesen ez csak egy becslés, a tényadat ennél több is lehet. Abban az esetben, ha a jelenlegi tendenciák fennmaradnak – többek között az, hogy a harmadik egymást követő negyedévben csökkent a gazdaság és a vállalati szektorban növekedett a fizetésképtelenségi eljárások száma -, akkor a lakáspiaci túlértékeltség korrekciójánál lesz nagyobb probléma is. Az utóbbi „csupán” mellékes folyományként rombolhatja tovább a lakosság gondjait. Ezen felül pedig töprengésre késztethet az is, hogy az elmúlt egy évben emelkedett a munkanélküliség is.