Tavaly számos megtakarítót megrendített a hír, miszerint a kormány kiterjeszti több megtakarítási termékre a szochófizetési kötelezettséget. Ekkor a plusz teherről számos tévhit keringett, ami azóta már szerencsére tisztázódott. Ugyanakkor sokan továbbra sincsenek tisztában az életbiztosítás fajtái és a szocho viszonyáról. Ez nem is csoda, hiszen ezeknek a biztosításoknak több típusa is van, amelyekre eltérő szabályok vonatkoznak. Cikkünkben ezeket tisztázzuk most!

Mit kell tudni a befektetéseket terhelő szochóról?

Bizonyos megtakarításokat 2023. július 1-től a 15%-os személyi jövedelemadón (kamatadó) túl a 13%-os szociális hozzájárulási adó is terheli. A szabály az ezen dátumtól kezdődően keletkező betéti kamatokat és az ezt követően vásárolt értékpapírok után járó kamatjövedelmeket érinti. A rendelkezést eredetileg átmenetinek tervezték, azonban mára már biztos, hogy ez továbbra is velünk marad.

De mit is érint a szocho? Egyszerűen fogalmazva azt mondhatjuk, hogy a megtakarításokon keletkezett kamatjövedelmekre vonatkozik. Ez azt jelenti, hogy az általunk befektetett összeget nem érinti az adó, csupán a realizált kamatjövedelemre kell adott esetekben fizetni. Nézzük meg, hogy mit jelent ez az életbiztosítás különböző formái esetén!

Hogyan adózik a megtakarításos életbiztosítás?

A megtakarításos életbiztosítás már önmagában is különleges kategória. Többek között azért is, mert ezek jellemzően nem néhány éves konstrukciók, sokkal inkább évtizedekre kötik a megtakarítók. Az időtényező ezen felül duplán befolyásolja azt, hogy az életbiztosítás szocho alól mentes-e vagy sem.

Egyrészt azért, mert ha a kormányrendelet hatályba lépését megelőzően – vagyis 2023 júliusa előtt – írtuk alá megtakarításos életbiztosításunk szerződését, akkor nem kell számolnunk szochóval. Másrészt pedig azért is fontos az időtényező, mert ezeknél a konstrukcióknál már a kormányrendelet előtt is volt lehetőség a kamatadó csökkentésére és az adómentességre. A kormány ezzel egyértelműen a hosszútávú öngondoskodást igyekszik ösztönözni.

De akkor mire kell adót fizetni? Alapvetően a megtakarításos életbiztosítás esetén a befizetési díjunk adott részén hozam termelődik a választott eszközalap teljesítménye alapján. Ezek az alapok jobb esetben nyereséget termelnek, ami a kamatjövedelem kategóriájába sorolható. Ezt pedig 15%-os kamatadó és 13%-os szocho terheli.

Mi változik a rendszeres díjas megtakarításos életbiztosítás esetén?

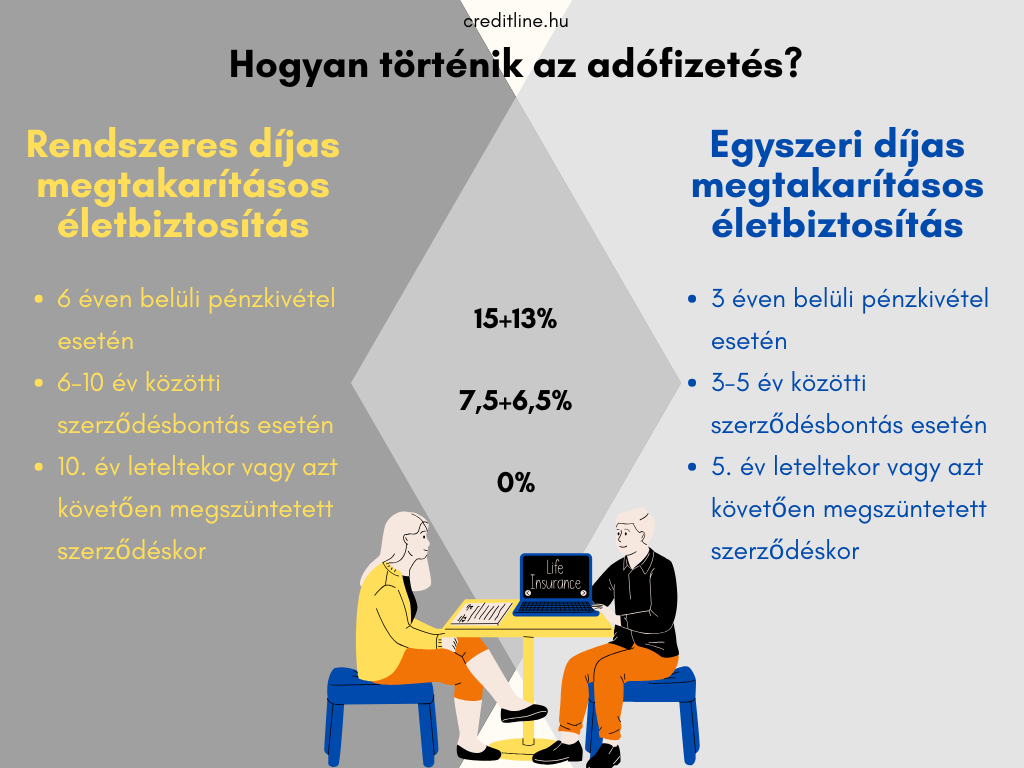

A rendszeres díjas életbiztosítások esetén időtávokra van bontva az adófizetési kötelezettség.

- Ha a megtakarítás első 6 évében kivesszük pénzünket, akkor az 28%-os (15+13%) adóterhet von maga után.

- Amennyiben a 6. és 10. év között vennénk fel pénzünket, akkor megfeleződik a fizetendő adó: 7,5% kamatadóval és 6,5% szochóval kell számolnunk.

- A 10. év leteltekor vagy azt követően megszüntetett szerződéskor az életbiztosítás hozama után adómentességet élvezhetünk.

Hogyan alakul ez az egyszeri díjas megtakarításos életbiztosításoknál?

Lényegében ugyanez az adóteher érvényes az egyszeri díjas megtakarításos életbiztosítások területén is, azzal a különbséggel, hogy más idősávokat kell alkalmazni. Ezen típusú életbiztosításnál ugyanis már hamarabb jogosulttá válunk az adómentességre.

- Amennyiben 3 éven belül törjük fel megtakarításunkat, akkor 28%-os adóteher érinti pénzünk hozamát.

- 3 és 5 év közötti időtávon megfeleződik az adóteher: ekkor 7,5% a kamatadó és 6,5% a szocho.

- Ha az 5. év leteltével vagy utána szüntetjük meg szerződésünket, akkor a szerzett hozam adótól mentes.

Mi a helyzet a nyugdíjcélú életbiztosítással?

A megtakarításos életbiztosításoknak az egyik egyedi típusaként említhetőek a nyugdíjcélú életbiztosítások, vagy ahogyan a köznyelvben használjuk: nyugdíjbiztosítások. A folyamatosan romló nyugdíjkilátások, a fenntarthatatlan nyugdíjrendszer és az elöregedő társadalom egyre csak növeli ennek a megtakarítási formának a jelentőségét. A nyugdíjbiztosítás a megtakarításos életbiztosítás egyik típusa, így ugyanazok az adózási szabályok vonatkoznak rá, amelyeket fentebb bemutattuk.

Ugyanakkor itt is lényeges szerephez jut az időzítés kérdésköre. A megtakarítóknak ugyanis érdemes azzal is tisztában lennie, hogy a nyugdíjbiztosításból idő előtt kivett pénz után ,,büntetést” kell fizetnünk. Ez azt jelenti, hogy az igénybe vett adókedvezményt vissza kell fizetnünk az államnak. Nem is akárhogy: az összeg 1,2-szeresét kell megfizetni.

Szocho fizetés elkerülése – de csak legálisan

Sokan még mindig benne vannak a szochokáoszban, így érdemes néhány dolgot tisztázni. Ha szeretnénk legálisan megúszni az adófizetést, akkor több megtakarítási forma közül válogathatunk. Ennek az egyik közkedvelt formája az állampapír, ugyanis egyik típusa esetén sem szükséges kamatadót és szochót fizetnünk.

Mibe érdemes még fektetni? Szintén megúszta a többlet terhet a nyugdíj-, illetve egészségpénztári befizetések hozama, a tartós befektetési számlán (tbsz), valamint a nyugdíj-előtakarékossági számlán (nyesz) tartott értékpapír hozama, ha ki tudjuk várni az ehhez szükséges időtartamokat. Azt viszont fontos tudni, hogy a TBSZ esetén ezek az időtartamok 2025. január 1-től megváltoztak.