Mint minden hiteltípusra, így a hitelkártyára is vonatkozik egy felső korlát, hogy a kölcsön pénzért legfeljebb mekkora kamatot számíthatnak fel a bankok. Azt viszont mindenki látja, hogy a hitelkártyára jóval magasabb kamatok vonatkoznak, mint egy személyi kölcsönre. Bár mindkettő összege szabadon felhasználható, a bankok mégis eltérően kezelik a két lehetőséget. A hitelkártya nemcsak hogy magas kamatokkal terhelt, hanem egy kockázatos megoldás is, így érdemes kétszer is meggondolni, hogy igénybe vesszük-e. Nézzük meg alaposabban is, hogy miért van ez így!

Mit jelent a Teljes Hiteldíj Mutató?

Mielőtt a téma közepébe vágnánk, tisztázzuk, hogy mit is jelent a Teljes Hiteldíj Mutató vagy THM. Ez a mutatószám azt szemlélteti, hogy a kölcsönvett összegen felül mennyit fizetünk vissza a pénzünkért. Ezt a bankok százalékos formában, egy évre vonatkozóan adják meg. Számításakor a hitel összes költségének és a hitel teljes összegének veszik a hányadosát.

Minél magasabb a THM, annál drágább a hitel, vagyis annál többet fizetünk vissza összességében a kölcsönért. A hazai szabályozás szerint minden hitelintézet köteles feltüntetni a THM mértékét a lakossági hitelek hirdetésekor.

Mekkora lehet a THM?

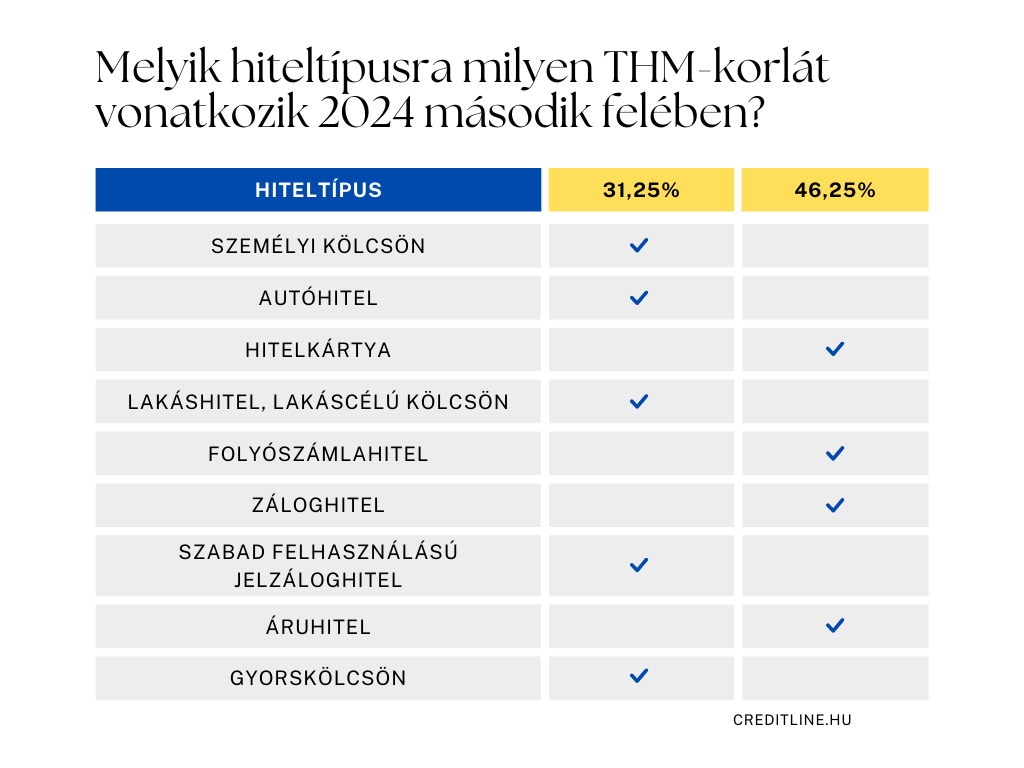

A fogyasztási hitelekről szóló törvény meghatározza, hogy legfeljebb mekkora lehet a Teljes Hiteldíj Mutató értéke. Ez alapján a THM nem lehet magasabb, mint a jegybanki alapkamat 24 százalékponttal növelt értéke. De mi is tartozik a fogyasztási hitelek csoportjába? Ide sorolható

- a személyi kölcsön,

- a gyorskölcsön,

- az autóhitel,

- a lakáshitel és az összes lakáscélú kölcsön és

- a szabad felhasználású jelzáloghitel.

Ezen felül viszont vannak olyan fogyasztói hitelek is, ahol a bankok magasabb THM-et szabhatnak meg. Ekkor a THM legfeljebb a jegybanki alapkamat 39 százalékponttal növelt értéke lehet. A törvény értelmében ide sorolható

- a hitelkártya,

- a folyószámlahitel,

- a záloghitel és

- az áruhitel.

Mit is jelent ez 2024-ben?

A THM maximális értéke félévente változhat a félév előtti hónap első napján érvényes jegybanki alapkamat függvényében. A következő félévben érvényes maximumot tehát a december vagy június első napján érvényes alapkamat határozza meg.

2024 második félévében a bankok legfeljebb 31,25 és 46,25%-os THM-et számíthatnak fel a hiteleknél. A június elsején érvényes alapkamat ugyanis 7,25% volt a május végi újabb kamatvágást követően. Ennek megfelelően a személyi kölcsön kamata legfeljebb 31,25%, míg a hitelkártya kamata akár 46,25% is lehet. Amennyiben a szabad felhasználású kölcsönök között vacillálunk, akkor érdemes a THM-et figyelembe venni. Sőt, a személyi kölcsönöknek elkezdett felfelé tolódni az igényelhető összeghatára is.

Milyen hitelkártya ajánlatok vannak most a piacon?

A bankok jelentős része továbbra is magas THM-mel dolgozik a hitelkártya esetében. Nézzük meg, hogy hol mire számíthatunk!

OTP Bank

Az OTP Banknál most négyféle hitelkártya ajánlat közül választhatunk, de mindegyik 40% feletti THM mellett érhető el.

- Az OTP Bonus legalább havi nettó 177 ezer forintos fizetéssel érhető el 43,6% THM mellett.

- Az OTP BonusGold mellé minimum 300 ezer forintos jövedelem kell, a THM pedig 45,8%.

- A Telekom Hitelkártya 24 havi kamatmentes részletfizetés készülékvásárlásra használható fel 43,6%-os THM mellett.

- Az Otthon Hitelkártya lakáscélú, minimum 2 millió forint összegű hitel mellé igényelhető 43,6%-os THM mellett.

Erste Bank

Ehhez hasonló THM mellett kínálja az Erste Bank is hitelkártya csomagjait:

- Erste Max Hitelkártya: 45,49% THM,

- Wizz Air Hitelkártya: 45,49% THM,

- Erste Platinum Hitelkártya: az év végéig újonnan igényelt Platinum hitelkártya főkártya esetén a THM 37,41% – 42,66% közötti,

- Erste Bevásárló Hitelkártya: 45,86% THM.

Unicredit Bank

Az előbbiekhez képest az Unicredit hitelkártya ajánlatai jóval alacsonyabb THM mellett érhetőek el:

- a kék hitelkártya THM-je jelenleg 38,75%,

- a platina hitelkártyáé 37,95%,

- az arany hitelkártyáé 38,45%.

Egyéb ajánlatok

A Raiffeisen Banknál igényelhető OneCard Standard Hitelkártya esetében a Teljes Hiteldíj Mutató 36,0%-38,4% között lett megállapítva. Az akció szeptember 30-ig van érvényben.

Az MBH Bank Go! elnevezésű hitelkártya konstrukciójában az ügyfeleknek 42,73%-os THM-mel kell számolni, míg a Go! Platinum csomagnál ez kissé magasabb, 46,24%.

A kockázatossága ellenére előnyös is lehet a hitelkártya

Számos bank kínál olyan hitelkártyákat, amelyek az első évben ingyenesek, így a hirtelen fellépő pénzügyi zavarok esetén nem kell még azon is aggódni, hogy hogyan kezdjük el visszatörleszteni a tartozást. Utána viszont a cikkben bemutatott THM-ekkel kell számolni, így érdemes kétszer is meggondolni, hogy ténylegesen szükségünk van-e a hitelkártyára. Amennyiben így is bevállalnánk, célszerű lehet a szabad felhasználású hitelek között is szétnézni, hátha van kedvezőbb konstrukció.

Azt is fontos tudni, hogy a hitelkártyával való fizetések után és a csoportos beszedési megbízásokra visszatérítés kapható a banktól. Ez általában az összeg 1-3%-ának felel meg, viszont néhány bank 6-10%-os is visszatérítést is kínál.

A hitelkártya egyik legfontosabb előnye, hogy a bank pénzét ingyen használhatjuk, viszont ehhez megfelelő használat szükséges. Azt is szem előtt kell tartani, hogy csakis annyit szabad költeni, amekkora összegnek a visszafizetése még nem okoz gondot. A határidő előtti visszafizetéssel a kártyahasználat díj- és kamatmentes. A költési szakaszt egy 2-3 hetes visszafizetési időszak követi, amikor törleszthetjük a korábbi költéseinket, vagyis a tartozásunkat. A kamatmentes időszak tehát körülbelül 45-50 nap lehet. Azt viszont fontos tudni, hogy a visszafizetési szakasz már beleszámít az 1 hónapos költési periódusba!

Mutatunk még néhány hasznos tippet, hogy mire kell figyelni a hitelkártya használatakor!