Az adósság kifejezése sokakból borzongást válthat ki, pedig az emberiség kezdete óta az életünk részét képezi. Az adósság mindenkit érint: megjelenhet pénzügyi helyzetünkben, a vállalkozások működésében, az állam költségvetési helyzetében, de még a nemzetközi ügyletekben is. A köznyelvben az adósságot leggyakrabban a hiteltartozással azonosítjuk. Valószínűleg sokakban felmerül az a kérdés is, hogy mi történik a hitellel az adós elhalálozása esetén. Tudtad, hogyvannak olyan hitelek, amelyek az igénylő elhalálozását követően az örökösökre szállnak? Az adósság öröklése egy nem túl kellemes téma, azonban fontos megismerni, hogy milyen típusú adósságok örökölhetőek és mik a lehetőségek ilyen esetben. Cikkünkből minden fontos információt megtudhatsz!

Így kerüld el az adóssághalmozást!

A pénzügyi tudatosságunk szintje és az anyagi helyzetünk kezelése mindenkinél máshogy történhet. Vannak, akiknek ez jobban megy, de alapvetően nincsenek egységesen jó megoldások. A rossz pénzügyi szokások nemcsak azt jelentik, hogy többet költünk, mint amennyi rendelkezésünkre áll, hanem azt is, hogy felhalmozunk különféle adósságokat. Sokaknak problémát jelent az összegyűlt adósság havi szintű törlesztése és a folyamatos küzdelem, hogy vissza tudják adni a kölcsönvett pénzt.

Ahhoz, hogy ez elkerülhető és megelőzhető legyen, kiemelt figyelmet kell fordítani a pénzügyi tudatosságra és az alapos információgyűjtésre. Ha a családodban, baráti körödben folyamatosan a rossz mintákat tapasztaltad, akkor egy kis erőfeszítéssel, például a pénzügyi tudatosságod fejlesztésével el tudod kerülni a hasonló helyzeteket. Ennek az is része, hogy edukálod magad a pénzügyek területén, megismered az alapfogalmakat, eljárásokat és az egyes hiteltípusokat. Sokak számára például nem ismert tény, hogy az adósság öröklése egy létező, valós dolog. A tartozás továbbadásával pedig az adósság az örököst terheli.

Milyen adósságok örökölhetőek?

Az örökölhető adósságok lényegében széles körben lefedik az egyes tartozási formákat. A hagyaték tehát tartalmazhat

- személyi kölcsönt,

- kihasznált folyószámlakeretet vagy hitelkártyához kapcsolódó hitelkeretet,

- lakáshitelt,

- jelzáloghitelt,

- autóhitelt és

- magánszemélytől igényelt kölcsönt is.

Fontos azt is tudni, hogy örökségként nemcsak az adós szerep szolgálhat, hanem az adóstárs és a kezes is. Ez azt jelenti, hogy ha az örökhagyó adóstársként vagy kezesként be lett vonva egy hitelügyletbe, akkor ez a kötelezettség is átszáll az örökösre.

Adósság öröklése esetén az örökség vagyonából mindenképpen vissza kell fizetni a kölcsönvett pénzt. Ugyanakkor azt is fontos tudni, hogy ha az örökség vagyona nem fedezi a tartozást, akkor a fennmaradó adósság visszafizetését végső soron az állam teljesíti. Előfordulhat olyan szituáció is, hogy pont az örökhagyónak tartoznak. Ebben az esetben az örökhagyó által meghitelezett összeg az örökösnek lesz törlesztve.

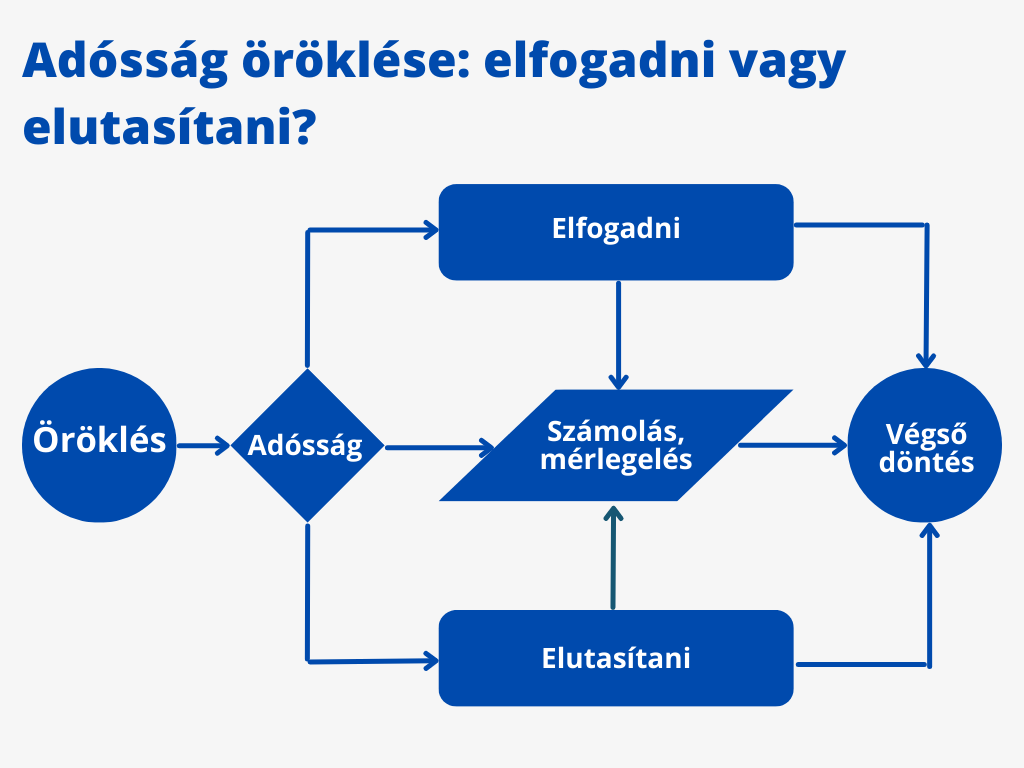

Adósság öröklése esetén két lehetőségünk van

Amennyiben örökössé válasz, akkor fontos tudnod azt is, hogy nem kell feltétlenül elfogadnod az örökséget, ugyanis bizonyos esetekben az örökség nemcsak az elhunyt busás megtakarítása, vagyona lehet, hanem a felhalmozott adósság törlesztési terhe is. Azt is lényeges tudnod, hogy ezekért a tartozásokért nem felelsz saját tulajdonoddal, sőt vissza is utasíthatod az örökséget.

Mielőtt az elfogadás vagy elutasítás mellett döntenél, célszerű kiszámolni, hogy melyik opció érné meg számodra jobban. Ekkor figyelembe kell venni az öröklési illetéket is. Ezzel kapcsolatban azt kell tudnod, hogy az öröklési illetéket csakis akkor kell megfizetned, ha a hagyaték elfogadása mellett döntesz. Nézzük meg a két lehetőséget alaposabban!

1. Ha elfogadod az örökséget

Az örökség elfogadása kétféleképpen történhet: aktívan vagy passzívan.

- Aktív: Az örökség elfogadása akkor történik aktívan, ha a hagyatéki eljárás során nyilatkozatot teszel, hogy a visszautasítás jogáról lemondasz.

- Passzív: Passzív elfogadásnak pedig az az eset minősül, ha egyértelműen az örökös szerepének megfelelően viselkedsz, például ha beköltözöl az örökölt lakásba vagy éppen törleszted az elhunyt adósságait. Ebben az esetben is az örökség elfogadása mellett döntesz és ezzel párhuzamosan lemondasz a visszautasítás jogáról.

De ami a legfontosabb: elképzelhető, hogy az örökhagyó adóssággal rendelkezett, amit neked kell törleszteni. Ekkor történik meg az adósság öröklése, amely során a törlesztés történhet az örökölt vagyonból vagy a saját megtakarításodból. Ez akkor érdekes, ha az örökölt ingatlanon hitel van. Ebben az esetben azt is megteheted, hogy átvállalod a hitel visszafizetését, vagy éppen az ingatlan értékesítéséből fizeted vissza a tartozást.

2. Ha az örökség elutasítása mellett döntesz

Az örökség visszautasítása szintén kétféleképpen történhet:

- a hagyatéki eljáráson szóban kijelented vagy

- írásba foglalod a nyilatkozatot, amit továbbítasz a közjegyzőnek.

Amennyiben nem szeretnél az örökségben részesülni, akkor a két opció közül valamelyiket mindenképp választanod kell. Ebből kifolyólag az is egyértemű, hogyha szimplán nem jelensz meg a hagyatéki tárgyaláson, az nem vonja maga után a lemondást. Az örökségről való lemondásnak van határideje is, ami a közjegyzői döntés vagy a hagyatékátadó végzés. Ettől eltérő határidőt a közjegyző is kijelölhet, ami abban az esetben gyakori, ha valamelyik érdekelt (például egy másik örökös) ezt kérelmezi.

Hogyan döntsek?

Az örökség elfogadását vagy éppen elutasítását érdemes alaposan átgondolni, ugyanis az elhamarkodott döntéssel olyan helyzetbe is kerülhetsz, amire nem is gondoltál. Amennyiben az örökséget elfogadod, akkor a vagyon mellett az adósság öröklése is elképzelhető forgatókönyv.

Ugyanakkor azt is érdemes figyelembe venni, hogy az örökhagyó adósságáért az örökölt vagyon mértékéig leszel csak felelős. Ebből kifolyólag mielőtt meghoznád a döntést, mindenképpen számold ki, hogy hogy jössz ki jobban. Ha az adósság többre jön ki, mint az örökölt vagyon, akkor célszerű lehet visszautasítani a hagyatékot. Ezen felül informálódj, hogy kik az örökösök, illetve milyen vagyonelemeket és tartozásokat tartalmaz a hagyatéki lista.

Nem ördögtől való az adósság öröklése

Az adósság öröklése valójában nem olyan rossz dolog, mint ahogyan az elsőre hangzik. Az általános tapasztalatok ugyanis azt bizonyítják, hogy a megörökölt tartozás alacsonyabb, mint a megszerzett vagyon. Ebből kifolyólag a tartozás rendezését követően is marad az örökség vagyonából.

Ezen felül arra is van lehetőség, hogy a tartozás jogosultjával megállapodást kössünk az adósság részletekben való visszafizetéséről. Amennyiben így sem rendelkezünk a megfelelő összeggel, akkor sincsen baj: ahogyan korábban is említettük, sosem kell több pénzt kifizetni az adósságok rendezésére, mint amennyit örököltünk.

Elévülhet az adósság?

Adósság öröklése esetén azzal is érdemes tisztában lenni, hogy ezekkel az ügyekkel kapcsolatban az általános polgárjogi szabályozás érvényes. Ennek megfelelően elévül a megörökölt tartozás, mégpedig ehhez 5 év kell. Ugyanakkor a hitelt nyújtó az ötödik év lejárata előtti napon is kérheti a tartozás visszafizetését, ami az ügy további elhúzódásával járhat.

A konfliktusok elkerülése végett mára az eljárás úgy módosult, hogy nem elegendő egy tértivevényes levelet küldeni az adósnak. Ehelyett el kell indítani a fizetési meghagyást vagy a polgári peres eljárást, ugyanis csakis ekkor lesz egyértelmű és visszavonhatatlan a törlesztés kérelmezése.

Ne feledd!

Összefoglalva tehát nemcsak vagyont örökölhetsz, hanem adósságot is. Ha amellett döntesz, hogy az örökséget elfogadod, akkor a juttatások mellett a tartozás törlesztése is a feladatod lesz. Mielőtt bárhogyan döntenél, mindenképpen számolj: hogyan jössz ki jobban anyagilag, mekkora az örökölt vagyon és a tartozás.

Amennyiben a visszautasítás mellett rakod le a voksod, akkor annak szándékát egyértelműen jelezned kell, ugyanis az nem minősül visszautasításnak, ha nem reagálsz a kérdésre vagy nem jelensz meg a hagyatéki tárgyaláson. Ha tervezel hitelt felvenni, akkor érdemes mindenféle váratlan helyzetre felkészülni, így hozzátartozóid javát szolgálhatja, ha kötsz hitelfedezeti biztosítást.