Nemrégiben fény derült arra, hogy a Bónusz Magyar Állampapír (BMÁP) következő 3 hónapra vonatkozó kamata 15,90 százalék lesz. A negyedévente kamatot fizető papír hozamát a 3 hónapos futamidejű Diszkont Kincstárjegy aukciós hozama befolyásolja. A kamatperiódus április 21-én volt, így a jelenlegi negyedéves ciklusra a konstrukció kimondottan kedvező kamatot fizet. Ez az állampapír pedig már komoly vetélytársat jelenthet a jelenlegi legnépszerűbb, az első periódusban 16 százalékot biztosító 7 éves futamidejű inflációkövető Prémium Magyar Állampapírnak (PMÁP). Közel azonos kamatot biztosítanak, de nem mindegy, hogy melyiket választjuk. Melyik éri meg jobban?

A látszat néha csal!

Nem szabad azt szem elől téveszteni, hogy a BMÁP futamidejéből már egy kamatperiódus, azaz 3 hónap eltelt. A Bónusz Magyar Állampapír első három hónapjára a kamat 15,17 százalék volt. Ugyanakkor az első kamatperiódus nem tett ki egészen egynegyed évet. Amennyiben a nyereség meghatározásakor ezzel is számolunk, akkor is inkább a BMÁP a jobb választás, ugyanis az első évre érvényes hozam 10 millió forintos befektetés esetén még a 11 670 000 forintot is túlszárnyalja.

Ekkor a kiindulópontot az a feltételezés jelenti, miszerint a Diszkont Kincstárjegy aukciós hozama, így a konstrukció kamata lényegesen nem változik meg. Ráadásul a két állampapír összevetésekor arra is figyelmet kell fordítani, hogy a prémium állampapír kamatában is változás fog bekövetkezni a futamidő előrehaladtával.

BMÁP és PMÁP: hasonlóságok és különbségek

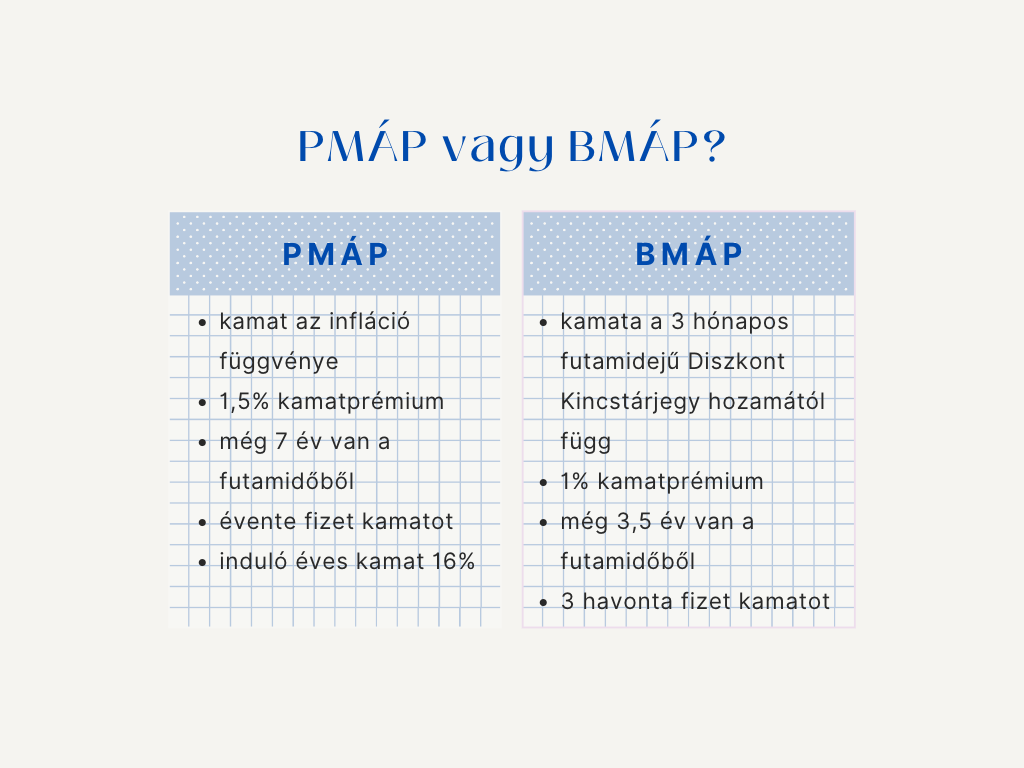

Ahhoz, hogy a kérdésre érdemi választ kapjunk, először célszerű megvizsgálni a két lakossági konstrukció fontosabb jellemzőit.

- A két állampapír kamata előre nem rögzített: a Prémium Magyar Állampapír kamata az infláció függvénye, a Bónusz Magyar Állampapír kamata pedig a 3 hónapos futamidejű Diszkont Kincstárjegy hozamától függ.

- A konstrukciók kamatprémiuma is eltérő: míg az inflációkövető papírnál a kamatprémium a megelőző évi inflációra 1,5 százalékot helyez, addig a bónusz papírnál az akciós hozam 1 százalékkal növelt értéke adja a kamatot.

- A hosszabb futamidővel rendelkező PMÁP lejárata 2030-ban lesz, így megközelítőleg még 7 év hátra van belőle. A BMÁP futamidejéből pedig feleannyi, mintegy 3,5 év van hátra.

- A két konstrukció esetében nem kell megvárni, hogy lejárjon a futamidő, már a lejárat előtt eladható. A Kincstárnál a visszaváltás díja jelenleg 1 százalék, azonban ez idővel változhat.

- A hosszabb futamidejű PMÁP kamatfizetése évente esedékes, az induló éves kamatszint 16 százalék. Ezzel szemben a BMÁP 3 havonta fizet kamatot, az aktuális ciklusra vonatkozó kamatszint 15,90 százalék.

- A BMÁP kamata negyedévente frissül, ami azt jelenti, hogy a piaci környezethez viszonylag gyorsan alkalmazkodik. Ugyanakkor rövidtávon a kamatszint kalkulálása problémás.

- A PMÁP kamata csupán évente változik, azaz a piaci változásokhoz lassabban igazodik, hiszen az előző év inflációja befolyásolja a kamatszintet. A jegybank inflációs várakozásaira alapozva a konstrukció kamata a következő időszakban emelkedhet. (Az MNB idén 15-19,5 százalék közötti inflációt becsül, ami a konstrukció esetében 16,5-21 százalékos éves kamatot tesz elérhetővé.)

Melyiket válasszuk?

Sok a hasonlóság, de még több a különbség a két állampapír között, így jogosan merül fel a kérdés, hogy melyiket érdemes választani? Ez attól függ, hogy milyen piaci várakozásaink vannak. Amennyiben úgy gondoljuk, hogy idén az év végéhez közeledve ténylegesen csökkenni fog az infláció és ezzel együtt a kamatok is, akkor ez a pénzpiaci hozamok csökkenését is magával hozza. Ekkor az aktuális helyzetet gyorsabban lekövető BMÁP által elérhető hozam is gyorsabban csökkenhet. Ezzel szemben az inflációkövető állampapír hozama feltehetőleg a következő évben is magas maradhat.

Ha úgy gondoljuk, hogy az infláció és a kamatok is magasan maradnak, vagy akár emelkednek is, akkor a bónusz állampapírral jobban járhatunk. Ez akkor fontos, ha olyan várakozásaink vannak, hogy hosszabb távon is kedvezőtlen marad a piaci helyzet, vagy nem szeretnénk a konstrukció lejáratát megvárni.

Azt is fontos szem előtt tartani, hogy BMÁP három havonta fizet kamatot. Ebből kifolyólag ezt a konstrukciót lehet érdemes választani azoknak, akik szeretnének már a futamidő során realizálni a befektetés hozamát.