A hitelfelvétel egy komoly pénzügyi döntés, amihez számos tényezőt mérlegelnünk kell. Legyen szó lakáshitelről, személyi kölcsönről vagy éppen folyószámlahitelről, minden esetben fontos feltérképezni lehetőségeinket. Ha ezt elmulasztjuk és beleugrunk az első csábítónak tűnő konstrukcióba, akkor akár rendkívül rosszul is járhatunk. Számos olyan részlet van ugyanis, ami nagyban megdrágíthatja a törlesztőrészletet és lassíthatja az ügyintézés folyamatát – gyakran feleslegesen. A cikkben most összeszedtünk 5 hasznos tanácsot, amelyek megfelelő alapot nyújthatnak ahhoz, hogy tudatosan és felkészülten vágjunk bele a hitelfelvételbe.

Hitelfelvétel: lehetőség és felelősség egyben

Az árdrágulás nemcsak az élelmiszerek, az áruk és a szolgáltatások területén szembeötlő, hanem a gépjárművek, műszaki cikkek és ingatlanok esetén is. A magasabb összegű dolgok esetén az árak emelkedése sokkoló lehet: az autók százezrekkel, a lakások pedig milliókkal drágulnak évről-évre. A magas infláció pedig gyaníthatóan még egy darabig velünk marad. Sőt, ha az infláció stabilizálódik a 3% körüli szinten, az árak akkor sem fognak jelentősebben csökkenni, így nem igazán éri meg kivárni az áhított jármű, lakás vagy éppen mosógép beszerzésével.

A nagyobb összegű vásárlásokat azonban sokan nem tudják önerőből megtenni, így szükségszerűen hitelt vesznek fel. A hitelvétel viszont nemcsak lehetőség, hanem egyben komoly felelősség is. Egy hitel ugyanis hosszú éveken, vagy akár évtizedeken keresztül befolyásolhatja pénzügyeinket, így pedig életminőségünket is. A hitelfelvétel előtt a megfelelő döntés érdekében pedig fontos néhány jó tanácsot megfogadni.

1. Optimalizáljuk a havi törlesztőrészletet!

Mielőtt bármi is történne, a bank megvizsgálja a hitelképességünket, vagyis hogy mekkora lehet az a törlesztőrészlet, amit jövedelmünkből biztonságosan tudunk havonta fizetni. Ehhez a bankoknak egyedi szempontrendszerük mellett a jövedelemarányos törlesztőrészlet mutatót (JTM) is figyelembe kell venniük. Ugyanakkor saját magunknak is érdemes átgondolni, hogy mi az az összeg, aminek törlesztése nem okoz gondot. Nem érdemes olyan kötelezettséget vállalni, ami túlzottan sok lemondással járhat.

A számításaink során először a havi bevételeket és a kiadásokat kell megvizsgálni. A bevételek és kiadások különbözetéből pedig láthatóvá válik, hogy mekkora összeg használható fel a hitel törlesztésére. Értelemszerűen ennél egy alacsonyabb összegű törlesztőrészlet választása a célszerű, ugyanis bármikor felmerülhetnek váratlan események, amelyek előre nem tervezett kiadásokkal járnak. Ráadásul vannak olyan élethelyzetek is, amikor kimondottan kerülendő a hitelfelvétel.

2. Vizsgáljunk meg minden lehetőséget!

Függetlenül attól, hogy milyen típusú hitelt szeretnénk felvenni, több bank kínál lehetőségeket közel azonos feltételek mellett. Akadhatnak azonban olyan aprónak tűnő különbségek, amelyek akár több ezer forinttal is megdrágíthatják a hitelek törlesztőit. Mi alapján hasonlítsuk össze a bankok hiteleit? A válasz nem olyan egyszerű, ugyanis nem lehet csakis egy szempont alapján értékelni a hitelkonstrukciókat. Figyelembe kell venni

- a visszafizetendő összeget,

- a kockázatot,

- a futamidőt,

- a felmerülő díjakat és

- költségeket.

Hitelfelvétel esetén például mérlegelni kell, hogy a kamatozás fix vagy változó legyen. Fix kamatozás esetében a kamat mértéke magasabb lehet, ami a törlesztőrészletet is növeli. Ugyanakkor a havi törlesztő mértéke a teljes futamidő során ugyanannyi. Ezzel szemben a változó kamatozás a referencia kamathoz igazodik, vagyis a törlesztő részlet havi szinten változhat. Első ránézésre olcsóbbnak tűnhetnek a változó kamatozású hitelek, viszont egyrészt kiszámíthatatlanok, másrészt pedig a teljes visszafizetendő összeg nagyobb lehet.

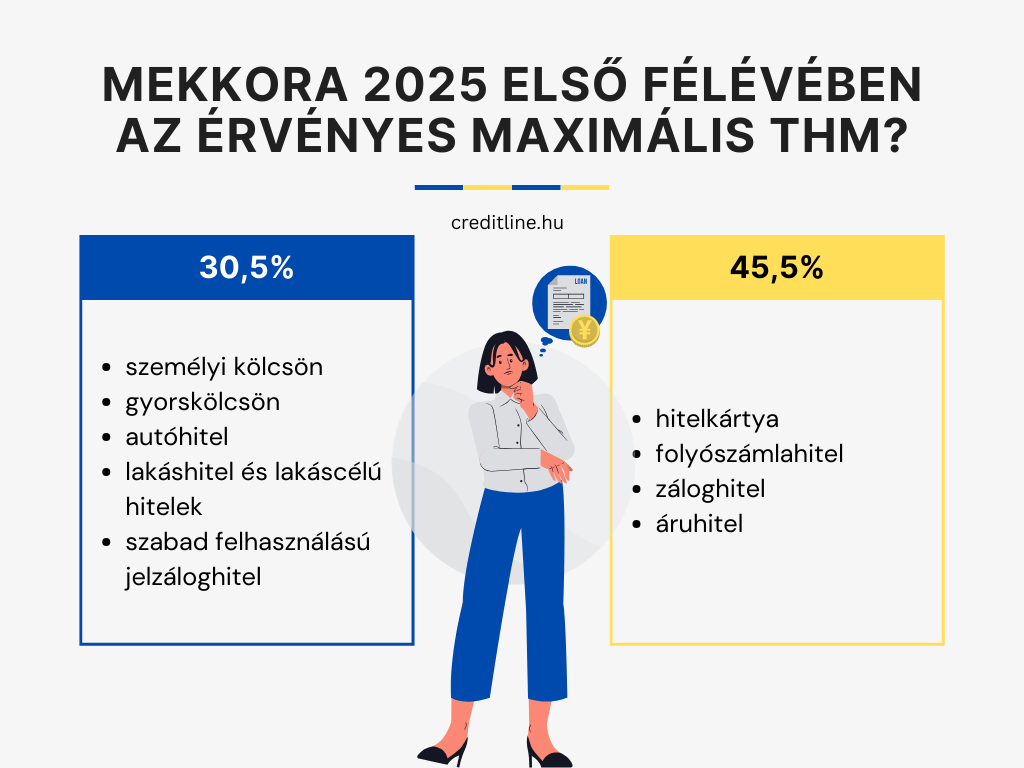

A hitelek értékelésének másik fontos szempontja a THM, vagyis a Teljes Hiteldíj Mutató. Ez azt mutatja meg, hogy ténylegesen mekkora összeget kell visszafizetni a hitel után. Fontos, hogy a THM mértéke az alábbiak szerint maximalizálva van.

A THM azonban nem tartalmaz minden díjat és költséget: nem számítandó bele például a hitelbírálati díj, a késedelmi kamat, a biztosítás díja és garancia díja.

Ez pedig még mindig nem minden, ugyanis a hitelfelvétel előtt arra is fontos figyelmet fordítani, hogy hogyan alakulnak a kamatok, milyen és mekkora összegű költségek merülhetnek fel, illetve hogy a hitelnyújtó élhet-e az egyoldalú szerződésmódosítással. A banknak csakis abban az esetben van lehetősége az egyoldalú szerződésmódosításra, ha az a szerződésben is szerepel.

3. Informálódjunk az akciós hitelek feltételeiről!

Az akciós kölcsönök rendkívül csábítóak lehetnek az alacsonyabb kamataik és költségeik miatt. Ugyanakkor a hitelfelvétel előtt fontos tájékozódni a feltételekről is. A bankok jellemzően valamilyen feltételt írnak elő az igénylők számára. Ez lehet például számlanyitás az adott banknál, az előírt mértékű jövedelem jóváírása, vagy egy adott futamidő vállalása a kedvezményekért cserébe.

Hitel felvétele előtt tehát érdemes tájékozódni arról, hogy a banki kedvezmények pontosan melyik hitelkonstrukciókra vonatkoznak, milyen feltételek mellett igényelhető kedvezményesen a hitel, illetve hogy a hitelkérelem benyújtásakor melyik időszakban lennénk jogosultak kedvezményes hitelre.

4. Tervezzük meg előre a visszafizetést!

A tudatos hitelfelvétel fontos lépése a törlesztés megtervezése. Ha megfogadtuk az első jó tanácsot, akkor nagyjából van egy elképzelésünk, hogy mekkora összegű törlesztőt tudunk vállalni. Ezt pedig érdemes lehet összevetni a költségvetésünkkel. Habár általában a bank sem engedi, hogy túlzottan nagy terhet vállaljunk, érdemes lehet előre megtervezni a visszafizetés menetét.

A pénzügyi tervben nemcsak havi bevételeinket és kiadásainkat kell figyelembe venni, hanem azt is, hogy a törlesztés mellett mennyit tudunk félrerakni. Váratlan kiadások ugyanis bármikor felmerülhetnek, amelyek megtakarítás hiányában veszélyeztethetik a törlesztést. A szakértők általában azt tanácsolják, hogy érdemes legalább egy 3-6 havi megélhetést fedező vésztartalékkal rendelkezni. Ezen felül pedig érdemes lehet hitelfedezeti biztosítást is kötni, ami hatalmas segítség lehet a bajban.

5. Érdeklődjünk az előtörlesztési lehetőség felől!

Ha a hitelt részlegesen vagy egészben vissza szeretnénk törleszteni, akkor bármikor élhetünk az előtörlesztés és a végtörlesztés lehetőségével. Azon hitelszerződések esetében, amelyek 2010. március. 1. napja után köttettek, jogszabály tartalmazza az előtörlesztésre vonatkozó feltételeket. A dátum előtti szerződések esetében is lehetséges az előtörlesztés, viszont erre nem vonatkozik a törvény maximalizálása a felszámítható díjak és költségek tekintetében. Ekkor a szerződésbe foglalt szabályok szerint történik az előtörlesztés.

Hitelfelvétel, de csak okosan

Ezt már sokszor hallhattuk, hogy a hitelfelvétel komoly döntés, de ez nem véletlen. Gondoljunk bele, hogy egy lakáshitelt akár több tíz éven keresztül is törlesztünk, mire teljesen visszafizetjük. Ez hosszú távon befolyásolhatja a saját és családunk életét is. Éppen ezért egyáltalán nem mindegy, hogy milyen konstrukcióba ugrunk bele.

Ha megfogadjuk a cikk 5 tanácsát és alaposan szemügyre vesszük a lehetőségeinket, akkor elkerülhetjük, hogy anyagi nehézségeink legyenek a törlesztés során, netán túlzottan eladósodjunk. Ne feledjük, hogy a tudatos döntéshozatal nemcsak anyagi tekintetben, hanem a jövőnk szempontjából is fontos!