Egy komolyra forduló kapcsolatban sokan döntenek a közös bankszámla mellett. Gondoljunk csak bele, hogy egy helyen gyűjtögetjük a közös életünkre a pénzt, könnyebben nyomon követhetőek a kiadások, ráadásul csak egyszer kell megfizetni a banki költségeket. Ekkor legalább egyszer megspórolhatjuk a számlavezetési díjat, azonban valószínűleg két bankkártya fog társulni a csomaghoz, így annak díját viszont duplán fizetjük meg. Mindent összevetve megérheti közös bankszámlát nyitni? A cikkben ezt a kérdéskört járjuk most körbe.

Hogyan működik a közös bankszámla?

A közös bankszámla használata esetén kétféle jogi helyzetet különböztethetünk meg:

- közös tulajdonú bankszámla: a bankszámla jogi vetületben is két tulajdonossal rendelkezik (a számlatulajdonossal és a társtulajdonossal), akiket egyenlő jogok illetnek meg,

- keretszerződéses számla: a bankszámla egy fő tulajdonossal rendelkezik, aki választhat egy másik személyt, aki korlátozott jogok mellett, de használhatja a számlát.

A közös tulajdonú bankszámla jó választás lehet, ugyanis a számlát párunkkal ugyanúgy kezelhetjük, egyenrangú felek leszünk. Ugyanakkor erre csupán kevés hazai bank nyújt lehetőséget. Amennyiben ez a szimpatikusabb opció, akkor érdemes lehet elgondolkozni a Revolut Közös számláján, ahol társtulajdonosok lehetünk.

A pénzintézetek inkább keretszerződéses bankszámlákat kínálnak, ahol a fő tulajdonos több joggal is rendelkezik. Többek között ő az, aki megszüntetheti a bankszámlát, kiválaszthatja a rendelkezőt, sőt, akár be is szüntetheti a hozzáférését. Értelemszerűen ezeket a rendelkező nem teheti meg. Párkapcsolatban ez a konstrukció már egy kevésbé jó választás, ugyanis az egyik fél többletjogokkal élhet. Azt is fontos tudni, hogy mindkét fél külön kap netbanki és mobilbanki hozzáférést, illetve külön bankkártyát is igényelhetnek.

Hány bankkártya igényelhető a közös számlához?

Egy bankszámlának legfeljebb kettő tulajdonosa lehet: a számlatulajdonos és a társtulajdonos. Ugyanakkor bankkártyából többet is igényelhetünk a közös bankszámla mellé. A partnerünkön túl a gyermekek is kaphatnak bankkártyát, viszont természetesen ez többletköltséggel járhat. A gyermekek számára beállíthatóak költési limitek, ráadásul folyamatosan nyomon követhetőek vásárlásaik. Mindazonáltal néhány bank előírhatja, hogy a kártyatulajdonos csakis 18. életévét betöltött személy lehet, így ez nem mindenhol opció.

A bankoknál általában az első bankkártya a főkártya, a többi pedig társkártyának minősül. Ez a díjak tekintetében fontos tényező. A közös bankszámla mellé igényelt kártyák kibocsátási és éves díja megegyezhet, de az is elképzelhető, hogy valamelyikért többet kell fizetni. Az is előfordulhat, hogy a kedvezmények csakis a főkártyánál érvényesek.

A társkártyával rendelkező személy fizethet és pénzt vehet fel a kártyával, míg a főkártyát birtokló fél egyéb tranzakciókat is indíthat (pl. átutalás vagy csoportos beszedés). Azt is fontos tudni, hogy a számlatulajdonos igényelhet társkártyát. Két számlatulajdonos esetén viszont mindkét fél hozzájárulása szükséges.

Mi történik a számlával az egyik fél halála esetén?

Bár senki sem szeret erről a témáról beszélni, mégis érdemes néhány szót ejteni a közös bankszámla és a haláleset viszonyáról. Amennyiben az egyik tulajdonos eltávozik, akkor a társtulajdonos ugyanúgy jogosult marad a bankszámla felett rendelkezni. Az ilyen konstrukcióknál nincs lehetőség haláleseti kedvezményezett választására, ugyanis automatikusan a társtulajdonos lesz az.

Ugyanakkor a keretszerződéses közös számlánál van lehetőségünk akár több haláleseti kedvezményezettet is megjelölni. A kedvezményezett természetesen nem csak rokon lehet. Ebben az esetben a számlán lévő összeget relatíve gyorsan, a hagyatéki eljáráson kívül megkapja a kedvezményezett. Ez azért fontos, mert a közjegyzői hagyatékátadás jogerős befejezése több hónapot is felemészthet, azonban ezt nem kell megvárnunk, ugyanúgy használhatjuk a bankszámlát.

Amennyiben a számla csak egy tulajdonossal rendelkezik, aki nem jelölt meg haláleseti kedvezményezettet, akkor a számla egyenlegének felét zárolják. Az összeg leendő tulajdonosa a hagyatéki tárgyaláson derül ki. Sőt, az elhunyt bankbetéteinek és értékpapírjainak a sorsa is a hagyatéki tárgyaláson dől el. A hagyatéki rendelkezés ezeknél a pénzügyi termékeknél nem érvényes.

Ebből a szempontból a közös bankszámla előnyös lehet, hiszen a temetés költségeinek finanszírozásához nem kell megvárni a hagyatéki eljárás végét, a számlán lévő pénzből bármikor fedezhetjük azt. Ráadásul megúszhatjuk a hónapokig tartó procedúrákat is.

Közös bankszámla: megéri vagy sem?

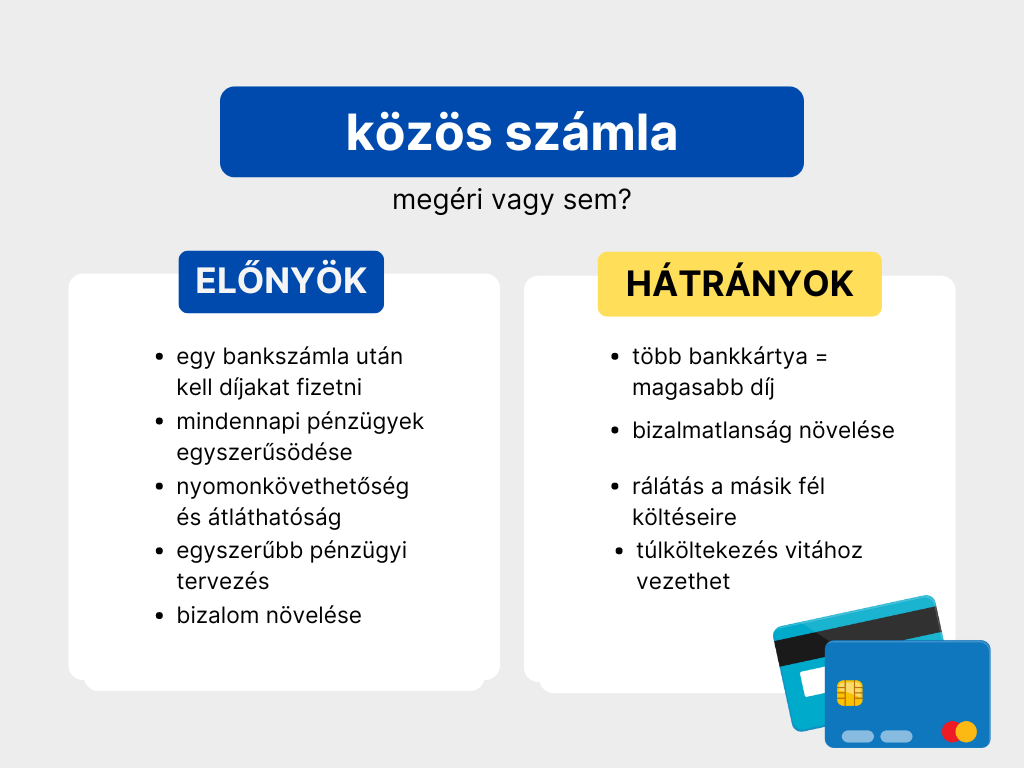

A közös bankszámla egyik legfőbb előnye, hogy csakis egy bankszámla után kell a különféle díjakat és költségeket megfizetnünk. A mindennapi pénzügyek is egyszerűbben intézhetőek: nem kell elszámolni egymás között a kiadásokat, esetleg fejben tartani, hogy ki mit és mennyit fizetett. A közös kasszához mindkét fél ugyanúgy hozzáférhet, így a bevételek és a kiadások is könnyebben nyomon követhetőek és egyszerűbb a pénzügyi tervezés. A közös bankszámla éppen ezért növelheti a kapcsolatban a bizalmat is.

Ugyanakkor a közös bankszámla mellé igényelt több bankkártya magasabb díjakkal jár együtt, így nem biztos, hogy pénzügyileg jobban járunk. Ahogyan a bizalmat, így a bizalmatlanságot is növelheti a közös kassza, hiszen ráláthatunk egymás költéseire. Amennyiben az egyik fél túlköltekezik, felesleges dolgokat vásárol, az könnyen vitához vezethet.

Összességében véve a közös számla jó döntés lehet, ha hasonló pénzügyi szokásokkal és célokkal rendelkezünk. Az viszont nem dönthető el egyértelműen, hogy megérheti-e, hiszen ezt a kérdést nagyban befolyásolják az egyedi körülmények, preferenciák, a pénzügyi célok, de akár a kapcsolat minősége is.