Mostanában szeretnél autót vásárolni? Megvan a kiszemelt jármű, de nincs rá elegendő pénzed? Akkor számodra jó megoldás lehet a személyi kölcsön! Sőt, ha van megtakarításod, ami magasabb hozamot hoz, mint a hitel kamata, akkor duplán jól járhatsz! Szintén jó hír, hogy vannak olyan konstrukciók is, amihez még önerő sem kell. Nézzük meg mit kell feltétlenül tudnod az autóhitel igényléséhez 2024-ben, ha új vagy használt gépjárművet szeretnél vásárolni!

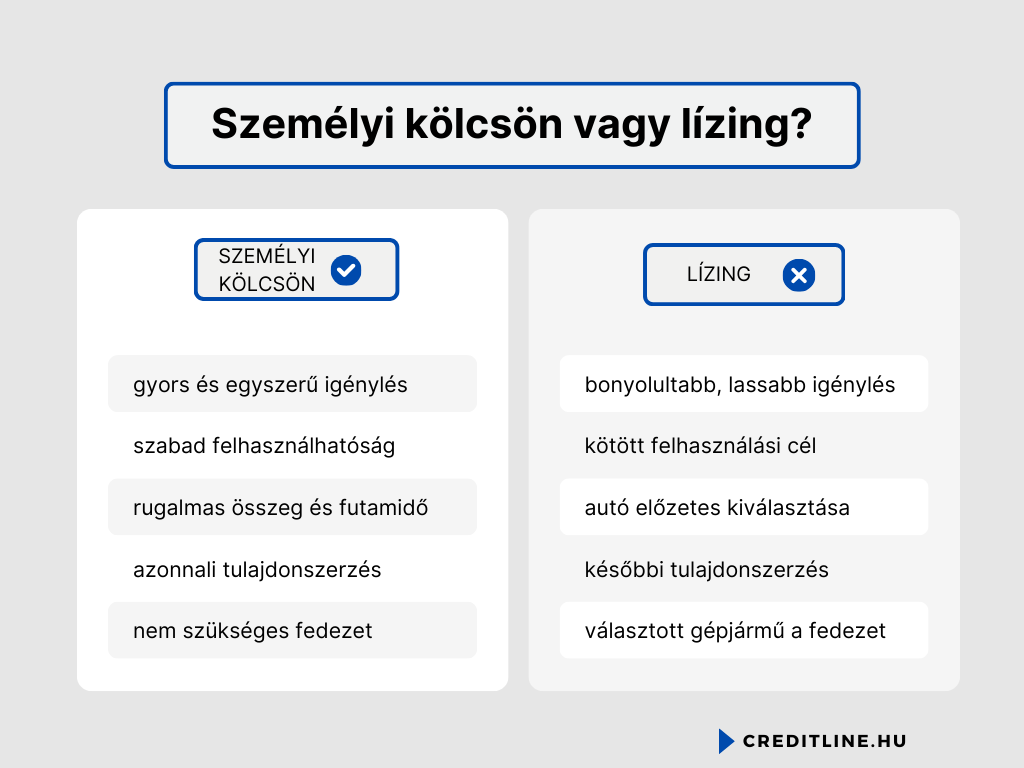

Miért jobb a személyi kölcsön, mint az autólízing?

Az autóvásárláshoz választhatjuk a kölcsön és a lízing lehetőségét is, de az előbbivel jobban járhatunk. Nézzük meg, hogy miért!

A személyi kölcsön igénylés gyors és egyszerű

A személyi kölcsön egyik nagy előnye, hogy gyorsan és egyszerűen megy az igénylés. A bankok néhány nap alatt, de akár pár órán belül is rendelkezésedre bocsáthatják a szükséges összeget.

Az igényléshez pedig csupán néhány dokumentum szükséges. A kérelem benyújtásakor a személyes okmányaid mellett csak egy jövedelemigazolás és egy bankszámlakivonat szükséges. Bár utóbbi nem minden konstrukciónál feltétel. A jövedelemigazolás viszont fontos, hiszen a banknak a jövedelmed jelenti a fedezetet a hitel visszafizetésére.

Nem kell hozzá előre kiválasztani a kocsit

Azért is jobb választás lehet a személyi kölcsön, mert az igénylés pillanatában még nem kell pontosan tudnod, hogy melyik autót szeretnéd. Ez az ügyletnek abból a tulajdonságból származik, hogy az összeg szabadon, bármire felhasználható. A bank számára a biztosítékot a jövedelmed jelenti, így az igénylés után is eldöntheted, hogy melyik autót szeretnéd megvenni. Ugyanakkor ehhez az is kell, hogy nagyjából meghatározd, hogy az átírással és egyéb költségekkel együtt mennyit szánsz a vásárlásra.

Ezzel szemben az autólízingnél maga az autó a fedezet, ami egyúttal azt is jelenti, hogy a lízing igénybevételének feltétele a kiszemelt autó megléte.

Szintén a hitel mellett szól, hogy az autó megvásárlása után egyből te leszel a jármű tulajdonosa, míg a lízingnél ez a futamidő lejáratakor lehetséges csak. Ennek természetesen az a feltétele, hogy a lízinget hiánytalanul fizesd.

Létezik személyi kölcsön önerő nélkül is

A gépjármű lízing esetében 20-40 százalék közötti önerő az elvárt, így ez is a hitel irányába billenti a mérleg nyelvét. Számos olyan konstrukciót találhatsz, ahol a bank a hitel igénylése mellé nem kér önerőt sem. Ráadásul a személyi kölcsön szabad felhasználású, így azt sem írja elő a bank, hogy milyen autót vásárolhatsz a pénzből. Az autólízing sem annyira szigorú, de ott az autó korára vonatkozóan vannak korlátozások.

Mekkora jövedelemmel kell számolni az igényléshez?

A személyi kölcsön legáltalánosabb feltételei köze sorolható a minimum 3 hónapos munkaviszony igazolása. Ez esetben feltétel, hogy nem lehetsz próbaidőn és felmondás alatt sem.

Ahhoz, hogy elegendő-e a jövedelmed a személyi kölcsön igényléséhez, a bank a jövedelemarányos törlesztési mutatót (JTM) vizsgálja meg. Ez elsősorban a túlzott eladósodás elkerülését szolgálja. Ennek alapján ha az igazolt nettó jövedelmed nem éri el a 600 ezer forintot, akkor a kölcsön havi törlesztője legfeljebb a jövedelmed fele lehet. A számításkor a bank a többi, meglévő hitel törlesztőjét is figyelembe veszi. Amennyiben a nettó jövedelmed több mint 600 ezer forint, akkor a hitel törlesztője a jövedelmed legfeljebb 60 százaléka lehet. De az is elképzelhető, hogy a bank ennél szigorúbb szabályokat alkalmaz.

Mekkora lehet a személyi kölcsön összege és futamideje?

Ha csak kisebb kiegészítésre van szükségünk, az sem probléma, hisz már 300 ezer forinttól igényelhetünk személyi kölcsönt. A nagyobb összeg is megoldható: banktól függően az igényelhető összeg akár 15 millió forint is lehet. Azt, hogy pontosan mekkora összeghez juthatsz, a bank a hitelbírálat során állapítja meg, ennek részeként a JTM megvizsgálásával.

Az már valószínűleg mindenki számára egyértelművé vált, hogy egy nagyon rugalmas hiteltípusról van szó. Ennek megfelelően a személyi kölcsön futamideje a 2 évtől kezdve egészen 10 évig terjedhet banktól függően.

A személyi kölcsön igénylésével kapcsolatban azt is fontos tudni, hogy a hitelintézetek mindig ellenőrzik az igénylő KHR státuszát. Az aktív KHR a személyi kölcsön igénylését is meghiúsítja. Ugyanakkor a passzív KHR – ha a korábbi mulasztással érintett hitel teljességgel vissza lett fizetve és ezt a KHR információ is bizonyítja – nem feltétlenül kizáró ok. Ennek a megítélése bankonként eltérő lehet, így passzív státusz esetén érdemes lehet egy szakértőt felkeresni.

Miket vegyünk figyelembe a döntéskor?

A személyi kölcsön a futamidő során végig fix kamat mellett törlesztendő, tehát a törlesztőrészlet nagysága a futamidő során nem fog változni. Az igényelt hitelösszeg havi törlesztőjét a számodra megfelelő módon optimalizálhatod a futamidő változtatásával.

Gyakran előfordul az is, hogy a bankok különböző kedvezményekkel igyekeznek magukhoz csábítani az ügyfeleket. Vannak közöttük jobb és rosszabb ajánlatok is: lehetőséged van hitelt igényelni számlanyitás nélkül is, de sokszor adnak valamilyen visszatérítést – például az első havi törlesztő elengedését – az adott konstrukcióhoz. Ebből kifolyólag mindig érdemes az ajánlatoknak és az elérhető kedvezményeknek alaposan utánajárni.

Ha van arra lehetőséged, hogy a futamidő során elő- vagy végtörleszd a kölcsönt, akkor a megfelelő konstrukció választásával ezt akár mindenféle költségtől mentesen, ingyenesen is megteheted.

Azzal is érdemes lehet számolni, hogy a pénzintézetek már a belső ügyfélminősítések alapján is nyújthatnak kedvezményt. Ez általában alacsonyabb kamatot jelent, azaz a jobb minősítéssel rendelkező ügyfél alacsonyabb kamat mellett igényelheti ugyanazt az összeget, mint egy rosszabb minősítésű igénylő.

Mivel az ajánlatok folyamatosan változnak, így az igénylés előtt érdemes egy kis időt arra szánni, hogy megtaláld a számodra legmegfelelőbb konstrukciót!