Sokan nincsenek tisztában azzal, hogy a hagyományos banki kölcsönök mellett máshogy is hitelhez juthatnak. Van egy olyan gyakran misztifikusnak beállított lehetőség, amellyel kapcsolatban többször hallani, hogy csak a kiváltságosoknak jár. Ez a munkavállalói vagy munkáltatói kölcsön. A munkáltatóknak nem kötelezettsége, csupán lehetősége a kölcsön biztosítása, így van némi igazság abban, hogy csak a ,,kiváltságosoknak” jár. Amennyiben viszont elérhető, akkor gyors ügyintézéssel és kedvező feltételek mellett igényelhető.

Legyen szó szinte bármilyen hitelcélról – lakásvásárlás finanszírozása, autóvásárlás, lakásfelújítás –, a munkáltatói kölcsön jobb választás lehet, mint a piaci alapú hitelek. De vajon milyen hitelcélra adhat a munkahelyünk hitelt? Ki veheti igénybe? Milyen szabályok érvényesek erre a hitelügyletre? A cikkben ezekre a kérdésekre keressük a választ.

Kérhetünk kölcsön a munkáltatónktól is?

Sokan nem is tudják, hogy létezik a munkáltatói kölcsön intézménye. Ez tényleg nem csak mese, a munkáltatónktól is kérhetünk kölcsön. Azt viszont fontos tudni, hogy a korábbi szabad felhasználású munkáltatói kölcsön megszűnt, így a hitelt csak meghatározott célokra igényelhetjük. Amennyiben maradnánk a szabad felhasználású konstrukció mellett, akkor a személyi kölcsönök és a szabad felhasználású jelzáloghitelek között érdemes körbenéznünk.

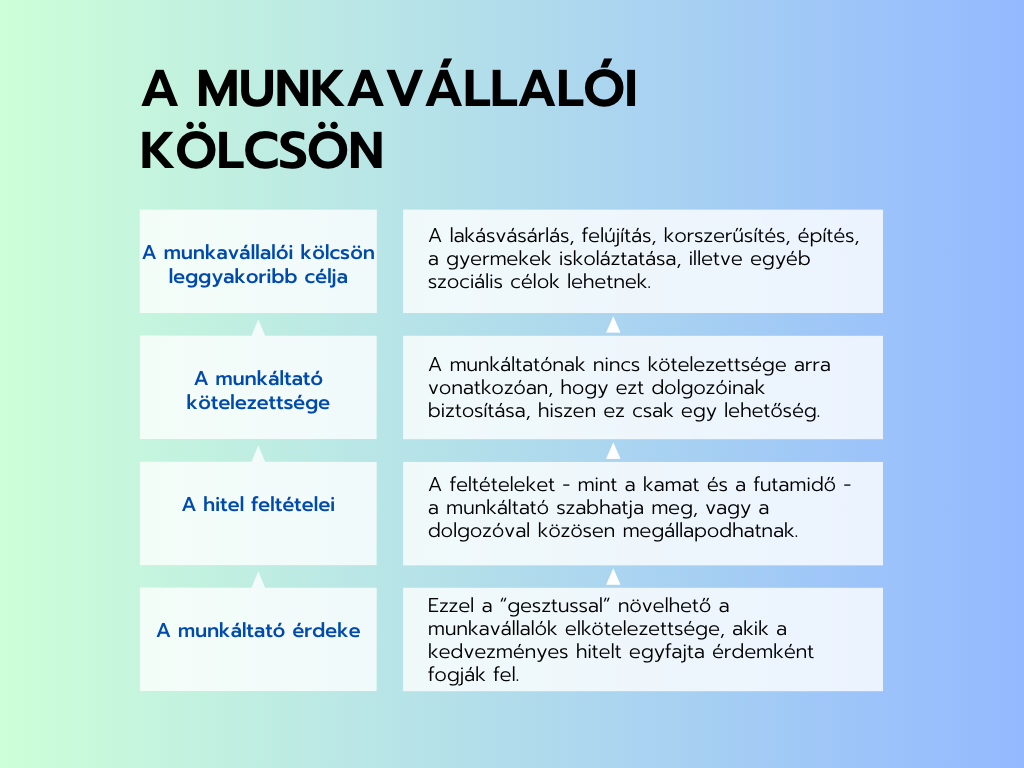

Azzal is fontos tisztában lenni, hogy a munkáltatónak nincs kötelezettsége arra vonatkozóan, hogy ezt dolgozóinak biztosítása. Ez csupán egy lehetőség, amelyet a munkáltató saját mérlegelése alapján vagy elutasít, vagy kihasznál. A konstrukció mögött egyértelműen felmerülhet kérdésként, hogy akkor mégis miért éri meg ez a munkáltatónak? A válasz egyszerű: legfőképpen azért, mert ezzel a “gesztussal” növelhető a munkavállalók elkötelezettsége és elégedettsége, akik a kedvezményes hitelt egyfajta érdemként, jutalomként fogják fel.

A munkáltató többféle hitelcélra is adhat pénzt

A munkáltatói kölcsön nem egyezik meg a személyi kölcsönnel, azaz nem használhatjuk fel bármire. Ezen típusú hitel hasonlóan működik, mint bármely másik banki kölcsön. Ez pedig azt jelenti, hogy bizonyos feltételeknek teljesülnie kell. Többek között ilyen az is, hogy a hitel célja kötött, amely leggyakrabban

- a lakásvásárlás,

- felújítás, korszerűsítés,

- építés,

- a gyermekek iskoláztatása, illetve

- egyéb szociális cél.

Ha a munkáltatónk él ezzel a lehetőséggel, akkor a belső szabályzatban az is meg van határozva, hogy kik és milyen feltételek mellett vehetik igénybe a kölcsönt. Könnyedén elképzelhető, hogy csak azok a dolgozók igényelhetik, akik már minimum 5 éve a cégnél dolgoznak, de más időkeret is meghatározható, sőt akár a dolgozó teljesítményétől is függővé tehetik.

A hitel feltételeit – mint a kamat és a futamidő – meghatározhatja a munkáltató, de arra is van példa, hogy a munkáltató a dolgozóval közösen szabja meg ezeket. A munkáltatói kölcsön alapvető tulajdonságait tekintve lényegében olyan, mint a banki hitel, azzal a különbséggel, hogy nem a banktól igényeljük, hanem a munkahelyünktől. Ez pedig azt is jelenti, hogy a törlesztés is a cégnek történik.

Mekkora kamatot kell ekkor fizetnünk?

A legtöbb banki kölcsönért cserébe – leszámítva a támogatott konstrukciókat – kamatot számít fel a bank. A munkáltató azonban dönthet úgy, hogy kamatmentesen adja kölcsön az összeget, vagy a piaci kamatszintnél alacsonyabb kamatot határoz meg. Nem túl gyakori eset, de megemlítendő szituáció, hogyha a szerződésbe nincs kamat rögzítve, akkor a jegybanki alapkamattal megegyező kamat terheli a hitelösszeget. Az alapkamat aktuális értékéről az MNB oldalán tájékozódhatunk.

A munkáltatóra ugyanúgy vonatkoznak bizonyos előírások, mint a bankokra: például nem szabhat meg kimondottan magas, úgynevezett uzsorakamatot. De akkor mégis milyen kamat mellett vehetjük fel ezt a kölcsönt? A kérdés kapcsán fontos elkülöníteni az adómentes és az adóköteles munkáltatói hitelt.

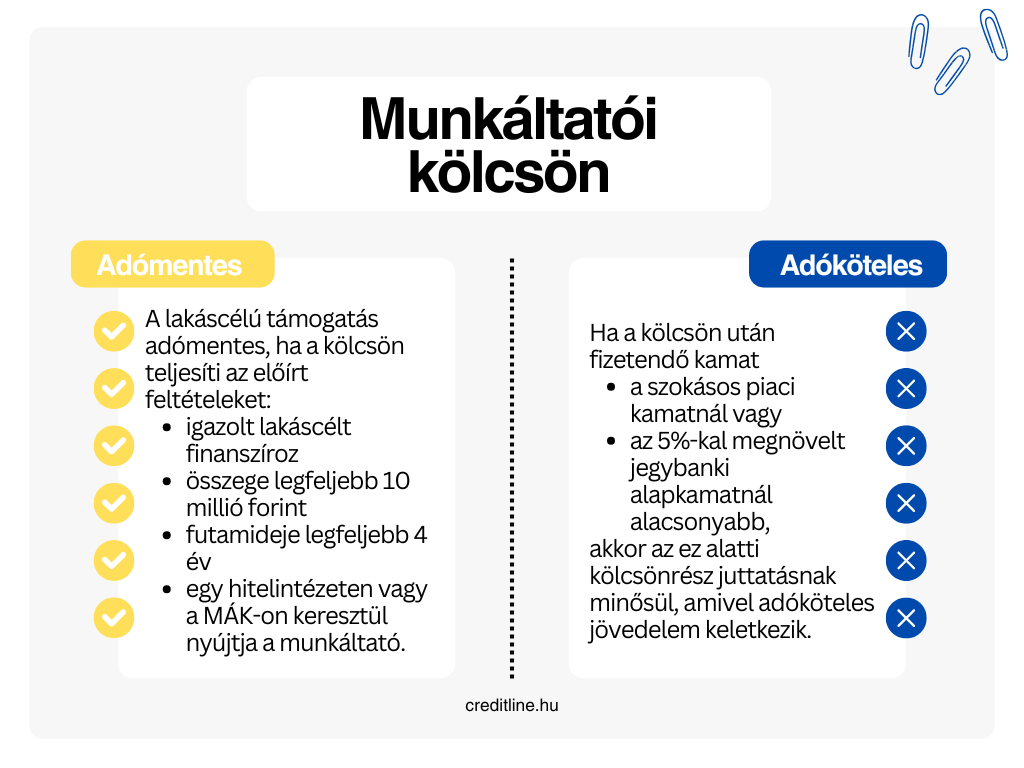

Amennyiben a munkáltató úgy határoz, hogy a szokásos piaci kamatot, vagy a jegybanki alapkamat 5%-kal növelt értékét kell megfizetnünk kamatként, akkor a felvett összeg adómentes. Értelemszerűen a szokásos piaci kamat alacsonyabb is lehet, mint az 5%-kal növelt jegybanki alapkamat, azonban ezt a munkáltatónak igazolással is alá kell tudni támasztani.

Abban az esetben, ha a szerződésbe a szokásos piaci kamatnál, vagy az 5%-kal megnövelt jegybanki alapkamatnál alacsonyabb kamat van rögzítve, akkor viszont adóköteles jövedelem keletkezik. Ennek összege úgy számítható ki, hogy a szokásos piaci kamatból, vagy az 5%-kal növelt jegybanki alapkamat összegéből levonódik az általunk fizetett kamat. A kapott különbözet adóköteles jövedelemnek minősül, aminek az 1,18-szorosát 15% személyi jövedelemadó és a szochó terheli.

Munkáltatói kölcsön lakáscélra? Nézzük meg alaposabban!

Az adómentesség és adókötelesség témájával kapcsolatban a lakáscélra igényelt munkavállalói kölcsönnel érdemes külön foglalkozni. Általánosságban azt mondhatjuk, hogy a lakáscélú munkáltatói kölcsön nagyon hasonlít a pénzintézetektől igényelhető lakáshitelhez. A lakáshitel a jelzáloghitelek csoportjába tartozik, így a megvásárolt, felépített, felújított vagy korszerűsített ingatlanra a bank zálogjogot helyez, ami egészen addig megmarad, amíg a kölcsönt nem fizettük vissza maradéktalanul. Ezt követően a zálogjog törlése az igénylő feladata.

A munkáltatói kölcsön esetén viszont értelemszerűen nem a bank, hanem a munkahelyünk, vagyis a cég zálogjoga kerül rá az ingatlanra. Az életben bármikor adódhatnak meglepetések, így az is előfordulhat, hogy valami miatt nem tudjuk megfelelően törleszteni a hitelt. Azt azonban fontos tudni, hogy ebben az esetben a munkáltatónknak ugyanúgy joga van elvenni a lakásunkat – bizonyos feltételek teljesülése esetén –, mint lakáshitel esetén a banknak. De hogy jön ez az adómentességhez?

A munkáltató kedvezményes kamat mellett is nyújthat lakáscélú hitelt a dolgozóknak, adómentesen. Ezt munkáltatói támogatásnak nevezik, aminek összege legfeljebb 10 millió forint és futamideje 4 év lehet. Ez azt jelenti, hogy 4 éven belül összesen maximum 10 millió forintot igényelhetünk munkáltatói kölcsön formájában adómentesen. Az adómentesség fontos feltétele, hogy ezt a típusú kölcsönt a munkáltató csakis egy hitelintézeten vagy a Magyar Államkincstáron (MÁK) keresztül biztosíthatja.

Ezen felül azzal is számolni kell, hogy ezt csak adott lakáscélok esetén vehetjük igénybe:

- saját lakás építéséhez,

- vásárlásához,

- bővítéshez,

- korszerűsítéshez

- és akadálymentesítéshez,

- valamint ugyanezen célokra ezt megelőzően banktól vagy előző munkáltatótól igényelt hitelek kiváltásához.

Fontos látni, hogy felújításra nem lehet igényelni a kölcsönt, csakis abban az esetben, ha a felújítás egyben korszerűsítés is.

Miért éri meg ezt a kölcsönt választani?

A munkáltatói kölcsön választása gyakran előnyösebb, mint a banktól hitelt igényelni. Az adómentesség mellett van még néhány előnye, amelyet mindenképpen érdemes figyelembe venni, ha a hitelfelvétel mellett döntöttünk.

Egyrészt a munkáltatók által nyújtott lakáscélú kölcsön kedvezőbb lehet, mint a magas kamatok mellett igényelt banki hitel. Másrészt előnye, hogy nem kell végigmenni a hitelminősítés folyamatán. Habár a hitelminősítést megússzuk, fontos tudni, hogy ebben az esetben is van hitelbírálat. Ennek a folyamata azonban jellemzően jóval gyorsabb és egyszerűbb, mint a hitelintézetnél igényelt kölcsön esetében. Harmadrészt pedig a munkáltatói kölcsön esetében nem jelennek meg olyan jelentősebb kezdeti költségek, mint a jelzáloghitelek esetében.

Ez mind nagyon jól hangzik, azonban érdemes azzal is tisztában lenni, hogy a munkáltatói kölcsön ugyanúgy beleszámít a JTM-be, mint bármely más hitel. Ez pedig azt jelenti, hogy ezzel csökken a továbbiakban igényelhető hitelek összege. Mi több, ha nem tudjuk megfelelően törleszteni az adósságot, akkor nemcsak felkerülünk a ,,rossz adósok” listájára, a KHR-be, hanem legrosszabb esetben a fedezetként szolgáló ingatlanunk is elveszhet.