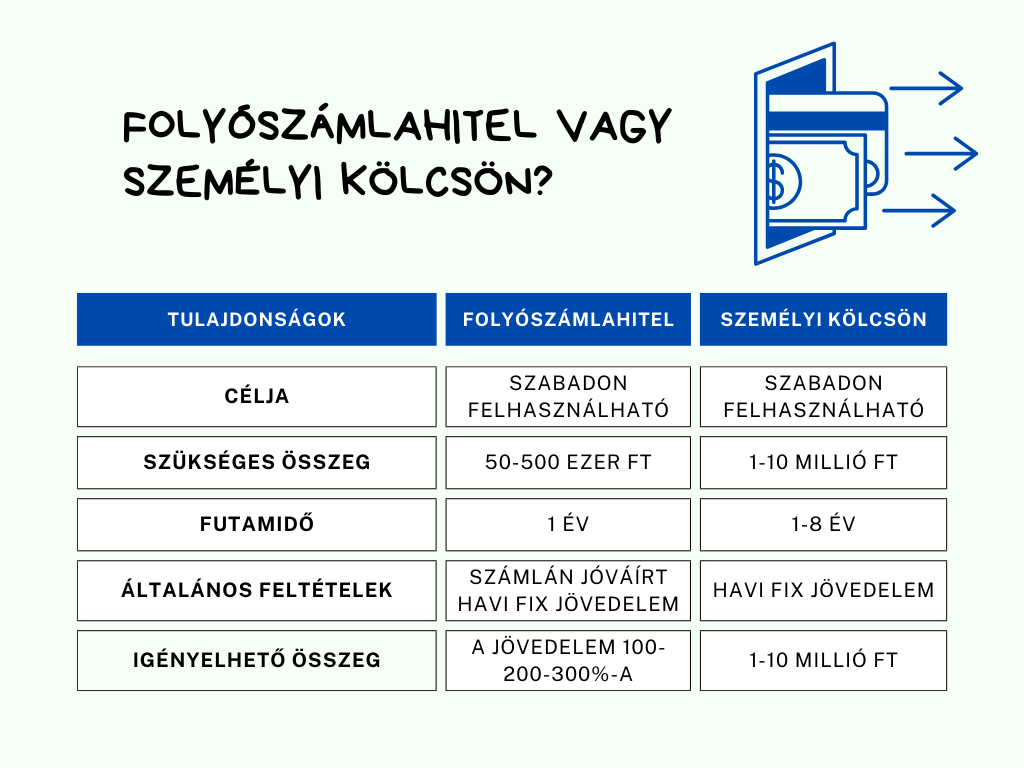

A legtöbb pénzügyi döntésünkről elmondható, hogy megfontolt tervezést és alapos mérlegelést igényel. Amikor külső segítségre van szükségünk, hogy fedezzük váratlan kiadásainkat, vagy hogy éppen megvalósítsuk terveinket, számos lehetőség közül választhatunk. Az rendben van, hogy hitelt veszünk, na de milyet? A két leggyakrabban választott lehetőség a folyószámlahitel és a személyi kölcsön. Mindkettőnek megvannak a maga előnyei és hátrányai, így a döntés meghozatala előtt fontos megérteni, hogy az adott szituációban melyikkel járhatunk jobban.

Első ránézésre a folyószámla hitel egy rugalmasabb konstrukciónak tűnhet azok számára, akik gyorsan és könnyű hozzáférés mellett szeretnének egy kis extra pénzhez jutni. Ezzel szemben a személyi kölcsön stabilabb feltételeket és előre kiszámítható törlesztőrészleteket biztosíthat. Ahhoz, hogy egy ilyen fontos döntést meghozzunk, ismerjük meg a két lehetőséget alaposabban is!

Mit kell tudni a folyószámlahitelről?

A folyószámlahitel a hiteleknek egy olyan típusa, ami lényegében egy biztonsági tartalékként szolgál. Ez lehetővé teszi az ügyfelek számára, hogy a bankszámlájukon lévő egyenlegüknél több pénzt is elkölthessenek. Ha esetleg a hónap végére elfogyna a fizetésed, akkor ez viszonylag egyszerű megoldás, hiszen a hitelkeret összegéig tudsz tovább költekezni. Ez a pénz ugyanúgy működik, mint a saját megtakarításod: vásárolhatsz vagy átutalhatsz belőle, de akár készpénzt is vehetsz fel.

A hitelkeret összegét két tényező határozza meg: a rendszeres jövedelmed mértéke és hogy ez az összeg mióta érkezik a számlára. Jellemzően a bankok a béred 100-200 százalékát engedélyezik hitelkeretként, de néhány bank akár 300 százalékos keretet is lehetővé tesz.

A hitelkeret után csakis akkor kell kamatot fizetni, ha használod. Ekkor a kamat a felhasznált összegre és a felhasználás időtartamára vonatkozik. A kamatfizetés automatikusan történik, vagyis a fordulónapon a fizetendő kamatot a bankszámládra ráterheli a bank. Fontos azt is tudni, hogy a kamat mellett olyan tételekkel is kell számolni, mint a kezelési költség, ami általában havi 500 forintos összeget jelent.

Milyen dokumentumok szükségesek a folyószámlahitel igényléséhez?

- személyazonosító okmány és lakcímkártya,

- nyugdíjas igazolvány,

- nyugdíjszelvény,

- adókártya vagy adóigazolvány,

- munkáltatói jövedelemigazolás,

- NAV-igazolás,

- 3 havi számlakivonat.

Ezt tudja a személyi kölcsön

A személyi kölcsön és a folyószámlahitel közötti legnagyobb különbség, hogy előbbinél a bank nem egy hitelkeretet bocsát rendelkezésünkre, hanem a kölcsön teljes összegét folyósítja. Ehhez az kell, hogy a bank hitelképesnek ítéljen meg. A személyi kölcsön összege jellemzően fix kamat és futamidő mellett törlesztendő.

Az összeg tekintetében igencsak eltérhetnek a bankok: a kölcsönvett összeg az 500 ezer forinttól akár 10 millió forintig is terjedhet. A személyi kölcsön egyik legnagyobb előnye a futamidő rugalmassága. Ez azt jelenti, hogy a törlesztést letudhatod akár 1 év alatt, de ha ez nem fér bele, akkor akár 7-8 évet is választhatsz.

Ugyanakkor az előnyök itt még közel sem érnek véget:

- A kölcsön összege szabadon felhasználható, így arra költöd, amire csak szeretnéd.

- Bankszámlakivonat nélkül is igényelhető.

- Nem szükséges hozzá az ingatlanfedezet bevonása.

- Elképzelhető, hogy ingatlanvásárlásra felvett hitel fedezeteként beszámítható.

- A jelzáloghitelhez képest az igénylés gyorsabb és egyszerűbb.

- Számos banknál már akár online végigvihető a teljes igénylési folyamat.

- Van lehetőség végig fix kamatot választani, így minden hónapban ugyanakkora összeget törlesztesz.

- Az elő- és végtörlesztés költségei alacsonyak.

A személyi kölcsön általános igénylési feltételei láthatóan szigorúbbak, mint a folyószámlahitelnél. Alapvető elvárás, hogy a hiteligénylő betöltse a 18. életévét, rendelkezzen állandó magyarországi lakcímmel és minimum 3-6 havi munkaviszonnyal. A bank meghatározza azt a minimum rendszeres jövedelmet is, ami felett ad hitelt. Ez a Minősített Fogyasztóbarát Személyi Hitel esetében magasabbnak, minimum havi nettó 300 ezer forintnak kell lennie. Szintén fontos elvárás, hogy ne szerepeljen a Központi Hitelinformációs Rendszerben (KHR) negatív státusszal.

Folyószámlahitel vagy személyi kölcsön?

Fontos kérdés, hogy a két konstrukció közül melyiket válasszuk. Mindkettőnek megvannak a maga előnyei és alkalmazási területei, de a választás a saját pénzügyi helyzetedtől és szükségleteidtől függ.

A folyószámlahitel inkább akkor előnyös, ha a mindennapi költéseket nem futja ki a pénzed. Ezzel tehát a kisebb összegeknél jársz jól, amit gyorsan vissza is tudsz fizetni. Ekkor csakis azokra a napokra számítanak fel kamatot, amikor a hitelkeretből költesz. Fontos megjegyezni, hogy a folyószámlahitel kamatai általában magasabbak, mint más hiteltípusoké. Az ügyfélnek arról is gondoskodnia kell, hogy a hitel felvételét követően időben és rendszeresen fizetni tudja az adósságot, hogy elkerülje a magasabb kamatköltségeket és a késedelmi díjakat.

A személyi kölcsön pedig inkább akkor logikus választás, ha valamilyen célból nagyobb összegre vagy hosszabb törlesztési időszakra van szükséged. Gyors és egyszerű megoldás lehet, ha elromlik a mosógép, autót szeretnél vásárolni vagy éppen utaznál. A hitelszerződés tartalmazza a kölcsön futamidejét, a kamatot és a törlesztőrészlet összegét. A szerződés azt is pontosan megfogalmazza, hogy a kamatokkal együttvéve pontosan mekkora összeget fizetsz vissza a kölcsönvett pénzért.

Függetlenül attól, hogy melyik hiteltípust választod, mindig fontos mérlegelni a saját pénzügyi helyzetedet és igényeidet, valamint érdemes lehet konzultálni egy pénzügyi tanácsadóval, mielőtt meghozod ezt a fontos döntést. Segítségedre lehet az MNB keresője is.