A hitelfelvétel legtöbbször saját nevünkben, önállóan történik. Vannak azonban olyan helyzetek is, amikor adóstárs vagy kezes bevonása szükséges. Az ő szerepük leegyszerűsítve annyi, hogy a jövedelmükkel felelnek a hitelért a hiteligénylő mellett. Általánosságban kötelezően be kell vonni a hitelfelvételbe a házastársat és az élettársat. Ez alól kivételt jelent a vagyonjogi szerződés megléte. Adóstársra általában akkor van szükség, ha nincsen elegendő jövedelmünk a kívánt hitel felvételéhez.

Az adóstárson felül a hitelügyletbe bevonhatóak olyan személyek is, akik nem jövedelmükkel felelnek a hitelért, hanem fedezetet nyújtanak a bank számára. Ezek a szereplők a zálogkötelezettek. Ha egymagunk igényeljük a hitelt, akkor az adósok és a zálogkötelezettek is mi vagyunk. Többszereplős ügylet esetében egyszerre lehet több adóstárs, kezes és zálogkötelezett is.

A pénzintézetek jellemzően szigorúbb feltételeket írnak elő a jövedelmükkel felelők számára, mint a fedezetet ajánló szereplőknek. A hiteligénylés során a bank megvizsgálja az ügyfél pénzügyi helyzetét, és ha annak szükségét látja, kérheti az adóstárs bevonását. Ha az igénylő nem tudja vagy nem akarja törleszteni tartozását, akkor az adóstárs és a kezes szolgál biztosítékként. Nézzük meg ezeket alaposabban is!

Mikor kell bevonni még egy szereplőt?

A legtöbb esetben a hiteligénylésbe nem szükséges több szereplőt bevonni, azonban van néhány olyan helyzet, amikor ezt a bank kérheti. Ilyen például, ha

- a hitelfelvevő jövedelme nem elegendő,

- az igénylő életkora nem megfelelő (túl fiatal vagy idős),

- nem heti 40 órában dolgozik, esetleg nem bejelentett munkaviszonya van,

- rendszertelen a foglalkoztatás,

- az ügyfél vállalkozó és nincs meg a legalább egy lezárt üzleti éve.

Ugyanakkor az adóstárs és a kezes nem egymás szinonimái, kötelezettségeik eltérőek, így a hitelszerződés megkötésekor célszerű figyelmet fordítani erre.

Adós és adóstárs: mi a különbség?

A válasz viszonylag egyszerű: csak a megnevezés különbözik, mindkét fél felelőssége ugyanaz, nevezetesen a hitel visszafizetése. Az adós és az adóstárs is teljes vagyonával felel a törlesztés során. Ezzel szemben a zálogjog-kötelezett (dologi adós) nem rendelkezik törlesztési kötelezettséggel, azonban nem fizetés esetén az általa nyújtott fedezetet értékesíti a bank.

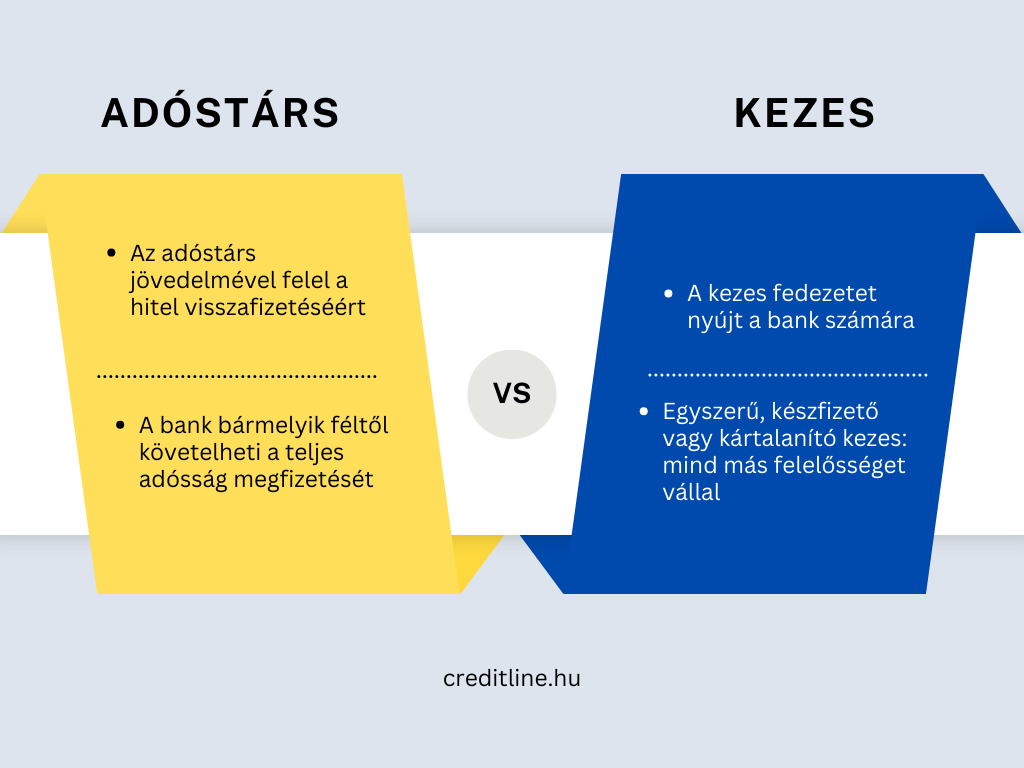

Jogi szempontból az adós és adóstárs felelőssége egyetemleges. Ez azt jelenti, hogy a bank bármelyik féltől követelheti a teljes adósság megfizetését, vagyis nem védekezhetnek azzal, hogy nekik az adósság egy részét kell csak törleszteni.

Amennyiben az élettársunkkal vagy házastársunkkal igénylünk hitelt a közös tulajdonban levő ingatlannal kapcsolatban, akkor a bankok feltételként szabhatják meg a másik fél adóstársként való bevonását.

Kezes és kezesség: ezeket kell tudni

Előfordulhat olyan szituáció is, hogy egy családtag vagy barát szeretne hitelt igényelni, azonban kezes kell hozzá. A kezességvállalás gyakran szerepel a hiteligénylés feltételei között. A kezes a bank szempontjából biztosítékként szolgál, hogy a kölcsönadott összeg visszafizetésre kerül. A kezes oldalán ez egy szimpla tollvonásnak tűnhet, viszont mindenképpen érdemes mérlegelni, hogy belemenjünk-e az ügyletbe.

Fontos szem előtt tartani, hogy a bankok akkor kérik a kezes bevonását, ha nem biztosak abban, hogy az igénylő visszafizeti az adósságot, esetleg nagyobb összegű a hitel. Amennyiben az adós megfelelően törleszti a kölcsönt, az a kezes szempontjából a legjobb opció. Ugyanakkor nem fizetés esetén a teljes tartozás a kezesre száll át, ami kockázatot jelenthet saját pénzügyi helyzete szempontjából.

Adóstárs vagy kezes?

A kérdés helytálló, hiszen nem mindegy, hogy az ügylet során melyikről is van szó. Az adóstárs egy olyan szereplő a hitelügyletben, akinek bevonásával hitelintézetek alacsonyabb kamat mellett vagy magasabb összegben nyújthatnak hitelt. Ekkor nemcsak az adós, hanem az adóstárs hitelképességét – azaz jövedelmét és kiadásait – is megvizsgálja a bank. Általában a házastárs vagy a szülő szolgál adóstársként, kimondottan akkor, ha a családtagok is érdekeltek a kölcsönnel megvásárolt ingatlanban.

A kezességnek két típusa lehet: egyszerű vagy készfizető. A kezesség típusától függetlenül a kezes teljesen vagyonával felel a törlesztésért. Az egyszerű kezes abban az esetben lép színre, ha az adós nem törleszti az adósságot, amit a bank sem tud behajtani nála. Ekkor a hitel törlesztését az egyszerű kezes folytatja. A készfizető kezes esetében a banknak nem kell eljutnia a tartozás sikertelen behajtásáig, ekkor a készfizető kezest terheli az elmaradt törlesztés.

És ha ez nem lenne elég, akkor nemrégiben megjelent egy újfajta szereplő is, a kártalanító kezes. Az ügyletben ez a személy csakis arra az összeg visszafizetésére vállal kötelezettséget, amit az adóstól a bank nem tud behajtani. Tehát a kártalanító kezes csak akkor kerül előtérbe, ha a bank mindenhogy megpróbálta már a tartozást behajtani, de az nem volt sikeres.