Örököltél egy ingatlant, de nem tudod hogyan kell az eladása után adózni? Ne aggódj, sokan vannak ezzel így! Az eladáskor ugyanis rengeteg adózási szabálynak meg kell felelnünk. Az örökösödési illeték és a személyi jövedelemadó szabályaiban pedig nem nehéz elveszni. Mielőtt eladnád az ingatlant, érdemes mindennek pontosan utánajárni. Ebben segítünk most: érthetően, csak a lényeget, illetve egy példán keresztül is bemutatjuk, hogy hogyan történik az örökölt ingatlan adózása eladás esetén. Tarts velünk, hiszen ez a téma mindenkinek hasznos lehet!

Mikor terheli az ingatlant örökösödési illeték?

Ha elhunyt családtag után örökölünk ingatlant, akkor néhány esetben kötelesek vagyunk utána örökösödési illetéket fizetni. Az első és legfontosabb tudnivaló, hogy egyenes ági rokonok, testvérek, házastársak és bejegyzett élettársak között mentesünk az illeték megfizetése alól.

A távolabbi rokontól (például nagynénitől) örökölt ingatlan esetében viszont sajnos nem úszhatjuk meg az örökösödési illeték megfizetését. Sőt, abban az esetben sem kell fizetni, ha valaki ingyenesen lemond az örökségről.

Az örökösödési illeték komoly összeg is lehet. Ennek mértékét alapvetően az örökség nettó értékének 18%-ában határozták meg. Amennyiben lakástulajdont vagy ahhoz kapcsolódó vagyoni értékű jogot örököltünk, akkor a fizetendő illeték ennek a fele, vagyis 9%. Érdemes arra is figyelni, hogy ezt határidőn belül befizessük: ennek a NAV fizetési meghagyásának kézhezvételétől számított 30 napon belül meg kell történnie.

Tipp: Fontos tudni, hogy mielőtt értékesítenénk a megörökölt ingatlant, előtte tulajdonjogot kell szerezni. Az ingatlan csakis akkor válik tulajdonná, ha ez a jog a földhivatalba be van jegyezve, illetve a tulajdoni lapra is rákerül.

Örökölt ingatlan adózása eladás esetén

Sokan nem szeretnék megtartani az örökölt ingatlant, így annak eladása mellett döntenek. De hogyan történik az örökölt ingatlan adózása eladás esetén? Bár az illetékfizetés több esetben is megúszható, az ingatlan eladása már egy teljesen más szituációt jelent. Az ingatlan adásvétele esetén az eladót (vagyis jelen esetben az örököst) személyi jövedelemadó fizetési kötelezettség terheli. Ez abban az esetben irányadó, ha az ingatlan megszerzése 5 naptári éven belül történt. (Ekkor az örökhagyó halálának napja minősül a megszerzés időpontjának.)

Az adófizetés mértéket pedig az ingatlan adásvétele révén felmerülő jövedelmek alapján kell meghatározni. A jövedelem ekkor a bevétel (vagyis az eladási ár) és az igazolható költségek plusz az egyéb mérséklő tételek különbségeként számítható ki. Érdemes néhány szót arról is ejteni, hogy mik a levonható költségek:

- az ingatlan megszerzésére fordított összeg,

- az ingatlanszerzéshez kötődő egyéb kiadások (pl. ügyvédi díj),

- az elvégzett értéknövelő beruházások költsége,

- az ingatlan értékesítése miatti felmerülő költségek (pl. hirdetés, ingatlanközvetítő díja).

Mennyi az adó?

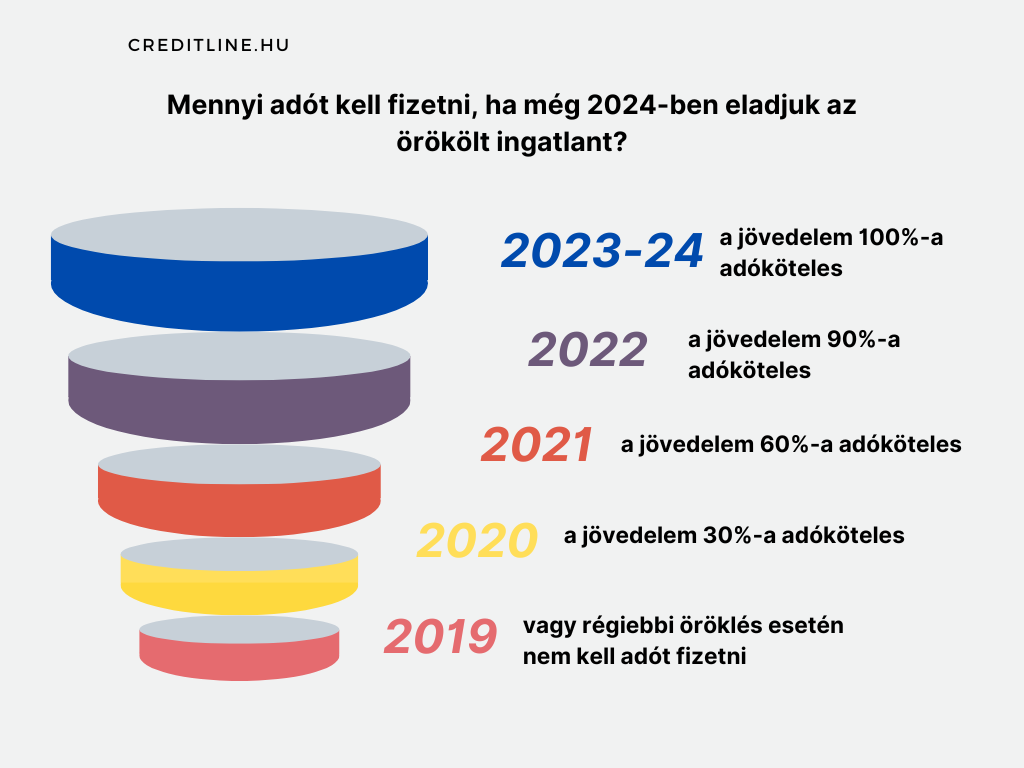

Erre a különbözetre számítandó a 15%-os SZJA, amit be kell fizetnünk. Fontos azt is tudni, hogy a jövedelem adóköteles része évről-évről mérséklődik, vagyis ha régebben örököltünk, akkor alacsonyabb mértékű, vagy akar semennyi adót nem kell utána fizetnünk. Aki még idén tervezi az örökölt ingatlant eladni, akkor az öröklés időpontjának függvényében eszerint alakul az adózás:

- A 2023-ban vagy 2024-ben örökölt ingatlannál a jövedelem 100%-a adóköteles.

- A 2022-ben örökölt ingatlannál a jövedelem 90%-a után kell SZJA-t fizetni.

- A 2021-ben örökölt ingatlannál a jövedelem 60%-a számít adókötelesnek.

- A 2020-ban örökölt ingatlannál pedig a jövedelem 30%-a után kell adózni.

Amennyiben 2019-ben vagy még régebben jutottunk az örökséghez, akkor mentesülünk az adófizetés alól. Ekkor az öröklés és az értékesítés között már minimum 5 naptári év telt el. Láthatjuk, hogy nem is olyan bonyolult az örökölt ingatlan adózása eladás esetén!

Tipp: Az örökölt ingatlanra akkor köthetünk csak adósvételi szerződést, amikor a hagyatékátadó végzés a földhivatalhoz kerül. A hagyatéki eljárás alatt is köthetünk már szerződést, ez az úgynevezett előszerződés.

Egy példa, hogy mindenki számára egyértelmű legyen

Tegyük fel, hogy egyedüli tulajdonosként öröklünk meg egy lakást idén valamelyik közeli családtagunktól. A lakás tehermentes, de nem szeretnénk megtartani, így még 2024-ben eladjuk. Az egyértelmű, hogy jelen esetben nincs örökösödési illeték, viszont személyi jövedelemadó van.

Az értékbizonyítvány szerint az ingatlan szerzési értéke 32 millió forint. Az ingatlant viszont 44 millió forintért tudtuk eladni. Az eladási ár és a szerzési ár közötti különbség tehát 12 millió forint. Az értékesítéshez viszont ügyvédet kellett fogadni, akinek ezért 600 ezer forintot fizettünk. Ez csökkenti a nettó jövedelmet, ami így 11,4 millió forint. Az öröklés és az eladás ugyanabban az évben történik, így a teljes jövedelemre ki kell fizetnünk a 15% SZJA-t. A példánkban így 1,71 millió forint adót kell fizetnünk.

Hogyan történik az SZJA bevallása?

Az előzőekhez hasonlóan nem bonyolult az örökölt ingatlant terhelő adó bevallása sem. Az eladásból szerzett jövedelmet az adásvételt igazoló szerződés földhivatalhoz való benyújtását követő évben kell bevallanunk az SZJA-bevallásban. A példánk esetében ez azt jelenti, hogy az idei értékesítés miatt 2025. május 20-ig kell bevallani a jövedelmet. Sőt, eddig kell befizetnünk az adót is.

Ha részletfizetést szeretnénk kérni, akkor ez 500 ezer forintig lehetséges. Az 500 ezer forint feletti rész befizetését pedig egyösszegben kell teljesíteni. A példa alapján 1,21 millió forintot be kell fizessünk 2025. május 20-ig. Az 500 ezer forintot pedig kérhetjük 12 havi részletfizetésre. Ez havi 41 667 forint fizetését jelenti 1 éven keresztül.