A Monetáris Tanács augusztus végi ülésén nem változtatta meg a jegybanki alapkamat mértékét. Ezzel az alapkamat július 24 óta 6,75 százalék. A kedvezőtlen gazdasági mutatók és a növekvő inflációs kockázatok miatt jól jött volna a csökkentés. A jegybank viszont inkább óvatos stratégiát folytat, így mostmár hosszú hónapok óta ez volt az első alkalom, hogy elmaradt a kamatvágás. De mit is jelent ez a leendő hiteligénylők számára?

Több mint egy éve csökken már a jegybanki alapkamat

A Magyar Nemzeti Bank Monetáris Tanácsa több mint egy éve, hogy belekezdett a jegybanki alapkamat csökkentésébe. Ez a folyamat lassan, de biztosan 6,75 százalékra csökkentette a mutatót. Ezen pedig az augusztus végi kamatdöntő ülés sem változtatott.

Az elemzők azonban pontosan erre a lépésre számítottak a jegybanktól. A jegybanki alapkamat irányadónak minősül a magyar gazdaság vonatkozásában, ami hatást gyakorol a megtakarításokra, a hitelekre, az inflációra, a forint árfolyamára, így végső soron a gazdasági növekedésre is.

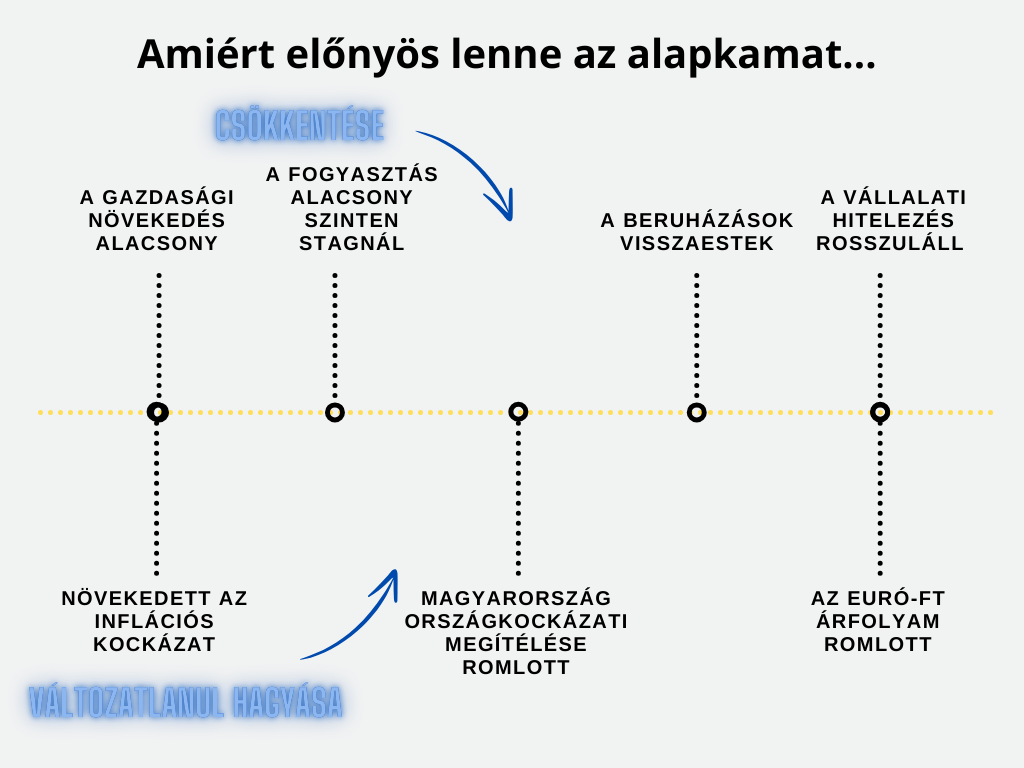

Természetesen több szempontból is előnyös lett volna az alapkamat csökkentése: a fogyasztás továbbra is alacsony szinten stagnál, a beruházások 2023-hoz képest visszaestek, így a gazdasági növekedés sem érte el az előzetes várakozásokat. A hitelek területén is hasznos lett volna a kamatvágás, ugyanis a vállalati hitelezés is eléggé rosszul áll. A piaci kamatozású hitelek közül lényegében csak a devizahitelek érdeklik a cégeket, így a kamatvágás itt is hozzájárulhatna a fellendüléshez.

Nem alakulnak túl jól a gazdasági folyamatok

A másik oldalon azonban növekedtek az inflációs kockázatok. Júliusban az infláció 4,1 százalékra, a maginfláció pedig 4,7 százalékra emelkedett. Mi több, a jegybank külön hangsúlyozta, hogy a tranzakciós illeték és a devizakonverziós kiegészítő illeték is megnyomhatja az inflációt. Az MNB nyilatkozata szerint ez 2024-ben 0,1 százalékpontot, 2025-ben 0,2-0,3 százalékpontot jelenthet. Mindez abból következik, hogy a bankok a többlet költségeket szinte azonnal átterhelik a cégekre, akik ezt beépítik az áraikba, így végül az ügyfelek fizetik meg. A lakosságot egyelőre az év végéig védi a költségstop, de jövőre bármi megtörténhet.

Ha pedig ez még nem lenne elég, augusztus elején Magyarország országkockázati megítélése is romlott. Ezt követően kissé javult a CDS-felár, viszont az Equilor Befektetési Zrt. szerint a régión belüli relatív helyzett romlott. Az euró-forint árfolyam is megközelítette augusztusban a bűvös 400-as határt, bár azóta kissé erősödött a hazai valuta.

Hogyan hat ez a hitelekre?

A bankközi kamatok többségben igazodnak az MNB lépéseihez. Ezek közül talán az éven belüli referenciakamat, a BUBOR a legfontosabb, amit a bankok a piaci alapú vállalati hiteleknél vesznek leginkább figyelembe. A vállalati hitelpiac esetében pedig a jelenlegi gyengeség tükrében ez még későbbi fellendülést hozhat.

A BUBOR mértéke természetesen a lakosság számára is fontos. A hitelintézetek ugyanis a három hónapos BUBOR-t használják a forintosított devizahitelek referenciakamataként. Jelenlegi információink szerint az év végéig állnak a kamatstop védelme alatt a rövid kamatperiódusú lakáshitelek, így a hitelezetteket egyelőre nem érinti a kamatváltozás.

A jegybanki alapkamat azonban tükröződik a hosszabb kamatperiódusú hitelek referenciakamatában, azaz a BIRS szintjében is. Bár ez lassabban igazodik az alapkamat mértékéhez, augusztus elején a hosszú távú kamatok mérséklődtek, majd újra emelkedni kezdtek. Ebből kifolyólag nem sok az esély arra, hogy a lakossági hiteleknél egy jelentősebb kamatcsökkentés menjen végbe. A potenciális hiteligénylők most legfeljebb abban bízhatnak, hogy a pénzintézetek különféle akciókon keresztül igyekeznek magukhoz csábítani az ügyfeleket.

Ugyanakkor fontos azt is hangsúlyozni, hogy a legkedvezőbb lakáshitelek már most alacsonyabb kamat mellett érhetőek el, mint az irányadó kamatszint. Sőt, a bankok emellé olyan kedvezményeket is kínálnak, amelyekkel bőven a jegybanki alapkamat alatt juthatunk hitelhez.