A gazdasági és pénzügyi hírek olvasása közepette rendszeresen van egy téma, ami szembe jön velünk: a jegybanki alapkamat. Sokan nem foglalkoznak vele, hiszen úgy gondolják, hogy ez csak a közgazdászok és piaci elemzők számára fontos, azonban ez nem így van. Az alapkamat mindenki életére – és persze pénztárcájára – hatást gyakorol, még ha ez első ránézésre nem is egyértelmű. A hitelek törlesztőrészlete, a magtakarításokon elérhető hozam, az infláció alakulása és a forintárfolyam változása összefügg az alapkamat szintjével.

A jegybanki alapkamat változtatása mögött megfontolt gazdasági szándék lapul, amelynek hatásai később válnak érzékelhetővé mind a gazdaság, mind pedig a társadalom számára. Éppen ezért fontos foglalkozni a témával és megismerni az alapkamat fogalmát, mértékét, alakulását és hatásait. A cikkben alaposan körbejárjuk ezt a témát.

Mi az a jegybanki alapkamat?

A jegybanki alapkamat egy olyan irányadó kamatként határozható meg, amelyet a központi bank a kereskedelmi bankoknak fizet. A kereskedelmi bankok erre azért jogosultak, mert az ország központi bankjánál helyezték el kéthetes kötvényeiket. Ez pedig a bankok működésébe és folyamataiba is beépül: az alapkamatnak megfelelően alakítják a betétek és hitelek kamatait.

De ki dönt a jegybanki alapkamat szintjéről? A feladat a Magyar Nemzeti Bank Monetáris Tanácsát illeti meg, akik havonta egy kamatmeghatározó ülésen döntenek az alapkamat mértékéről. Ez az aktuális gazdasági és pénzügyi környezet függvényében jelentheti az alapkamat emelését, csökkentését vagy éppen szinten tartását.

A jegybank ,,embereitől” már sokszor hallottuk, hogy céljuk az árstabilitás megteremtése és fenntartása – ezt törvény is rögzíti. Az alapkamat pedig ebben egy meghatározó tényező lehet. Az árstabilitás alapvetően azt jelenti, hogy egy olyan alacsony inflációs szintet igyekszik fenntartani a jegybank, ami a gazdaság bővüléséhez leginkább hozzájárul.

Hogyan változott az alapkamat az elmúlt években?

Az első megemlítendő dátum 2012, akkor kezdődött meg a jegybanki alapkamat csökkentése. Ez egészen a Monetáris Tanács 2021. június 22-i üléséig tartott. Mégis mi indokolta ezt a közel 10 évet felölelő kamatcsökkentési ciklust? Az előzőek alapján a válasz viszonylag könnyen kitalálható: az inflációs cél elérése.

A folyamat 2012. augusztusában indult, ekkor a korábbi 7%-os alapkamat 6,75%-ra csökkent. Az alapkamat csökkentését eleinte az tette lehetővé, hogy a Magyarország kockázati megítélésére vonatkozó mutató javulásnak indult. Ezen felül pedig a nemzetközi környezet is hasonlóan cselekedett: az országok központi bankjai tartósan laza monetáris politikát folytattak.

A csökkentés második szakaszában viszont már csak alacsonyabb változtatásokat eszközölt a jegybank. Ez pedig azért volt szükséges, hogy felpezsdüljön a gazdaság. A harmadik szakasz 2015-ben ment végre, amikor az alapkamat csökkentése mögött az inflációs cél fenntartása húzódott. Ezt követően kimondottan sokáig tartotta az MNB a 0,9%-os alapkamatot. Ezt a Monetáris Tanács 2016. májusában szavazta meg, majd csak 2020. nyarán csökkentette tovább.

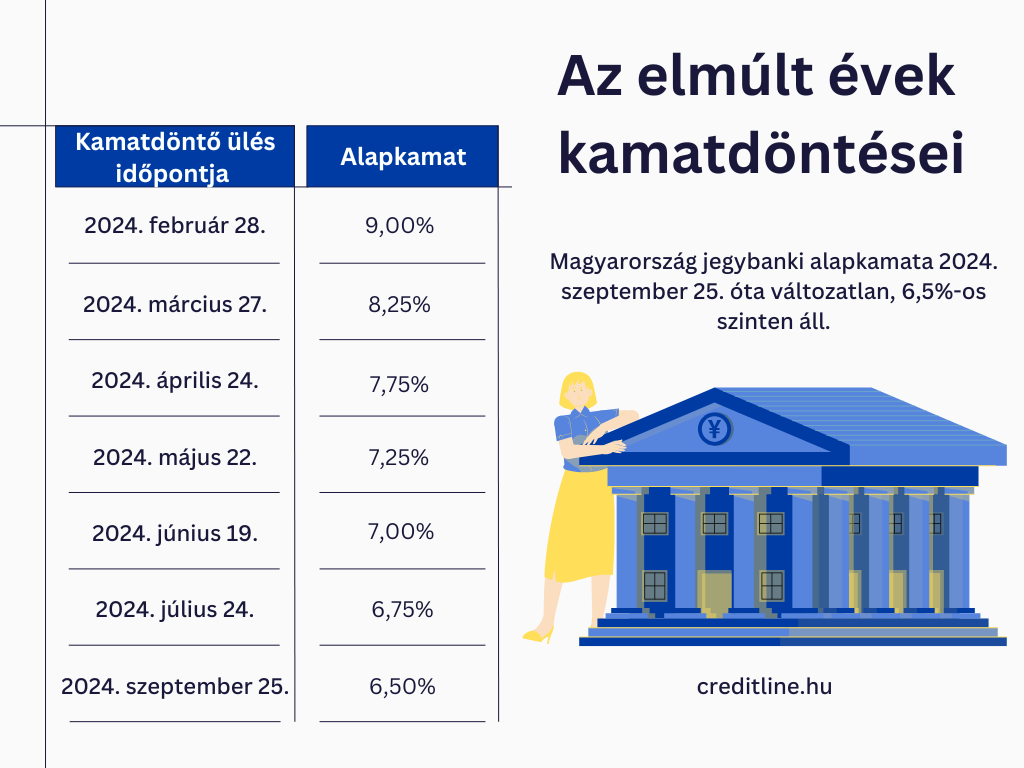

2021. júniusában azonban a jegybanki alapkamat ismét fokozatos emelkedésnek indult. A jegybank a világjárvány okozta gazdasági válság, majd az ezt követő orosz-ukrán háború nyomán kialakult válság miatt újra szigorításba kezdett. Az alapkamat csúcsát 2022. szeptemberében érte el, ekkor 13%-ra emelte azt az MNB. A kamatcsökkentési ciklus 2023. októberében kezdődött meg és azóta is tart.

Jegybanki alapkamat, mint a központi bankok eszköze

A jegybanki alapkamat a központi bankok egyik legfontosabb monetáris politikai eszköze. Ez egy olyan irányadó kamat, amelynek szintjét változtatva az adott ország központi bankja képes szabályozni a gazdaságot. Ahogyan Magyarországon, úgy nemzetközi szinten is a legtöbb központi bank elsődleges célját az árstabilitás megteremtése adja. Ez lényegében az infláció megfelelő szinten való tartását jelenti. A jegybank ezt az alapkamat emelésén vagy éppen csökkentésén keresztül tudja alakítani.

A jegybankoknak szintén lényeges feladata, hogy a recesszió (vagyis a gazdasági visszaesés) és a konjunktúra (azaz a gazdasági növekedés) ciklusait kiegyenlítse. De mit is jelent ez? Azt, hogy a lefelé ívelő időszak minél rövidebb ideig tartson, míg a gazdasági szárnyalás pedig hosszú távon fenntarthatóvá váljon. Ugyanakkor azt is fontos hangsúlyozni, hogy a hirtelen rohamosan bővülő gazdaság sem egy kedvező állapot, ugyanis az infláció növekedésével járhat.

Hogyan befolyásolja az alapkamat az inflációt?

Amennyiben az infláció növekedésnek indul, akkor a jegybank monetáris eszköztárával közbelép. Ennek egyik legfontosabb része az alapkamat változtatása, amelyet ebben az esetben növelni érdemes, hiszen az optimális esetben visszafogja a növekedést. Hasonlóan alkalmazandó a módszer, ha az infláció csökkenésnek indul: ekkor a központi bank vélhetően csökkenteni fogja az alapkamatot, ezzel az infláció növekedését előidézve. Ugyanakkor azt is fontos tudni, hogy nemcsak a növelés és a csökkentés, hanem a jegybanki alapkamat szinten tartása is hatással van a gazdaságra.

A jegybank monetáris eszköztára természetesen nemcsak az alapkamat módosítgatásából áll, hanem alkalmazhatnak különböző eszközvásárlási programokat, ezzel megcélozva a mennyiségi lazítást vagy a mennyiségi szigorítást.

- A mennyiségi lazítás során a jegybank az országban lévő pénzmennyiséget úgy kívánja növelni, hogy a piacon értékpapír(oka)t vásárol.

- A mennyiségi szigorítás értelemszerűen az előző folyamat ellentéte: a gazdaságban cirkuláló pénzmennyiség csökkentésére irányul.

Hogyan hat az alapkamat módosítása a hitelekre és megtakarításokra?

A jegybanki alapkamat a gazdaság más pontjain is érezteti hatását, többek között például a hitelek körében. Az alapkamat emelésének hatására a kereskedelmi bankok is kamatemelést eszközölnek, tehát megdrágítják hiteleiket. Ez pedig költségnövekedést jelent mind a hiteligénylő lakosság, mind pedig a hitelt felvevő vállalati szektor számára.

Mit jelent ez az érintett felek számára? Amennyiben a vállalatok magasabb költség mellett jutnak csak hitelhez, az közvetlenül csökkentheti a nyereségüket. Ha a lakosság igényel drágábban hitelt, akkor az a szabadon elkölthető jövedelmet mérsékli. Ez a fogyasztás visszafogásán keresztül szintén kifejtheti hatását a vállalatokra, így a profit mértékére is. Ennek hatására pedig a vállalatok növelhetik áraikat.

Ha a jegybank az alapkamat csökkentése mellett dönt, akkor éppen a fent említett folyamatok ellentétét igyekszik elérni. Ebben az esetben a vállalati szektor és a lakosság olcsóbban jut hitelhez, ami alacsonyabb költséget jelent. Ez pedig az előbbi szektornál az a profit növekedésében, az utóbbinál pedig a szabadon elkölthető jövedelem növekedésében tükröződhet.

Ezen felül a jegybanki alapkamat a megtakarításoknál is érezteti hatását. Az alapkamat emelése eredményezheti a bankbetétek kamatnövekedését is, ezáltal a megtakarítások a bankbetétekbe áramolhatnak, szemben a részvényekkel, kötvényekkel. Ezzel szemben az alapkamat csökkentésének hatására az emberek kiveszik pénzüket a bankbetétből és azt részvénybe, ingatlanba vagy más kockázatosabb eszközbe helyezik.

Mi befolyásolja a jegybanki alapkamat mértékét?

A jegybanki alapkamat nagyságát elsősorban a gazdaság aktuális helyzete és a jövőbeli várakozások határozzák meg. Ha az inflációs várakozásoknál a gazdaság jövőbeli egyensúlyát illetően jelentős bizonytalanság áll fenn – például nagy a központi költségvetés hiánya, a bérek dinamikusabban növekednek, mint a gazdaság teljesítménye –, akkor a jegybanknak érdemes megemelni a kamatszintet. Ez esetben fontos, hogy csak olyan mértékben, hogy az leginkább hozzájáruljon az inflációs cél megvalósításához.

Amennyiben viszont egyensúlyban van a gazdaság, azaz alacsony a költségvetési hiány és a gazdasági teljesítménynek megfelelően emelkednek a bérek, akkor az árstabilitás megvalósítható alacsonyabb kamatok mellett is.

A jegybanki alapkamat a piaci kamatszintre is hatást gyakorol. Ezzel kapcsolatban viszont általánosságban azt mondhatjuk, hogy minél hosszabb a kamat futamideje, annál kevésbé bír befolyással a jegybanki kamat alakulása. Ehhez hozzáadódik az is, hogy annál erősebben érvényesülnek az inflációhoz, államháztartáshoz és a gazdasági kilátásokhoz kapcsolódó várakozások is. A hosszú lejáratú kamatok tehát nagyban elhatárolódnak a jegybank döntésétől, inkább a gazdaság aktuális állapotától és a jövőbeli gazdasági kilátásoktól függnek.