A KHR státuszunk nagyban befolyásolja, hogy jogosultak vagyunk-e hitelre. Amennyiben a negatív listán szerepelünk, akkor könnyedén meghiúsulhat a hitelfelvétel. Ezzel eleshetünk az Otthon Start hiteltől, a Babavárótól, a CSOK Plusztól, a munkáshiteltől és a többi kecsegtető lehetőségtől is.

A bankok a KHR-t szinte kivétel nélkül minden hiteltípus esetén ellenőrzik, így érdemes lehet már előzetesen tájékozódni, hogy minden rendben van-e. Ez Ügyfélkapun keresztül a legegyszerűbb, azonban más módon is megtehetjük. A cikkben lépésről lépésre bemutatjuk, hogy pontosan milyen teendőink vannak.

Mi az a KHR és mit kell róla tudni?

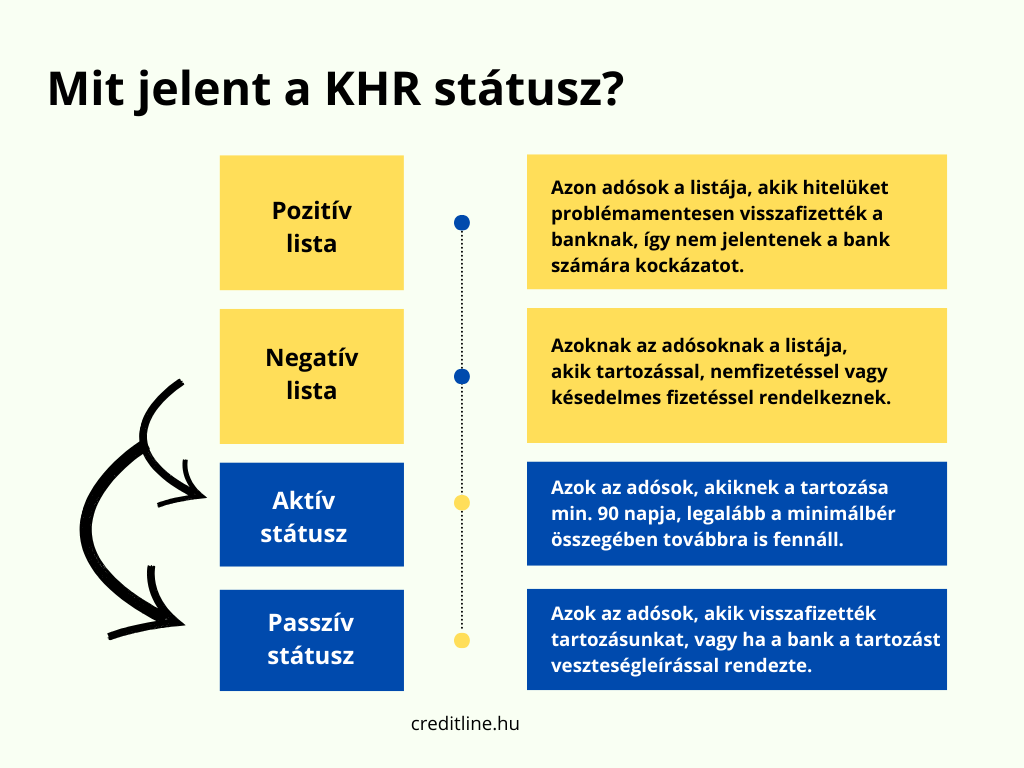

A Központi Hitelinformációs Rendszer, azaz a KHR egy olyan központi nyilvántartás, ami az ügyfelek adatait tartalmazza, amihez a pénzügyi intézmények hozzáférhetnek. A nyilvántartásból a bankok megismerhetik, hogy az adott hiteligénylő korábban mennyire volt ”jó” adós, vagyis mennyire hitelképes. Mindenki, aki valaha igényelt hitelt – legyen az személyi kölcsön, lakáshitel, hitelkártya vagy bármi más – szerepel ezen a listán. Ezek alapján pedig beszélhetünk pozitív adóslistáról és negatív adóslistáról.

A pozitív KHR listán azok a hiteligénylők szerepelnek, akik a szerződésükbe foglaltak szerint, minden probléma nélkül visszafizették a kamatokkal növelt igényelt összeget. Ebben az esetben mi magunk dönthetjük el, hogy szeretnénk-e a listára felkerülni. Amennyiben a terveink között szerepel a későbbiekben a hiteligénylés, akkor előnyt jelenthet a bankok szemében a jó hitelmúlt.

A negatív listán pedig a “rossz” adósok szerepelnek, akiknél fizetési probléma merült fel a törlesztés során. Ez elsődlegesen azt jelenti, hogy a hiteligénylő elmaradásban volt vagy továbbra is van a visszafizetéssel. Ha ezen a listán szerepelünk, akkor van egy rossz hírünk: nem leszünk jogosultak a most rendkívül népszerű Otthon Start Program hitelének igénylésére.

A negatív KHR adatbázisban szereplő ügyfelek kétféle státusszal szerepelhetnek: aktív vagy passzív. Aktív státuszban vannak azok az adósok, akiknek a tartozása minimum 90 napja, legalább a minimálbér összegében továbbra is fennáll, vagyis legalább ennyi ideje és ekkora összegben tartozik a banknak. E tekintetben a passzív státusz az előnyösebb: ha visszafizettük tartozásunkat, vagy ha a bank tartozásunkat veszteségleírással rendezte. A tartozás rendezésétől kezdve az előbbi esetben 1 évre ,,nyerjük el” a passzív státuszt, az utóbbinál pedig 5 évre.

A státuszunk ellenőrzése Ügyfélkapun keresztül

Ha nem szeretnénk a hitel igénylésekor kellemetlen meglepetéseket, akkor érdemes lehet előre leellenőrizni saját KHR státuszunkat. Ezt online a legegyszerűbb megtenni, azonban ennek feltétele, hogy rendelkezzünk Ügyfélkapu hozzáféréssel. Nézzük is meg lépésről lépésre, hogy hogyan tehetjük ezt meg!

- A böngészőben nyissuk meg a magyarorszag.hu oldalt.

- A következő lépésben válasszuk azt, amelyik számunkra egyszerűbb: a keresőbe pötyögjük be a ,,saját hiteljelentés” kifejezését, vagy a bal oldali menüsoron keressük meg ezt. Ezt a “Közigazgatás, jog”, majd ezen belül az “Adatkezelés, adatszolgáltatás” címszó alatt találjuk.

- A Saját hiteljelentés oldalon menjünk rá az „Ügyintézés indítása” lehetőségére.

- Jelentkezzünk be a felületre Ügyfélkapu+ vagy DÁP azonosítással.

- Ekkor láthatóvá válik a „Saját hiteljelentés kérelem”, amiben már szerepelnek adataink (ezeket megváltoztatni nem tudjuk).

- Ha az űrlapon lejjebb megyünk, akkor el kell fogadnunk a BISZ Zrt. adatkezelésére irányuló nyilatkozatát.

- Ezt követően meg kell határoznunk, hogy a hiteljelentést milyen formában szeretnénk megkapni: postával a megadott címre vagy online, ügyfélkapus tárhelyünkre.

- A fejlécben található „Kitöltés befejezése” gombbal zárjuk a folyamatot.

- A követező oldalon ismét egy jóváhagyásra van szükség: válasszuk a „Beküldés folytatása” lehetőséget.

- A sikeres beküldésről kapunk egy értesítést ügyfélkapu tárhelyünkre.

- Amennyiben az elektronikus kiküldést választottuk, akkor a hiteljelentés 3 munkanapon belül meg fog érkezni.

Mi van akkor, ha nincs Ügyfélkapunk?

Ha nincsen Ügyfélkapu+ vagy DÁP regisztrációnk, akkor sem kell lemondanunk a KHR státuszunk lekérdezéséről. Ebben az esetben két lehetőségünk van. Az első, hogy bemegyünk valamelyik magyarországi pénzintézetbe, ahol kérelmezzük a hiteljelentés igénylését. Ekkor célszerű, ha ezt a számlavezető bankunk fiókjában intézzük.

A másik lehetőség, ha a BISZ Zrt. honlapjának dokumentumtárjában található “Saját Hiteljelentés kérelmet” kitöltjük, majd postán elküldjük a BISZ-nek. Ez csak akkor lesz érvényes és hiteles, ha ezt teljes bizonyító erejű magánokiratba foglaltan (2 tanú olvasható nevével, lakcímével és aláírásával) küldjük el. A kész jelentést azonban kérhetjük e-mailben is.

Mi szerepel a KHR listán?

A KHR nyilvántartásában minden adós adatai szerepelnek. Ha elfogadtuk az adatkezelést, akkor a szerződés megszűnésétől kezdve 5 évig tartalmazza adatainkat a rendszer. Amennyiben passzív státusszal rendelkezünk, azaz mulasztásunkat rendeztük, akkor erről 1 évig tárol információt a KHR. Ha viszont a bank saját maga ,,rendezte” a tartozást veszteségleírással, akkor 5 évre kerülünk fel a listára. Minden más esetben 10 évig tárolja a nyilvántartás az adatokat.

De melyek ezek az adatok?

- Az igénylő adatai: KHR azonosítója, neve, születési helye és ideje, anyja neve, azonosító okmányok száma, lakcíme stb.

- Hiteltörténet és hitelszerződés adatai: a szerződés dátuma, típusa, összege, a tőketartozás összege, stb. (A törlesztéssel kapcsolatos adatokat a hónap elején aktualizálják.)

- Hitelmulasztások összege, dátuma, lezárt szerződés esetén a megszűnés módja, időpontja, stb.

- Bankkártya-visszaélések adatai.

- Csalással, hamis adatközléssel kapcsolatos információk.