A hitelkiváltás sokak számára elsőre bonyolultnak tűnhet, így elvből nem is foglalkoznak vele. Ebből kifolyólag pedig simán elképzelhető, hogy sokkal tovább hátráltatják magukat, mint az szükséges lenne. Nem tagadjuk, hogy a hitelkiváltás alapos utánajárást, számolgatást és összehasonlítást igényel, azonban ennek az lehet a jutalma, hogy egy jóval olcsóbb hitelt találunk. Ezzel pedig a havi törlesztési kötelezettségeink is csökkennek.

A hitelkiváltás elnevezésből is látszik, hogy ez egy olyan pénzügyi tranzakció, amely során egy meglévő hitelt egy másik hitelre cserélnek ki. Ennek elsődlegesen az a célja, hogy az új hitel kedvezőbb feltételeket biztosítson, mint a meglévő. A cserének pedig többféle előnye lehet, például az alacsonyabb kamatláb, az alacsonyabb havi törlesztőrészlet vagy a hosszabb futamidő.

Mit jelent a hitelkiváltás?

A hitelkiváltás lehetőséget teremt arra, hogy egy korábban igényelt hitelünket (vagy akár egyszerre több hitelt) egy másik hitelre cseréljünk ki. A konstrukció azon az elven alapul, hogy az új hitel kedvezőbb törlesztési feltételeket kínál, ami többnyire az alacsonyabb havi törlesztőrészletben jelenik meg.

Ez egy igencsak hasznos lehetőség, ugyanis a hitelkiváltás segítségével nagyobb összeget is megspórolhatunk. Ez kimondottan igaz abban az esetben, ha egyszerre több hitelünket cseréljük le egyre. Ugyanakkor a bankok csakis akkor fogják ezt a lehetőségét biztosítani, ha az aktuális kölcsöneinket rendben törlesztetjük.

A hitelkiváltásnak többféle típusa létezik. Beszélhetünk például lakáshitel-kiváltásról, amikor egy lakáshitelt egy másikra cserélünk, de létezik személyi kölcsönkiváltás vagy autóhitel-kiváltás is.

A hitelkiváltás folyamata időigényes lehet, akár több hónapot is igénybe vehet. Ha valamilyen sürgősen megoldandó pénzügyi problémával találkozunk, akkor a hitelkiváltás nem feltétlenül a legjobb megoldás.

Hogyan néz ki a hitelkiváltás folyamata?

A hitelkiváltás nagyban hasonlít bármilyen másik hitelfelvételhez, de azért megvannak a maga sajátos jellemzői is. A legfontosabb működési sajátosságait fogtuk most csokorba, amelyekkel mindenképpen érdemes tisztában lenni!

A szimpla hitelfelvételhez hasonlóan a hitelkiváltásnál is bekéri a bank a jövedelemigazolást, a hiteltörténetet és a fennálló adósság összegét. Ha a bank a hitelkérelmet pozitívan bírálta el az új hitel esetében, akkor ezt ugyanúgy szerződéskötés és folyósítás követi. Az utóbbit nem úgy kell elképzelni, hogy az új bank folyósítja az ügyfélnek a pénzt, majd ezt ő továbbutalja a másik banknak. Mindennek megvan az oka, jelen esetben ez a bizalommal való visszaélésben keresendő. Hitelkiváltás esetén tehát az egyik bank folyósítja a hitelösszeget a másik banknak.

Habár a korábbi hitelfelvételek és a jelenlegi hitelek során a szerződésbe foglaltak szerint törlesztettük kölcsönünket – ami a bank szemében mindenképp pozitív –, a folyamat sajnos attól még nem feltétlenül lesz zökkenőmentes. A tapasztalatok azt mutatják, hogy sokszor például azon megy a huzavona, hogy a bankok nem fogadják el ugyanazokat a nyomtatványokat és igazolásokat. Ugyanakkor a bankot törvény kötelezi a hitel lezárására, így emiatt felesleges aggódni.

Ebből is látható, hogy a hitelkiváltás valóban nem egy egyszerű folyamat, általában sok türelmet és utánajárást igényt. Hiába a kiváló hiteltörténet, a folyamat gördülékenysége nem ezen fog múlni. Erre pedig érdemes előzetesen felkészülni!

Milyen előnyei lehetnek a hitelünk kiváltásának?

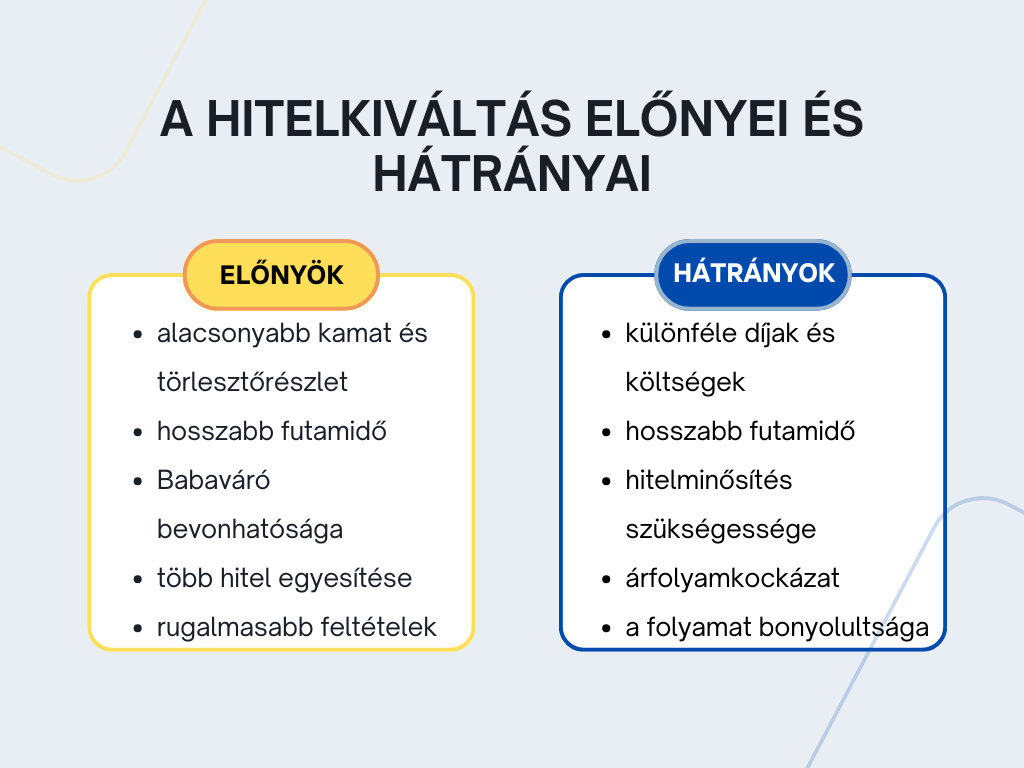

A hitelkiváltás mellett általában azzal szokás érvelni, hogy az új hitelnek alacsonyabb a kamatlába, ezáltal alacsonyabb lesz a törlesztőrészlet is. Ezzel pedig hosszú távon pénzt takaríthatunk meg. Ugyanakkor szintén fontos előnye, hogy van lehetőség a futamidő módosítására is. Ezt a havi törlesztőrészlet csökkentésére vagy a futamidő meghosszabbítására lehet felhasználni, attól függően, hogy milyen pénzügyi helyzetben van az igénylő. (Ez azonban említhető a hitelkiváltás hátrányaként is, ugyanis ha a kiváltással meghosszabbítjuk a futamidőt, akkor hosszabb ideig fogunk kamatot fizetni, ami hosszú távon növelheti a hitel teljes költségét.)

Szintúgy jó hír, hogy a Babaváró kölcsön is bevonható az adósságaink rendezésébe. Ennek érdemes előzetesen utánajárni, ugyanis nem minden hitelintézetnél van erre lehetőség. Kiskapu lehet a rendszerben, ha igényeljük a Babaváró hitelt, majd ebből előtörlesztjük vagy végtörlesztjük másik tartozásunkat. Ebben az esetben viszont fontos azzal is tisztában lenni, hogy a végtörlesztés nem egyezik meg a hitelkiváltással. Ez pedig azt jelenti, hogy a hitelbírálatkor figyelembe veszik az aktuális tartozásainkat, így a jövedelmünknek el kell bírnia a korábbi és az újonnan igényelt kölcsön törlesztőjét is.

Milyen hátrányokkal kell számolnunk?

A hitelkiváltás hátrányaként talán azt fogalmazhatjuk meg, hogy az ügylet kapcsán felmerülhetnek különféle díjak és költségek. Ilyen lehet például a feldolgozási díj, az előtörlesztési díj vagy a zárlati díj. Ezek a költségek növelhetik az új hitel teljes költségét, így az is elképzelhető, hogy az új kölcsönnel nyert pénzügyi előnyünk elsorvad. Ezekről érdemes előzetesen tájékozódni, így nem érhet váratlanul, ha többe kerül az új hitel, mint azt gondoltuk.

Sokak számára hátrányt jelenthet, hogy az új hitel igénylésekor az ügyfélnek ugyanúgy meg kell felelnie a hitelminősítési követelményeknek. Ez azt jelenti, hogy a hitelkiváltásra csak azoknak az ügyfeleknek van lehetősége, akik az előzetes szűréseknek megfelelnek.

Szintén hátrányként említendő a devizahitelek esetében az árfolyamkockázat. Az árfolyamváltozások ugyanis akár jelentősen befolyásolhatják a kiváltott hitel összegét, ezért érdemes figyelemmel kísérni a devizaárfolyamok alakulását. Mielőtt belevágnánk hitelünk kiváltásába, érdemes alaposan átgondolni a pénzügyi helyzetünket, majd pedig mérlegelni a felsorolt előnyöket és hátrányokat.

Mikor nem jó ötlet a hitelkiváltás?

Az egyértelmű, hogy van néhány olyan élethelyzet, amikor kerülendő a hitelfelvétel. Ehhez hasonlóan vannak olyan helyzetek, amikor pedig kerülendő a hitelkiváltás. Az egyik ilyen eset, ha már nincs sok hátra kölcsönünk futamidejéből. Szintén nem érdemes cserében gondolkozni, ha a havi törlesztő csökkenését csakis úgy tudjuk másik hitellel elérni, ha közben jelentősen kitolódik a futamidő. Ebben az esetben ugyanis a teljes visszafizetendő összeg is nagyban megnőhet. Ezt legfeljebb akkor szabad bevállalni, ha semmiképpen sem tudjuk fizetni a hitel eredeti törlesztőjét. A hitelkiváltás akkor sem a legjobb döntés, ha a kölcsönnel érintett ingatlan értéke megváltozott, ezért ez az új hitelnél túllépné a hitelezhetőségi szint tetejét.

Néhány plusz tanács, még mielőtt belevágnál!

A hitelkiváltással könnyíthetünk pénztárcánkon, azonban alaposan át kell gondolni, hogy valóban előnyös-e számunkra. A szerződéskötés előtt minden esetben fontos ellenőrizni a feltételeket és a felmerülő költségeket!

Mielőtt belevágnánk, érdemes lehet áttanulmányozni a meglévő hitelszerződésünket, valamint részletesen elemezni az új hitelajánlatokat, majd több szempont alapján összehasonlítani. Mivel ez egy bonyolult folyamat, érdemes szakértői tanácsadást kérni, hogy a lehető legjobb döntést hozzuk meg!